匠よりお知らせ

中小企業に大切な資金繰りの基礎知識と資金繰り表作成の必要性 (12/11/29)

中小企業にとって、資金繰りが重要であることはよく耳にします。

この資金繰りを簡単にいうと資金繰りとは、資金の動きを予測して把握することです。

資金繰り表の重要性

「月末までにこれだけのものを支払わなければならない。」

しかし、実際に月末にいくら残高があるのかは今日の残高に月末までの入金予定や、支払予定を考慮しないと計算することはできません。

それは、取引先などへの支払ができなければ会社は存続できないためです。

そこで月末にどれだけの余裕資金があるのかどれだけの不足があるのかを予測する必要があるのです。

これが資金繰り・収支計画です。

まだ、資金繰り表を作成したことがないという方も、これを機会に資金繰り表による財務管理をしてみることをお勧めします。

中小企業の資金繰り対策 (資金繰り表の作成目的)

Q: 毎月、月末の支払いの時期になると通帳の残高や売上の請求書を見ながら、お支払ができるかどうか確認しています。毎月経理をしていて心配で仕方ありません。どうしたら良いでしょうか

A: 資金繰り表は作成されているでしょうか?

月末に預金残高を見ながら行う経営では、本業に集中できません。

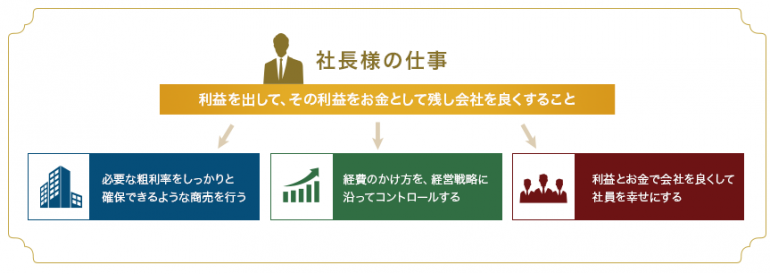

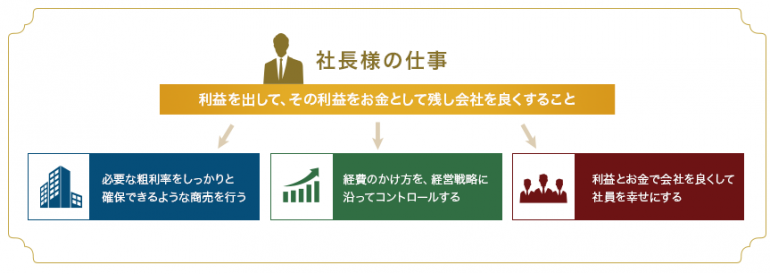

経営の安定化には、黒字などの利益をだすことだけではなくお金をしっかりと確保できることも非常に重要なことです。

利益と資金繰りは一致しませんので損益の計画以外に、必ず資金の計画も必要となります。

< 関連記事: 利益・経費などの損益とお金の増減は一致しない?

一度でも上記のようなことに該当をしたときには資金繰り表による資金計画を始める良い機会です。

まずは、簡単な資金繰り表を作成することからはじめてみましょう。

決まったフォーマットや難しい表を使わず自分が分かりやすいもので、あまり時間がかかりすぎないラフなものからはじめてください。

目的は、大まかな資金の計画をたててざっくりとした資金不足を把握することからはじめ

何が問題で、資金ショートするのかを把握し

改善案をたてて、改善することに真の目的があります。

資金繰り表を作ることが目的になってしまい細かい支払いまでチェックするようになると

本来の目的が見えなくなってしまいますので必ず本来の目的を忘れずに資金繰り表を作成しましょう。

< 関連記事: キャッシュフロー計算書と資金繰り表の作成目的の違い >

資金繰り表を用いた資金繰りの改善案や改善策

最後に、一番重要となるのは作成した資金繰り表をもとに、問題点の改善案、改善策を立てることです。

この資金繰り表で先の資金計画を作ることでいくらの案件までは受注できるという会社の体力も分かるようになり大型案件も安心して受注できます。

≪資金繰りの現場から 事例の紹介≫

毎月月末になると預金の残高が不足してしまい社長からお金を入れてもらう状況が度々発生するようになりました。

資金繰り表を作成してみると月末に全てのお支払が集中していることが判明。

また、売上代金の回収が担当者によってまちまちとなっており

一部の得意先では、得意先の資金の都合によって分割入金をしていたりすることが分かりました。

さらに、売上が末締めの翌々月末入金なのに対して

仕入代金の支払いが代引きが多くあり、これらが資金繰りを難しくさせていました。

A社では、月末の支払いを、5日や15日に変え、売上の回収の早期化、

代引きの支払い方法を変更し、資金繰り計画をしてみると資金は不足することなく順調に回ることが分かりました。

「当初は、銀行に行く手間を省こうと月末に全ての支払いを集中させていました。

ついお客さま優先で取引条件もうやむやになってしまっていました。

月末に残高がなくなる理由が分かり、安心しました。

こんな単純なことだったのですね。」

資金繰り表の作成段階で、このような意外な入金条件や支払い条件の 落とし穴に気が付くことがあります。

A社では、以降は、年間の資金繰り表を作成して、新たな事業に参入する場合、設備を購入する場合

キャッシュフロー(お金の流れ)を考えながらビジネスの戦略を立てています。

利益がでているということと・資金に余裕があるということ、両方がバランスよいことが、ビジネスにとっては大切です。

匠税理士事務所のキャッシュストック経営のためのサービス

匠税理士事務所では、資金繰り表の作成支援からキャッシュストック経営のためのコンサルティング、経営革新等支援機関として融資の支援サービスも行っておりますので、お気軽にご相談下さい。

◇経営お役立ち情報

◇コンサルティングサービス

◇その他のサービス

世田谷区、目黒区や品川区の税理士なら匠税理士事務所 ...TOPページへ

ソフトウエアのバージョンアップ費用の税務上の取扱(税務調査) (12/11/26)

匠税理士事務所へご訪問ありがとうございます。

IT業の税務担当の税理士の水野です。

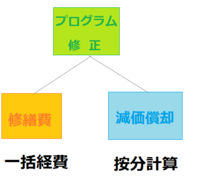

ソフトウエアは、色々なニーズ・問題に応えるため

プログラム修正の【VER UP】が行われます。【 プログラム修正等のバージョンアップ経費で 】

【 経理会計上、気を付けることはありますか ? 】

このようなご質問を頂きましたので、

プログラム修正等のバージョンアップ費用の

税務上(税金計算上)の取り扱いを記載します。

ソフトウエアバージョンアップは修繕費?

①プログラムの機能上の障害の除去

(バグとりなど)

②現状の効用の維持等

税法で定めるこれらの2点に該当するときは、

そのプログラム修正などにかかった経費は

【 修繕費として一括 】で経費となります。

ソフトウエアVER UP費用が減価償却の場合

一方、そのプログラム修正などが、

・新たな機能を追加する、

・機能が向上する

といったものに該当するときは、

プログラム修正などに伴う経費は、

【 減価償却=複数年で期間按分 】で経費とします。

つまり、一括で経費にはならず、

用途にあわせて税法上決めた年数で

ゆっくり期間按分し経費となります。

【 参考:耐用年数 】

ソフトウエア耐用年数は利用目的で異なります。

1「複写販売する原本」又は「研究開発用」・・3年

2「その他のもの」・・・・・・・・・・・・・・・・・・・・・・・・5年

また、現在あるソフトウェア、購入したパッケージ仕様を

大幅変更し新たなソフトウエアを製作する費用も、

減価償却で期間按分し経費にすることになります。

一括経費? 按分経費?

支払ったときに、全て経費? →【修繕費】

期間案分してゆっくり経費? →【資本的支出】

この判断はその支払いによって、

そのソフトウェア本体の価値が増加し、

または使用できる年数が延長するか、あるいは、その事実はなく維持修繕(破損直しや、通常維持に必要な修正)かで判断します。

このようにプログラム修正等のバージョンアップ内容で、

損金(経費)になるタイミングが異なります。

ソフトウエアバージョンアップの税務調査

税務調査では、

支払ったときに経費となっているもので、そのソフトウェア本体の価値が増加し、

または使用できる年数が延長するような

「期間按分すべき経費」が混じってないか

という視点で確認作業が行われます。

仮に支払ったときに経費としたもので、

本来按分計算すべきものが見つかると、

税金の計算誤りがあるとして、計算をやり直して

差額の税金の支払いを求められるとともに、

税金が少なくかったことの罰金が課せられます。税務調査でトラブルにならないためにも、

プログラムバージョンアップに関する支払いは

その内容を吟味し慎重に取り扱うことが重要です。

IT業の税務担当の税理士水野が執筆する

IT業界向けの税務情報はこちらから 【↓】

【→ IT業界に強い税理士が執筆する税務会計お役立ち情報館 】

IT業界向け匠税理士事務所サービスライン

【 IT業に必要な全てがそろうをコンセプトに 】

経理・給与計算のアウトソーシングから、

資金調達や経営支援も承っております。

税務ではIT業界に強い税理士が所属しており、

節税対策でも高度税務に対応可能です。

IT業を担当する税理士やサービスライン全般は、

こちらからご確認をお願いします。 【↓】

【→ 世田谷区の税理士は匠税理士事務所】

担当税理士や提携専門家詳細は、

こちらからご確認をお願いします。

◇ITのお客様向けページ

◇サービスページ

○法人のお客様向けサービス一覧

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

ソフトウエアなどIT業で会社を作る

会社設立サービスはこちらから

【 → 世田谷区の税理士による会社設立】

ソフトウエア制作のため建替資金の

創業融資サービスはこちらから

【 → 税理士による創業融資 】

ソフトウエアなどIT業の会計代行など

起業・創業支援はこちらから確認下さい。

【 → 東京都で税理士の起業支援】

IT業で独立開業し、会社に変更するための

法人化・法人成りはこちらでご確認下さい。

IT業の税務調査でトラブルが多い事例をまとめて

IT業界向け税務お役立ち情報はこちらから【↓】

【→ IT業界に強い税理士が執筆する税務会計お役立ち情報館 】

執筆者・文責 税理士 水野智史

ソフトウエアのバージョンアップの税務上での取扱・税務調査は2025年3月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#ソフトウエアバージョンアップ費用

#ソフトウエア税務調査

接待に係わるタクシー代の経費・損金の取扱い(交際費のポイント) (12/11/23)

新規案件受注などを目的とした接待のために、

得意先と会食を行うこともあるかと思います。

その際に、うっかりとミスしがちなのが、

この接待のために得意先をお店まで招いたり、

得意先を自宅に送るため支出したタクシー代です。

このタクシー代はうっかりと

旅費交通費として処理されがちですが、

税務上はこれら一連の行為を

一つとしてとらえますので、

このようなタクシー代は、【 交際費 】となります。

税務上、交際費の処理には注意が必要です

旅費交通費も交際費も費用だからいいじゃないか。

と思われる方もいらっしゃいますが、

ここがポイントです。

旅費交通費は全額が費用となりますが、

交際費の場合は、下記のように取り扱われます。

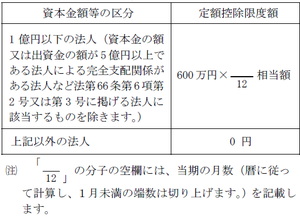

中小企業交際費の税務上の取り扱い・税制改正

資本金又は出資金の額が1億円以下の法人に係る

交際費につきましては、

平成25年4月1日以後に開始する事業年度から、

定額控除限度額(注)が年600万円から年800万円に引き上げられるとともに、

定額控除額に達するまでの金額の【 損金不算入額 】が、0とされました。

(注)平成25年3月31日まで開始事業年度は、

定額控除限度額に達するまでの金額について

10%は損金の額に算入されません。

↓

・交際費が600万円以下の場合

交際費×10%

・交際費が600万円超の場合

(交際費-600万円)+600万円×10%

上記で計算した金額が経費となりません。

つまり最低10%は経費に認められないのです。

*事業年度が12カ月に満たない場合、

「600万円×(事業年度の月数/12)」と読み替え

平成26年4月1日以後の開始する事業年度からは、

下記①か②の選択適用になります。

① 800万円を超える金額は損金にならない。

【 →800万円までを損金とする。 】

②飲食のために支出する費用の50%のみを損金算入

つまり飲食費が1,600万を超える会社は、

②が有利となります。

②が有利になる程の飲食はあまりありませんので、

ほとんどの会社は、①の選択となりそうですね。

損金不算入は、次のいずれかの金額となります。

(1)交際費等の額のうち飲食その他類する行為

(専ら法人役員もしくは従業員又は親族に対する

接待等に支出するものを除きます。)の50%に

相当する金額を超える部分の金額

(2)800万円にその事業年度の月数を乗じ、

これを12で除し計算した金額(定額控除限度額)を超える部分

交際費の取り扱いと税務調査

交際費は資本金の額に応じて、

税務上の取り扱いが異なります。

自社が税務上でどのような取り扱いになるのか

確認しておくことが大切です。

税務署や国税局の税務調査で、接待関連で

交際費処理せず、旅費交通費等になってないか等

他勘定交際費について確認作業が行われます。

税務調査で旅費交通費で処理したタクシー代が、

交際費とされ一部を費用から除かれないよう、

接待に関連したタクシー代は、特に注意が必要です。

匠税理士事務所の税務調査対策サービス

匠税理士事務所は、税務処理や税務調査での対策、

税務調査を見越したコンサルティングに力を入れてます。

匠税理士事務所の税理士やサービスは、

こちらでご確認をお願いします。

【→ 品川区の税理士は匠税理士事務所】

税理士や提携専門家詳細は、

こちらからご確認をお願いします。

◇サービスページ

会社設立サービスはこちらから

【 → 品川区の税理士による会社設立】

消費税の納税資金・起業資金の確保など

創業融資サービスはこちらから

【 → 税理士による創業融資 】

記事はお知らせの免責事項を確認下さい。

執筆者・文責 税理士 水野智史

#接待タクシー代

#交際費

税務調査と売上等の収益の認識基準変更に関する注意点 (12/11/20)

売上などの収入の認識基準については、

【 税務調査 】で、よく争点となります。

収入の認識基準とは、【 いつのタイミング 】で、

売り上げに計上するかということです。

この売上の認識基準は、いつでも良いわけでなく

【 法人税法という税金の法律で定め 】があります。

今回はこの計上基準を取り上げます。(管理NoZ12)

税務上はいつ売上を収益として認識すべきか

【 商品の販売など棚卸資産の販売による収益の額は

引渡しがあった日の属する年の益金に算入する】

と税法では規定されております。

つまり会社は、原則、引き渡しの時点で、

売上として計上とする必要があります。

【 お金が入金された日ではありません。】

税務調査で最も厳しい検査事項は【 売上 】です。

つまり売上の認識ポイントは、

【 税務調査では争点となりやすい 】のです。

棚卸資産の引渡しの日が、いつであるかは、

出荷した日、相手方が検収した日、

相手方において使用できるようになった日、

検針等で販売数量を確認した日などがあります。

税金の法律では、その販売する棚卸資産の種類や

性質、販売の契約内容等によってその引渡し日で

合理的であると認められる日のうち、

【 法人が継続して 】収益計上を行うことする

日によるものとされています。

ここでポイントになるのは、

売上計上基準は、一度採用したら継続適用なのです。売上等の収益認識基準の変更は、税務調査でトラブルになるので要注意

実務では事業規模の拡大にともなって、

現在採用している売上の計上基準で、

対応できなくなることも起きてきます。

その際に売上など収益の計上基準の変更に

合理的な理由があることが重要になります。

仮に合理的な理由なしに変更をしてしまうと、

税務調査では利益調整のための変更であると

指摘を受け、変更が認められない事も起こります。

その場合には、修正申告になってしまい、

【 罰金 】が生じることもあります。

(関連記事:税務調査での修正申告、罰金はどんな種類があるの?)

このような税務調査で、トラブルにならないよう

初回の収益認識基準の選定は、慎重にしましょう。

また止むを得ず、売上計上基準を変更する場合は、

税務調査に備えしっかりと立証できる資料を

用意しておくことが重要です。

(関連記事:今すぐ、会社でできる、税務調査の準備・注意点とは? )

(棚卸資産の販売による収益の帰属の時期)

2-1-1棚卸資産販売による収益の額は、

その引渡しがあった日の属する事業年度の益金の額に算入する。

(棚卸資産の引渡しの日の判定)

2-1-2 2-1-1の場合において、

棚卸資産引渡し日がいつであるかは、

例えば出荷した日、相手方が検収した日、相手方において使用収益ができることとなった日、検針等により販売数量を確認した日等当該棚卸資産の種類及び性質、その販売に係る契約の内容等に応じその引渡しの日として合理的であると認められる日のうち法人が継続してその収益計上を行うこととしている日によるものとする。この場合において、当該棚卸資産が土地又は土地の上に存する権利であり、その引渡しの日がいつであるかが明らかでないときは、次に掲げる日のうちいずれか早い日にその引渡しがあったものとすることができる。(昭55年直法2-8「六」により追加)

(1) 代金の相当部分(おおむね50%以上)を収受するに至った日

(2) 所有権移転登記の申請(その登記の申請に必要な書類の相手方への交付を含む。)をした日

匠税理士事務所の税務調査対策

匠税理士事務所は、売上などの収益認識に関する

アドバイスやお客様の会社を税務調査から守る

税務コンサルティングを行っております。

所属税理士やサービス詳細は、

こちらからご確認をお願いします。

【→ 世田谷区の税理士は匠税理士事務所】

担当税理士や提携専門家詳細は、

こちらからご確認をお願いします。

◇サービスページ

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化も力を入れております。

各サービスラインは以下でご確認下さい。

会社設立から税務調査まで支援する

税理士による会社設立はこちらから

【 → 世田谷区の税理士による会社設立】

起業資金や税金資金の用意のための

創業融資サービスはこちらから

【 → 税理士による創業融資 】

独立開業時の会計税務申告の代行など

起業・創業支援はこちらから確認下さい。

個人で創業してから会社に変更するための

法人化・法人成りはこちらでご確認下さい。

建設業許可申請はこちらにて確認下さい。

記事はお知らせの免責事項を確認下さい。

執筆者・文責 税理士 水野智史

#売上計上

#収益計上

総資産回転率・総資本回転率とは (12/11/17)

総資産回転率や総資本回転率などの用語について、

会社を経営されている社長さまは一度は耳にされたことがあると思います。

この総資産回転率は、総資本回転率と同じ内容で、

計算式にすると、

総資本回転率 = 売上高÷総資産(総資本)(総資産回転率)の算式で表されます。

総資本回転率(総資産回転率)とは、

事業に投資した総資本(総資産)が、

有効活用されて売上に結びついているか否かを

判定する経営分析の指標となります。

つまり、1年間の売上で資本が、

何度回収できるかが判定できます。

この資本には、資本金などの自己資本以外にも、

借入などの他人資本も含めて考えますので、

全部でいくらの資本を使って、その何倍の売上を

獲得することができたのかがわかります。

回転率が大きくなればなるほど、

少ない資産で大きな売上を獲得できることになり

効率よく運用できてることになります。

具体的には、総資本回転率(総資産回転率)が、

2であれば、365日÷2≒180となるので、

約半年で資本が回収できることになります。

自社の総資本(総資産)有効に活用できてるか

一度分析されるとよいかもしれませんね。

◇経営お役立ち情報

★総資本回転率(総資産回転率)以外にも、

貸借対照表(BS)と損益計算書(PL)など会社の財務諸表の見方・読み方について、

全体的なことをお知りになりたい方はこちらからご確認下さい。

→貸借対照表(BS)と損益計算書(PL)など会社の財務諸表の見方・読み方 へ

★その他の経営お役立ち情報については、こちらからご確認下さい。

総資産回転率・総資本回転率など経営財務分析

匠税理士事務所では経営支援や

財務分析に力を入れております。

所属税理士やサービス詳細は、

こちらからご確認をお願いします。

【→ 目黒区の税理士は匠税理士事務所】

担当所属税理士や提携専門家は、

こちらからご確認をお願いします。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

独立開業資金の確保のための

創業融資サービスはこちらから

【 → 税理士による創業融資 】

株式会社や合同会社などを作るための

会社設立サービスはこちらから

【 → 目黒区の税理士による会社設立】

総資産回転率・総資本回転率など経営支援や

会計経理・給与計算・決算代行など

起業・創業支援はこちらから確認下さい。

【 → 東京都で税理士の起業支援】

個人で起業創業して会社に変更するための

法人化・法人成りはこちらでご確認下さい。

建設業許可申請はこちらにて確認下さい。

その他の会社の会計や経理、決算、確定申告などの税金に関するご相談や、資金繰り・創業融資などにつきましては 税理士 目黒 匠税理士事務所へご相談下さい。

*:記事についてはお知らせの免責事項を確認して下さい。

執筆者・文責 税理士水野智史

#総資産回転率

#総資本回転率

経常利益率の計算方法:売上高と経常利益 (12/11/14)

社長同士の会話の中で、

「借入金が増えちゃって、ケイツネ~がね~」

といったことを耳にしたことはないでしょうか?

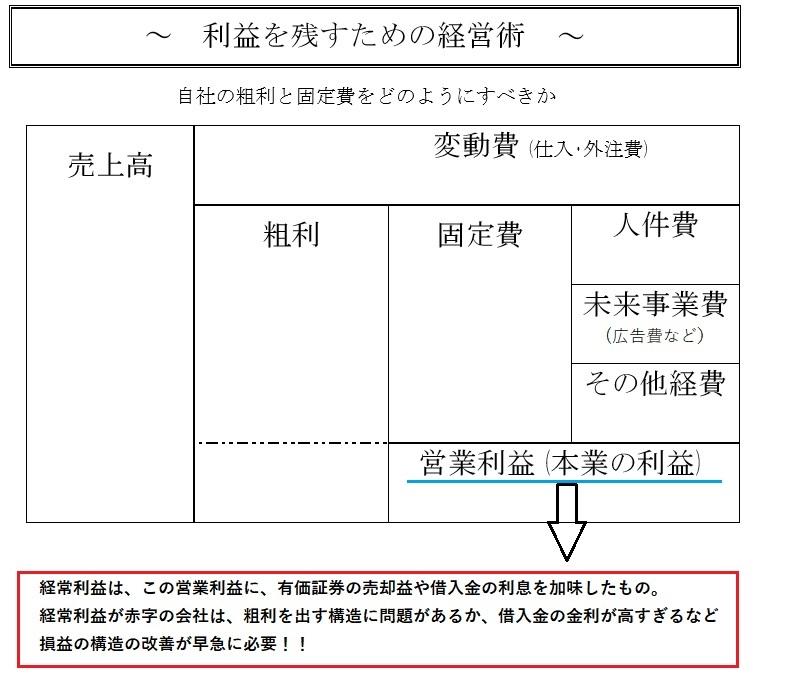

売上高から経常利益までの計算方法

これは経常利益(けいじょうりえき)を、

このように呼んでいらっしゃる方もいる

というわけなのですが、

経常利益は、売上高から売上原価を除いた

売上総利益(粗利)から販売管理費といった会社を

運営するため通常必要とされる費用項目を除き、

この会社の本業の損益である営業利益から、

預金利息など受取利息・受取配当金・有価証券売却益

為替差益など営業外収益を加味し、

借入金など支払利息や社債利息、有価証券売却損、

為替差損を除いた利益をいいます。

この経常利益は、借り入れ依存の会社では、

支払利息が多くなるので、

経常利益が出づらくなる傾向があり、

貿易会社では、為替差損がこの区分に表示され、

このような借入依存の会社や貿易会社の社長は、

経常利益率の計算・算出方法

この経常利益について算式にすると、

経常利益=売上高 ― 売上原価 ― 販売管理費 + 営業外収益 - 営業外費用

となります。

分析指標としたものが、

売上高経常利益率です。

経常利益 ÷ 売上高 =売上高経常利益率

経常利益を分析することで、借入金の影響など

本業以外の損益も把握が可能になります。

経常利益率や経常利益に対して経営者はどのように取り組むべきか

経常利益は上記の算式のように、

特別損失・特別利益など臨時的な損益を除いて、

会社の経常的な損益の最終値として用います。

つまり、この経常損益が赤字の場合には、

会社の基本的構造に問題あることを意味しますので

問題を先送りにせずに、抜本的な改善策を

経営者が打っていくことが求められます。

匠税理士事務所の税理士とサービス

匠税理士事務所では、財務分析に基づいた

経営コンサルティングを行っております。

所属する税理士や経営支援サービスは、

こちらでご確認をお願いします。

【→ 世田谷区の税理士は匠税理士事務所】

税理士やスタッフ・提携専門家詳細は、

こちらからご確認をお願いします。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

会社設立から財務分析までもサポート。

会社設立サービスはこちらから

【 → 世田谷区の税理士による会社設立】

利益の確保までの資金調達など

創業融資サービスはこちらから

【 → 税理士による創業融資 】

個人で独立開業してから会社にする

法人化・法人成りはこちらでご確認下さい。

◇経営お役立ち情報

★【 関連記事: 売上総利益率と売上高と売上総利益(粗利)の計算式・計算方法 】

★税理士 水野智史の経営お役立ち情報・経営コンサルティング情報館はこちらから

税理士 水野智史の経営お役立ち情報・経営コンサルティング情報館

★貸借対照表(BS)と損益計算書(PL)など>会社の財務諸表の見方・読み方についてはこちらから

匠税理士事務所の経営支援サービス

会社経営者を支援する弊所サービスを紹介致します。

サービス内容にご不明な点などがございましたら、

お気軽にご相談下さい。

◇コンサルティングサービス

その他の会社の会計や経理、決算、確定申告など

の税金に関するご相談や資金繰り・創業融資は

匠税理士事務所へご相談下さい。

免責事項→お知らせ

執筆者・文責 税理士 水野智史

#経常利益率

#経常利益計算方法

IT事業における特許権使用に伴う契約一時金と使用料の扱い (12/11/13)

匠税理士事務所へご訪問ありがとうございます。

IT業の税務担当の税理士の水野です。

スマートフォンの普及などに伴って、

アプリケーション・システムの開発などを行う

IT関連企業の方も増えてきています。

今回は、IT事業における特許権使用に伴う

【 契約一時金と使用料 】の扱いをまとめました。

IT事業での経費の取扱は特に注意が必要

IT業界は税務でも特殊な論点が多い業種です。

代表的なものと致しましては、

税務上のソフトウェア要件に該当する場合には、

支払ったときに損金(経費)になるのでなく、

一度資産計上し税法の定める複数年で経費化の

減価償却(期間按分方法)で損金・経費にするということが挙げられます。例えば、自社でアプリケーションを開発して、

一般使用者から使用料を徴収するモデルの場合、

アプリケーション開発コストなどが該当します。

IT事業の特許権使用に伴う契約一時金・使用料

その他にもITは、特殊な技術を使うことが多く

これに伴い特許権の使用契約もよく出てきます。

特許権の使用契約では他社の保有する技術を

利用する代わり、契約一時金・特許使用料を

毎月払うという形式がよく見られます。

このような取引の取り扱いはどうなるのでしょう?

まず、契約一時金は工業所有権に準じ扱うため、

【 無形固定資産で減価償却 】を行います。

原則としてその耐用年数は8年となりますが、

特許技術の利用権の存続期間が耐用年数の8年に

満たない場合にはその存続期間をもとに

定額法にて減価償却を行うことになります。

また毎月の特許使用料は減価償却概念は出ません。

このようにITは業種的に複雑な論点が多くあり、

金額も一取引あたり多額になりがちです。

したがって、税務調査で指摘を受けた場合には、

税額やペナルティも多くなりがちです。

匠税理士事務所によるIT事業支援

匠税理士事務所では、これまで大手IT会社や、

PCメーカーを担当したITに強い税理士が

IT分野の経理・決算・税務申告をサポートする

IT企業向けサービスをご用意しております。

所属税理士やサービス詳細は、

こちらからご確認をお願いします。 【↓】

IT業界向け匠税理士事務所サービスライン

【 IT業に必要な全てがそろうをコンセプトに 】

経理・給与計算のアウトソーシングから、

資金調達や経営支援も承っております。

税務ではIT業界に強い税理士が所属しており、

節税対策でも高度税務に対応可能です。

IT業を担当する税理士やサービスライン全般は、

こちらからご確認をお願いします。 【↓】

【→ 世田谷区の税理士は匠税理士事務所】

担当税理士や提携専門家詳細は、

こちらからご確認をお願いします。

◇ITのお客様向けページ

◇サービスページ

○法人のお客様向けサービス一覧

IT業の会社設立・創業融資など起業支援

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

ソフトウエアなどIT業で会社を作る

会社設立サービスはこちらから

【 → 世田谷区の税理士による会社設立】

ソフトウエア制作のため建替資金の調達など

創業融資サービスはこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

IT業の税務担当の税理士水野が執筆する

IT業界向けの税務情報はこちらから 【↓】

【→ IT業界に強い税理士が執筆する税務会計お役立ち情報館 】

執筆者・文責 税理士 水野智史

IT事業における特許権使用に伴う契約一時金と使用料の扱いは2025年3月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#IT特許権使用

#IT契約一時金

世田谷区での起業セミナー! 創業・開業をお考えの方へ (12/11/11)

匠税理士事務所では、

世田谷区で起業される方に向けて起業セミナーを

開催しております。

開催は毎月第4金曜日の夜に、

匠税理士事務所(自由が丘駅徒歩2分)にて

セミナーを行っております。

セミナー講師は、起業支援を実際の現場で

担当する税理士の水野が努めさせて頂き、

【 出来る限り分かりやすく、かつ実践的であること 】 をコンセプトにしております。

世田谷区で起業される方に向けた起業セミナーの内容詳細につきましては、

下記よりご確認を頂けましたら幸いです。

世田谷区での起業セミナー実績紹介

匠税理士事務所では世田谷区の産業振興公社で、

創業や起業・独立される方に向けた塾のセミナーの講師を担当させて頂いております。

世田谷区の産業振興公社セミナーは、

毎年30名程度の創業や起業を志されている方に向けて、

創業に必要な知識を

全20回程度ののセミナーを通じて解説しております。

匠税理士事務所では、

このうち起業・創業される方に向けた

税務・会計のセミナー講師を

担当させて頂いております。

これから起業や創業される方に対して、会社経営上、必要となる税務の基礎を

個人形態での創業と、法人形態での起業に分けて解説しております。

また、起業される際に、どのような組織形態があるのか、

LLP・LLC・NPOなど特殊な形態も合わせてセミナーにてご説明する予定です。

明日にでも使える知識であるよう、

起業セミナーは実践問題を踏まえた形式で、約2時間程度を予定しております。

起業支援専門の匠税理士事務所について

匠税理士事務所は、起業を専門とする会計事務所として、

これまで多くの起業創業支援やセミナーをご支援してまいりました。

私共の会計事務所は、男女の税理士2名が所属しており

スタッフも全員が30代という構成で

これから起業される社長様と同世代の構成にすることにより

より、気軽に、親密に何でもご相談できるようなパートナーとなる税理士を目指しております。

経験と知識豊かなスタッフによる高品質なサービスをお届けするため

サービスや人の質にこだわった税理士事務所の運営を行っております。

起業専門の税理士としてコンサルティングを取り入れた起業支援を行っております。

世田谷区でこれから起業される方

世田谷区で創業するにあたって創業融資を検討されている方

起業に強い税理士をお探しのお客さまは

下記のサービスをご覧いただければ幸いです。

今後も起業さる方の成功を支援するためのサービス充実を行っていく予定です。

世田谷区の起業セミナーで講師をお探しの方へ

匠税理士事務所が世田谷区の起業・創業される方に向けて

これまで数多くの起業セミナーを担当させて頂きました。

世田谷区で起業や創業・開業を支援するためのセミナー開催をお考えの方で、

起業セミナー講師をお探しの方は、お気軽にご相談下さい。

セミナー講師のご依頼などはこちらからご確認下さい。

匠税理士事務所の詳細につきましては、

世田谷の税理士事務所 匠税理士事務所TOPごご覧ください。

建物付き土地の購入と1年以内の建物の取壊の注意点(税務調査)Z6 (12/11/10)

会社を経営されていると、

建物付き土地を購入されることも

将来的には出てくると思います。

しかし、建物の取り壊しが

当初から予定されてる場合は、

建物の帳簿価額や取り壊し費用は

損金(経費)として認めず、【土地取得価額】に算入する必要があるため、

【想定外の税額】が発生することにも

つながるという落とし穴があります。

土地付き建物、税務調査のポイント

【 当初から土地を利用する目的 】で、

土地付き建物を取得しているか否かが、

税務署や国税の税務調査上での争点です。

たまたま、土地付き建物を取得したが、

突然の大震災などを理由に取得後一年以内に

取り壊し、立て直さなくてはいけなくなった場合は、

当初から土地利用目的で建物取得したわけでなく

この取り扱いを適用するのは適切ではありません。

また、土地付き建物の購入の建物の帳簿価額や

取り壊し費用は、金額的に大きな金額になるため、

税務調査でチェックポイントとなります。

(関連記事:税務調査とは何か、税務署が行う税務調査の対象会社や対象期間 )

税務調査で事実証明し、反論するには何が必要か

これらを踏まえ調査にしっかりと対応できるよう、

建物の取り壊しに至った経緯を説明できる資料や、これらを決議した議事録など保管しておき、

万全の態勢で税務調査に臨むようにしましょう。

( 関連記事:今すぐ、会社でできる、税務調査の準備・注意点とは? )

<根拠>

法基通7-3-6

法人が建物等の存する土地(借地権を含む。以下7-3-6において同じ。)を建物等とともに取得した場合又は自己の有する土地の上に存する借地人の建物等を取得した場合において、その取得後おおむね1年以内に当該建物等の取壊しに着手する等、当初からその建物等を取り壊して土地を利用する目的であることが明らかであると認められるときは、当該建物等の取壊しの時における帳簿価額及び取壊費用の合計額(廃材等の処分によって得た金額がある場合は、当該金額を控除した金額)は、当該土地の取得価額に算入する。

匠税理士事務所の税務調査対策サービス

匠税理士事務所は、世界4大事務所出身の税理士が、

税務調査対策や経営支援に力を入れております。

所属税理士やサービス詳細は、

こちらからご確認をお願いします。

【→ 世田谷区の税理士は匠税理士事務所】

担当税理士や提携専門家詳細は、

こちらからご確認をお願いします。

◇サービスページ

会社の会計や経理、決算については、

上記法人のお客様向けサービスから確認下さい。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化にも力を入れております。

各サービスラインは以下でご確認下さい。

会社の立ち上げから税務調査対応も

税理士が対応する会社設立サービス

【 → 世田谷区の税理士による会社設立】

独立資金から税金ようの資金確保など

創業融資サービスはこちらから

【 → 税理士による創業融資 】

起業後の確定申告や決算の代行など

起業・創業支援はこちらから確認下さい。

個人で起業し、会社に変更する手続きの

法人化・法人成りはこちらでご確認下さい。

建設業許可申請はこちらにて確認下さい。

記事はお知らせの免責事項を確認して下さい。

執筆者・文責 税理士 水野智史

#建物付き土地の購入取り壊し

#取り壊し税務調査

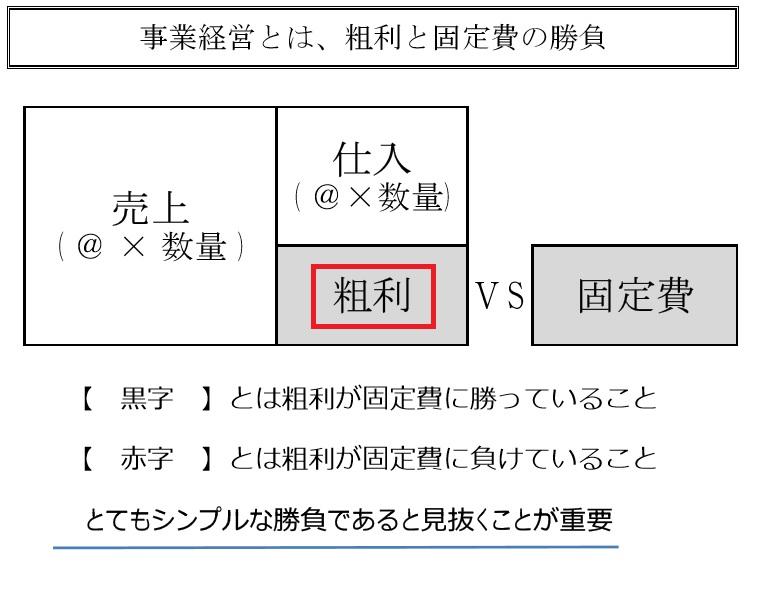

売上高と営業利益:営業利益率の計算方法・算出方法 (12/11/09)

・ 【 金融機関で融資を申し込んだところ、営業利益の推移について説明を求められた 】

・ 【 ~ の影響 ? A社 前年比営業利益20%減~ の新聞見出し など 】

営業利益は会社の決算書を分析する上で、とても重要な指標です。

営業利益は何故重要な指標なのか

営業利益は、なぜ重要なのでしょうか。

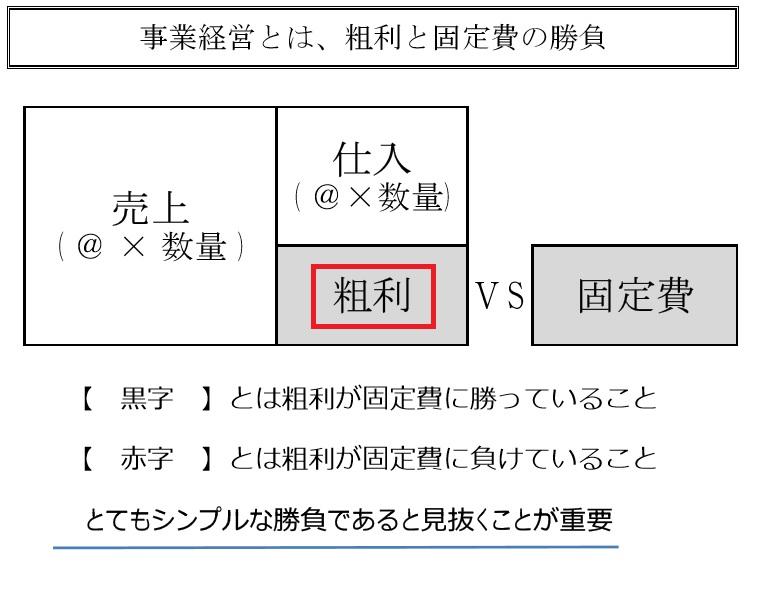

それは、売上高から売上原価を除いた売上総利益(粗利)から、

販売管理費といった会社を運営するために、通常必要とされる費用項目を除いた利益であり、

いうなれば会社が本業の商取引からどれだけの利益を

出すことができたかが分かる指標だから重要なのです。

ちなみに販売管理費の代表的な費用項目としては、以下のような費用が挙げられます。

役員報酬・給料・賞与・退職金 (人件費など)

福利厚生費 (社員への結婚祝いなど)

法定福利費 (社会保険料など)

会議費 (打ち合わせ費用など)

交際費 (得意先への接待費など)

旅費交通費 (タクシー代や電車代など)

保険料 (会社で入っている保険料)

水道光熱費 (水道・電気・ガス代など)

減価償却費 (建物などの価値の減少分)

広告宣伝費 など

営業利益 = 売上高 ― 売上原価 ― 販売管理費と表せます。

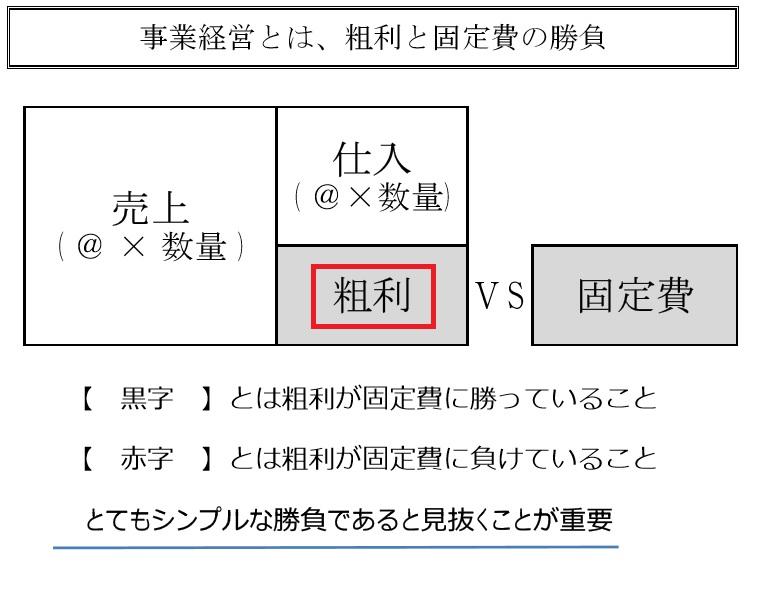

営業利益が赤字の会社 = 粗利 < 固定費 となり、粗利が固定費に負けている状態なので、

粗利(売上と原価)を見直すのか、固定費(会社維持費)を見直すのかという話になります。

営業利益率の計算・算出方法について

売上高に占める営業利益の割合を、分析指標としたものが売上高営業利益率です。

営業利益 ÷ 売上高 =売上高営業利益率

現在のような企業間の競争が厳しい時代では、

売上高や売上総利益(粗利)を伸ばすのが難しい状況なので、

会社の余分な経費を削り込むことで、営業利益を出している企業が多く見られます。

このように営業利益とは、会社の純粋なモノやサービスを介して稼ぐ力と、

会社の内部をいかに適切に管理出来ているのかが、数字となって表れるため経営者の能力が、

もっとも分かる指標です。

営業利益が赤字ということにならないように、売上総利益(粗利)と営業利益を

しっかりと意識した経営を心掛けましょう。

このように粗利(売上と原価)と固定費(会社維持費)に高い意識をもって経営を行っていると

金融機関の融資面談などの場でも、あらゆる質問に的確に回答できるようになります。

固定費は取り組む意欲さえあれば、削減は容易です。

そして一度削減すれば、油断をしなければ増えていきませんので、

まずは守り(固定費の見直し)、そして攻め(粗利の見直し)が理想な展開です。

営業利益以外の決算書の読み方情報

営業利益以外にも、貸借対照表(BS)と損益計算書(PL)など会社の財務諸表の見方・読み方について全体的なことをお知りになりたい方はこちらからご確認下さい。

その他の経営お役立ち情報やコンサルティング情報につきましては、

こちらよりご確認をお願い致します。

◇経営お役立ち情報

売上や営業利益の改善など会社経営支援サービス

匠税理士事務所では、会社の黒字化支援のコンサルティングに力を入れております。

匠税理士事務所の起業・経営支援サービス

◇コンサルティングサービス

◇経営お役立ち情報

◇その他のサービス

自由が丘の匠税理士事務所...会社概要

目黒区の税理士なら匠税理士事務所...TOPページへ

記事についてはお知らせの免責事項を確認して下さい。

売上総利益率と売上高と売上総利益(粗利)の計算式・計算方法 (12/11/07)

今回は会社の売上総利益(粗利)を紹介します。

売上から仕入などの原価を除いた利益が、

これが売上総利益(粗利)です。

売上高 - 売上原価 = 売上総利益

そして、売上高に占める売上総利益の割合、

これが売上総利益率(粗利率)です。

売上総利益 ÷ 売上高 =売上総利益率

売上総利益率はモノやサービスを販売して、

単純にいくら稼いだのかを示す利益率で、

会社のモノやサービスで稼ぐ力の指標です。

つまり、会社のサービス・商品がどれだけ魅力あるかが分かる大切な指標なのです。

売上総利益率の重要性について

稼ぐ力を知る売上総利益率は重要な値です。

「 デフレで価格競争が激しく粗利率が下がった。」

「 年々、特定の商品の粗利率が下がっている。」

などというのは、

まさしくこの会社の純粋なモノやサービスを介して稼ぐ力が下がってしまったことを意味します。

それでは売上総利益(粗利)の変動は何故生じ、

これらが下がることで何が問題なのでしょうか。

売上総利益(粗利)が下がる原因

売上総利益(粗利)が下がる原因としては、

1. 値引きによる売価の下落

2. 販売数や来客数を落としている

3. 特定の商品や得意先の売価設定に誤りがある

このようなことから起こるためです。

会社はモノやサービスを売って利益を稼ぐことを

目的として設立されていますので、

利益源泉となる売上総利益(粗利)が下がるのは、

会社にとって死活問題で、売上総利益(粗利)を

取り巻く経済環境変化を的確に読取り、

しっかりと対応していくことが重要です。

売上総利益率や売上総利益(粗利)に経営者はどのように取り組むべきか

経営者であれば、

売上総利益率(粗利率)1%の上がり下がりに

目を光らせ売上総利益率(粗利率)変化が

会社の最終利益にどの程度影響を及ぼすのか

すぐに計算できなければなりません。

また、商品別に売上総利益率(粗利率)をおさえて

どの商品が会社の利益に大きく貢献しているのか、

競争力があるのかを把握することができ、

【 注力すべき商品は何かが分かります。】。

しかし、売上総利益率(粗利率)が低い商品が全て悪いわけではありません。

粗利が低い商品をもとに粗利が高い商品が売れるのであれば高い商品と低い商品とを一組でとらえるべきです。

ただし、戦略がなく売上高や得意先数だけを追うような粗利率の低い商品販売や値引販売は注意です。

会社はモノやサービス販売で利益を稼ぐことが目的としているからです。

経営者は、売上総利益率(粗利率)や粗利を確認し、市場や商品、得意先や仕入先に変化がないか把握し、お客さま・現場を見る行動力が重要です。

匠税理士事務所経営支援サービス

弊所では会計の力を活用した経営支援で

関与先黒字率100%を目指しております。

所属税理士やサービスはこちらを確認下さい。

【 → 目黒区の税理士は匠税理士事務所】

税理士や提携専門家など事務所概要はこちら

【→自由が丘の匠税理士事務所の概要 】

起業家向けサービスはこちらを確認下さい。

【 → 起業家向けサービス一覧 】

法人の会社様向けサービスはこちらを確認下さい。

【 → 法人のお客様向けサービス一覧 】

個人の方向け経理や会計、確定申告や

法人化などサービスはこちらを確認下さい。

【 → 個人事業のお客様サービス 】

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

株式会社や合同会社などを作る

会社設立サービスはこちらから

【 → 世田谷区の税理士による会社設立】

独立開業時の資金調達など

創業融資サービスはこちらから

【 → 税理士による創業融資 】

売上総利益・粗利確保の経営支援など

起業・創業支援はこちらから確認下さい。

【 → 東京都で税理士の起業支援】

個人で起業して株式会社に変更する

法人化・法人成りはこちらでご確認下さい。

◇経営お役立ち情報

○経営者にとっての粗利(売上総利益)を左右する値決めの重要性について記載したものはこちらから

○建設業の方に向けた粗利率・売上総利益率改善のポイント

★建設業・建築業で粗利率はどのくらいが平均?経営改善ポイント

○貸借対照表(BS)と損益計算書(PL)など会社の財務諸表の見方・読み方はこちらから

★貸借対照表(BS)と損益計算書(PL)など会社の財務諸表の見方・読み方

○税理士 水野智史の経営お役立ち情報・経営コンサルティング情報館はこちらから

◇その他のサービス

自由が丘の匠税理士事務所...会社概要

税理士 世田谷の匠税理士事務所...TOPページへ

お知らせ...記事についての免責事項

匠税理士事務所は世田谷区、目黒区、品川区など東京都や川崎市、横浜市など神奈川県全域で

起業時の資金調達・創業融資を行う会計事務所です。お気軽にご相談下さい。

執筆者・文責:税理士 水野智史

#売上総利益率と売上高 #売上総利益の計算式計算方法 #売上総利益率 #粗利計算方法 #粗利計算式 #売上総利益計算式 #売上総利益計算方法

BSやPLなど会社の決算書や財務諸表の読み方や見方 (12/11/05)

会社経営や、金融機関との打ち合わせで、

決算書の話題になることも多いと思います。

しかし、簿記は勉強してこなかったので、

何となく会計や経理にはアレルギーが・・・・

このような方も多いのではないでしょうか。

今回は経営セミナーの際に評判でしたテキストを基に

分かりやすく貸借対照表(BS)と損益計算書(PL)の読み方を記載します。

BSとは、会社の決算書・財務諸表のわかりやすい読み方や見方

---貸借対照表(BS)とは?--

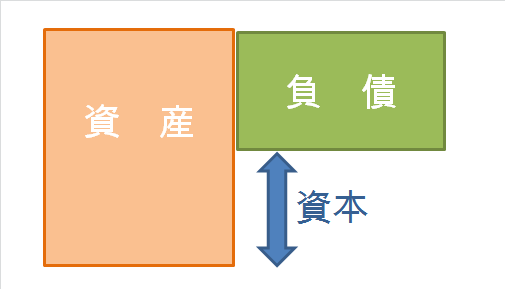

まず、貸借対照表のBSは、Balance Sheetの略です。

貸借対照表BSの目的は、会社の財産状態を明らかにすることです。貸借対照表BSの構成要素は、大きく分けて資産・負債・資本の3部で構成されます。

1 資産の部

現金や預金、得意先の売掛金(債権)などです。

イメージとして貯金や車や家などの会社がもっている財産と考えてみてください。

2 負債の部

借金や仕入先などへの買掛金などです。ようするに借金です。銀行からの借入以外にも、

クレジットカードや、つけ払のイメージです。

3 資本の部

会社設立の際に払い込んだ資本金に、これまで獲得した利益(損失)の累積を加味したものです。

要は 資産 - 負債 をひいた残り、つまり、会社の本当の財力です。

この資本の部は、銀行からの融資のとき、新規取引開始時の与信調査でみられます。

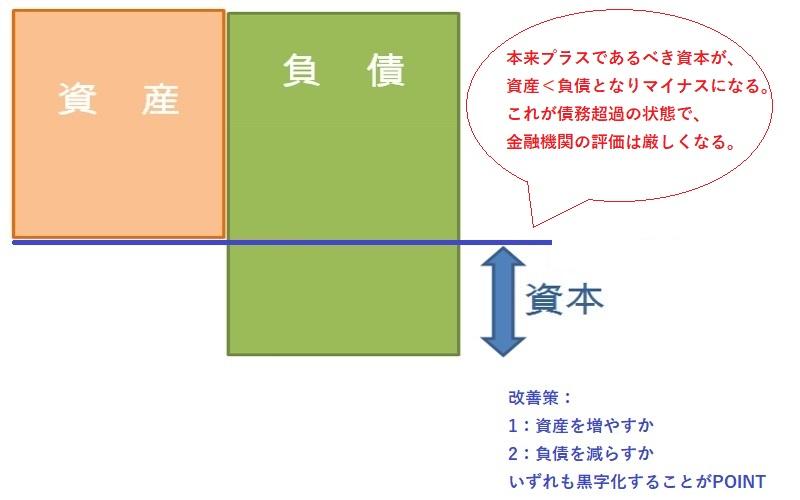

この資本の部が、プラスであることが望ましく、

この資本の部がマイナスになってしまった状態が、債務超過です。

貸借対照表(BS)が債務超過になってしまった場合、

融資ではマイナスの評価になってしまいますので、

経営者はこの資本の部が債務超過になってないか

どうか気を付ける必要があります。

そしてこの債務超過を解消する方法は、

大きく①利益を出すか、②増資かの二つになります。

中小企業で増資は、基での資金確保が難しいので

現実的には利益を出し、しっかり会社に残しておく(内部留保)に努めるのが得策です。

また債務超過以外にも、貸借対照表(BS)の

資本の部では自己資本比率も重要です。

入札などの応募要件であったり、融資の要件であったりと様々な場面で確認されますので、

自己資本比率についてはしっかりと確認し、

自己資本比率を上げるために努力しましょう。

中小企業は自己資本比率30%が一般的な目安です。

(関連記事→自己資本比率の重要性)

更に貸借対照表(BS)の資本の部では、上記の他にも繰越利益剰余金という重要な項目があります。

繰越利益剰余金は、過去利益や赤字の累積であり、ここを読むことで、

その会社の財務的な力、つまり、その会社がこれまでどれだけの利益を

出してきた会社かどうかが分かります。

(会社を設立されてからこれまでの利益の累積は、利益剰余金 で確認できます。)

黒字の会社の貸借対照表(BS)は当然ですが、

繰越利益剰余金はプラスとなります。

しかし、これまでずっと赤字の会社の貸借対照表(BS)繰越利益剰余金の項目はマイナスとなります。

新規で取引する場合、この資本の部を読むとその会社状態や歴史が分かるというのはそのためです。

貸借対照表の読み方とBSを活用した財務分析

貸借対照表(BS)の分析では、その企業の安全性について読むことが可能になります。

◇貸借対照表でできないこと

貸借対照表でできることは、

月末や決算など一時点の財産や借金の状態が分かることでしたが、

貸借対照表でできないことは、

月末や決算などの一時点の財産や借金の状態しか把握できない。こちらが弱点となります。

次は損益状況を示す、損益計算書(PL)の読み方についての説明に移ります。

損益計算書(PL)とは、会社の決算書・財務諸表の読み方

---損益計算書とは?-------------

次に損益計算書・PLの読み方について記載します。

PLは、Profit and Loss statementの略です。

損益計算書・PLの最大の目的は、【 会社の経営成績(儲け)】を明らかにすること

そのため、会社が1年間でどれだけの利益をあげたかを各区分に分けて報告することになります。

一般的に次のような項目を上から下のとおりの順番で記載します。

【 損益計算書・PLの形式 】

Ⅰ売上高・・・本業である事業活動で獲得した収入

Ⅱ売上原価・・材料仕入などの費用

【Ⅰ-Ⅱ売上総利益(粗利益) 】

Ⅲ販売費及び一般管理費

売上を獲得するためにかかった原価以外費用

【Ⅰ-Ⅱ-Ⅲ営業利益 】

Ⅳ営業外収益・・本業以外で獲得した収益

Ⅴ営業外費用・・本業以外での活動でかかった費用

【Ⅰ-Ⅱ-Ⅲ+Ⅳ-Ⅴ 経常利益 】

Ⅵ特別利益・・臨時かつ巨額に生じた収益

Ⅶ特別損失・・臨時かつ巨額に生じた費用損失

【 税引前当期純利益 】

法人税、住民税及び事業税額(つまり税金)

【 当期純利益 】

~利益というような専門用語が沢山でてきますが

大きくまとめると以下のような性格です。

損益計算書(PL)の売上総利益(粗利益)とは、売上から原価(仕入)を除いた利益です。

売上総利益が多ければ多いほど仕入に付加価値を付けて売上をあげていることになります。

営業利益 *2

営業利益 *2

営業利益とは、売上総利益から人件費や家賃などの

会社を維持するのに必要な経費を除いた利益です。

本業で幾ら利益を出しているか示していますので、

金融機関はこの営業利益を重点的に見ます。

赤字が続いているような会社は、営業利益で黒字にする必要があります。

経常利益*3

経常利益*3

経常利益は、利息・配当金など本業以外の収入と

借入金の利息、保証料などの本業以外の費用を加味した利益をいいます。

税引前当期純利益*4

税引前当期純利益*4

税前利益は突発的な利益や損失を引いた利益です。

ここで税金の計算を行う利益です。

当期純利益*5

当期純利益*5

これで最後となります。沢山ありましたね。

当期純利益は、税金を除いた最終利益です。

上場をしている会社であったり、

第三者(取引先信用調査)に決算を開示のときは

ここを見ます。

損益計算書PLの利益はそれぞれ内容が違います。

損益計算書(PL)の読み方や中身を理解して、

数字に基づく経営から黒字経営を目指しましょう。

これらの力をうまくバランスさせるのが、

会計の最終的な役割です。

匠税理士事務所の経営支援サービス

弊所では会計の力を活用した経営支援に力を入れ

関与先黒字率100%を目指しております。

所属税理士やサービスはこちらを確認下さい。

【 → 目黒区の税理士は匠税理士事務所】

税理士や提携専門家など事務所概要はこちら

【→自由が丘の匠税理士事務所の概要 】

起業家向けサービスはこちらを確認下さい。

【 → 起業家向けサービス一覧 】

法人の会社様向けサービスはこちらを確認下さい。

【 → 法人のお客様向けサービス一覧 】

個人の方向け経理や会計、確定申告や

法人化などサービスはこちらを確認下さい。

【 → 個人事業のお客様サービス 】

上記外にも経営のお役立ち情報を収録しております。

匠税理士事務所のお役立ち情報・経営コンサルティング情報館はこちらから ↓

◇経営お役立ち情報

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

会社設立時など起業資金確保のための

創業融資サービスはこちらから

【 → 税理士による創業融資 】

これから起業創業される方に向けた

会社設立サービスはこちらから

【 → 目黒区の税理士による会社設立】

BSやPLなど決算書や財務諸表の読み方教室や

会計経理の代行から経営サポートなど

起業・創業支援はこちらから確認下さい。

【 → 東京都で税理士の起業支援】

個人事業主から会社に変更するための

法人化・法人成りはこちらでご確認下さい。

【 → 東京都で税理士の法人化・法人成り】

建設業許可申請はこちらにて確認下さい。

バランスシートなど決算書・財務諸表を活用した経営支援サービス

また、起業される方や、会社経営者の方に向けたサービスラインの詳細は下記よりご確認下さい。

◇コンサルティングサービス

◇その他のサービス

自由が丘の匠税理士事務所...会社概要

世田谷区の税理士なら匠税理士事務所...TOPページへ

【 関連記事 】

( 売掛金などの売上債権回転率・売上債権回転期間の計算式 )

( 棚卸商品など在庫回転期間、在庫回転率の計算式と計算方法 )

記事についてはお知らせの免責事項をご確認下さい。

匠税理士事務所は世田谷区、目黒区、品川区など東京都や川崎市、横浜市など神奈川県全域で

起業時の資金調達・創業融資を行う会計事務所です。お気軽にご相談下さい。

執筆者・文責:税理士 水野智史

#BS #PL #決算書 #財務諸表 #貸借対照表 #損益計算書 #PL読み方 #BS読み方 #PL見方 #BS見方 #決算書読み方 #決算書見方 #財務諸表読み方 #財務諸表見方 #貸借対照表読み方 #貸借対照表見方 #損益計算書読み方 #損益計算書見方 #試算表読み方 #試算表見方 #TB読み方 #TB見方