匠よりお知らせ

個人事業や株式会社など会社経営における消費税の仕組みや概要 (12/07/31)

消費税は、法人であっても個人であっても、事業で商品を販売したり、サービスを提供した場合にかかってくる税金です。

消費税の計算方法など仕組みや概要

消費税の仕組みと概要

皆さまも、お店で商品を購入したときには消費税が取られていると思いますし、

自分で商売をした場合にも、

消費の代金に消費税をかけて請求をすると思います。

消費税は、ご理解のとおり、

商品などの販売や、サービスの提供などの取引に対してかかる税金です。

この消費税は、消費税を預かった会社が、所轄税務署に税務申告をして納付します。

消費税のかかる取引とかからない取引

通常の商品やサービスについては

原則的に消費税がかかります。

輸入でも税関を通る際に、消費税が引かれますね。

ただし次のような一定の場合には、

消費税がかからないこともあります。

社会保険医療や介護保険サービス、社会福祉事業、助産などの保険対象の医療。

学校教育や教科用図書など学校教育法に関する事業。

火葬料や埋葬料など葬儀に関する事業

海外への商品販売

これらのビジネスモデルの場合には、

消費税がかからない取引もあるため注意が必要です。

消費税は、全員が納めるのか?

事業者は、

その年の前々年(基準期間といいます)の売上高が

1,000万円を超えた場合には、消費税を納める義務があります。

納税義務の免除

事業者は、基準期間(個人事業者の場合は

その年の前々年、事業年度が1年である法人の場合は

その事業年度の前々事業年度)の課税売上高 <消費税がかかる売上> が

1千万円以下の場合には、その年又は事業年度の消費税の納税義務が免除されます。

ただし、

事業年度開始の日の資本金の額又は出資の金額が1千万円以上である法人については、

免税事業者にはなりませんので要注意です。

チェックポイント

平成25年1月1日以後に開始する年又は事業年度については、

基準期間の課税売上高が1,000万円以下であっても、

特定期間(※)の課税売上高が1,000万円を超えた場合、

当課税期間から課税事業者となります。

なお、課税売上高に代えて、給与等支払額の合計額により判定することもできます。

※ 特定期間とは、個人事業者の場合は、

その年の前年の1月1日から6月30日までの期間をいい、

法人の場合は、その事業年度の前事業年度開始の日以後6ヶ月の期間をいいます。

(特例などの詳細な説明に関しては、ここでは省略します。)

消費税の計算方法

原則

売上に係る消費税額-仕入に係る消費税額=納める消費税

簡便的な計算

原則による計算の事務上の煩雑さをなくすため、基準期間の課税売上高が 5,000万円以下の事業者で、事前に届出書を提出している場合には、簡易な方法で消費税を計算することができます。

チェックポイント 簡易課税の計算

売上に係る消費税額 - (売上に係る消費税額 × みなし仕入率) = 納める消費税

<みなし仕入率の一覧>

①卸売業 90%

②小売業 80%

③製造業等 70%

④飲食店業他①②③⑤以外の事業 60%

⑤運輸通信業・サービス業 50%

⑥不動産業 40%(原則として平成27年4月1日以後に開始の事業期間より適用)

確定申告と納付

消費税は、個人の方は、翌年3月31日までに、

確定申告書を所轄税務署へ提出し、同日までに国に納付します。

法人の方は、事業年度終了の日の翌日から2か月以内に、

確定申告書を所轄税務署へ提出し、同日までに国に納付します。

消費税の中間申告と納付

前年の消費税額が60万円(消費税48万円、地方消費税12万円)を超える課税事業者は、

次のとおり中間申告と納付をしなければなりません。

※消費税と地方消費税を合わせた表示となっています。

60万円超500万円以下...年1回(前年の消費税額の2分の1)

500万円超6,000万円以下...年3回(前年の消費税額の4分の1)

6,000万円超...年11回(前年の消費税額の12分の1)

消費税についてのまとめ

消費税については、

最近、消費税の納税義務の判定において大きな改正があったばかりでしたが、

消費税の税率も、

平成26年4月から8%になることになりました。

今回の税率変更により

税率に誤りがないように細心の注意が必要です。

また今後も消費税は、

税収が安定して見込める税目である性質のため、

税率以外にも、簡易課税の区分などに

随時改正が入ることが予想されます。

常に新しい税改正の情報を、

入手できる体制を構築しておくことも大切となります。

匠税理士事務所では、

消費税対策のための税務コンサルティングや、

消費税の税務申告を承っております。

個人事業主や株式会社を経営されているお客様で

消費税の税務申告や税金の問題でお悩みの方は、

お気軽にご相談下さい。

◇関連記事

◇個人の起業サービス

◇創業融資サービス

→ 世田谷区や目黒区、品川区での創業融資支援サービス

◇会社設立サービス

→ 世田谷区や品川区など東京都での会社設立の代行サービス

◇法人化・法人成りサービス

< その他の起業支援サービス >

起業支援サービス...すでに会社を設立されたお客様向けの経理や税金、経営のサポートサービス。

東京都の匠税理士事務所...TOPページ

対応地域

世田谷区、目黒区、大田区、品川区など東京都の全域に対応

個人事業主の所得税や住民税、事業税の仕組み (12/07/30)

個人で事業を行う場合にかかってくる税金には、所得税と住民税、事業税があります。

いずれの税金も1月1日~12月31日を計算期間として、その期間の所得(もうけ)について税金がかかります。

各税金の種類とその計算方法などの確定申告

所得税の確定申告

所得税の計算方法

計算式

所得税の対象となる所得(もうけ)は、

(事業の収入 - 事業の経費 - 所得控除) × 税率で計算します。

事業の収入

事業の収入金額は、現金をもらった金額だけを収入と考えがちですが、

年末までに現金をもらっていなくても、「商品を渡していれば、収入」になりますので要注意です。

チェックポイント

収入は、代金が未回収でも、請求をしていなくても、商品の販売であれば、物を納品した時点で収入となり、サービスの場合は、相手にサービスを提供し終わった時が収入となります。

例:12月15日に商品を販売、代金を翌年2月15日にもらった時は、商品を売った年の収入になります。

事業の経費

事業の経費とは、

収入を得るために直接必要な売上原価や従業員さんへの給料、事務所の家賃などの費用をいいます。

チェックポイント

①生計を一にする配偶者その他の親族に支払う給与は、

以下の場合以外は原則として経費になりません。

※一定の届出を出した場合に認められる青色事業専従者給与。

※白色申告の事業専従者控除(税法で定めるの一定の金額)。

②所得税や住民税などの税金を払っても経費になりません。

所得控除

所得控除とは医療費の支払いが多かった場合や、

扶養家族が多い人などの各人の事情を考慮して、

税金を軽減してもらうという制度です。

所得控除には次のようなものがあります。

医療費控除、社会保険料控除、 小規模企業共済等掛金控除、生命保険料控除、 地震保険料控除、寄附金控除、障害者控除、寡婦(寡夫)控除、配偶者控除、配偶者特別控除、扶養控除、基礎控除

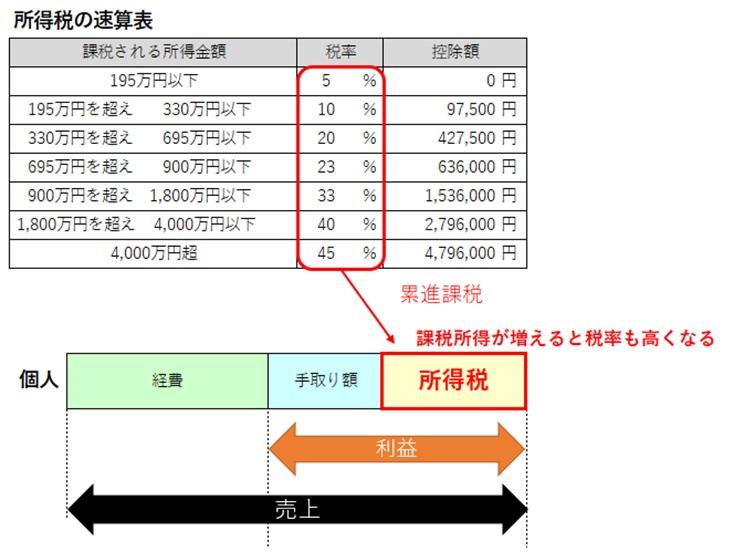

所得税の税率

平成24年4月1日現在法令等

1月1日~12月31日の間の所得(もうけ)の金額を下記の区分に当てはめて、所得税を計算します。

195万円以下 税率 5% 控除額 0円

195万円を超え 330万円以下 税率 10% 控除額 97,500円

330万円を超え 695万円以下 税率 20% 控除額 427,500円

695万円を超え 900万円以下 税率 23% 控除額 636,000円

900万円を超え 1,800万円以下 税率 33% 控除額 1,536,000円

1,800万円超 税率 40% 控除額 2,796,000円

申告期限

所得税は、自分で確定申告書を作成して、税務署に提出する必要があります。

税務署に申告書が到達した日が提出日となります。

所得税の確定申告書の申告期限は毎年3月15日とされていますが、

その日が土曜日又は日曜日に当たるときは、その翌日が期限となります。

納付

確定申告の所得税の納付期限は、3月15日までとなります。

確定申告の税金が一定額以上の場合には、確定申告の時の税金の3分1の金額を、7月31日まで、11月30日までに納めることになっています。

住民税の確定申告

住民税の計算式は、所得税の計算式とほぼ同じ仕組みです。(厳密に言えば細かい点で異なりますが、ここでは税金の大枠を理解していただくため省略します。)

つまり上記の所得税がかかるもうけに、一律10%が住民税の額となります。

申告と納付

所得税の確定申告をした場合は事業税の申告を改めて行う必要はありません。納付書が送られてきますので、年2回に分けて住民税を納めます。

事業税の確定申告

個人事業税とは、その市や区で法定業種の事業を行っている個人の方を対象とする税金です。個人事業税の計算式は、事業所得に一定の金額を加味して税率をかけます税率は、事業の内容によって異なり、5%~3%となります。

申告と納付

所得税の確定申告をした場合は住民税の申告を改めて行う必要はありません。お住まいの区役所などから納付書が送られてきますので、年4回に分けて住民税を納めます。

その他に、人を雇ったり、外注さんを雇うと源泉所得税を支払う必要があり、

一定の書類を作ると印紙税がかかってきます。

(源泉税と印紙税は、会社も個人事業主も同じ考え方なので、同様のページにまとめてあります。)

また、一定の資産について

償却資産税の申告や、年末調整といった税金の手続きが必要となります。

最終更新日時 平成26年1月3日

◇関連記事

◇個人の起業サービス

◇創業融資サービス

→ 世田谷区や目黒区、品川区での創業融資支援サービス

◇会社設立サービス

→ 世田谷区や品川区など東京都での会社設立の代行サービス

◇法人化・法人成りサービス

< その他の起業支援サービス >

起業支援サービス...すでに会社を設立されたお客様向けの経理や税金、経営のサポートサービス。

東京都の匠税理士事務所...TOPページ

対応地域

世田谷区、目黒区、大田区、品川区など東京都の全域に対応

会社設立と会社の資本金、1円の株式会社の問題点 (12/07/30)

株式会社の会社設立時の資本金はいくらにすると税金上、得?会社設立と資本金、税金の関係についてと1円で株式会社を設立した場合の問題点について掲載しております。

株式会社を設立するときの資本金は大切な決め事です。

<税金面では会社設立時の資本金は1,000万円未満がお勧めです。>

そもそも『資本金』とは、何でしょうか?

資本金とは、《 会社が事業を行う上で元手となるお金 》 をいいます。

会社は、この元手の資金を使って、「商品を仕入れ」 → 「その商品を販売」してさらにお金を増やしていきます。

増えたお金を再投資して、さらにお金を増やすのが、そもそもの【会社の仕組み】です。

では、一体いくらの資本金から、スタートするべきでしょう。

まずは、税金面での違いから説明します。

資本金が与える株式会社への税務面のメリットやデメリット

資本金が少ないメリット

・資本金が1,000万円未満だと一定期間消費税がかかりません。

(関連記事:会社経営と消費税)

・資本金が1,000万円以下だと赤字でもかかる均等割という税金が最低限の7万円で済みます。

(関連記事:株式会社を作ったら、税金はいつ、いくら支払う? )

資本金が多いデメリット

・資本金が1,000万円以上だと設立してすぐに消費税を納める必要があります。

・資本金が1,000万円を超えると、赤字でもかかる均等割という税金が18万円以上となります。

このように、資本金が1,000万円以上になると税金面では不利となります。

そのため、会社設立時は1,000万円未満の資本金がお勧めです。

税金面以外のポイントは何でしょうか?

そもそも、資本金は会社の元手ですから、事業を最初に行う時に必要な設備などのお金とは別に、3か月程度の家賃や経費などを考慮して設定するのがおすすめです。

【会社は、資本金1円でも作ることができるのではないでしょうか。】

その通りです。

しかし、実務上は資本金1円での会社設立はあまりお勧めしていません。

資本金が、なぜ1円ではだめなのでしょうか?

会社の資本金を決める際に知っておくべきこと、それでも資本金1円にしますか?

資本金は、1円でも会社を作ることはできます。

ただし、注意しなければいけない点もあります。

例えば

・建築業や派遣業の許認可申請が関係ある事業では、資本金が一定金額以下だと許可がおりないことがあります。

・一部の会社では、その会社と取引するかどうかを決定するときに資本金の額に条件を付けるときがあります。

・融資を受ける会社の場合には、資本金が少ないと

債務超過になりやすいため融資のトラブルが起きやすい傾向にあります。

(関連記事:貸借対照表(BS)や損益計算書(PL)など会社の財務諸表の読み方)

そのほかにも、下記のようなこともございます。

会社の資本金が少ない場合の問題点

資本金が少ないと、起業後に新規のお客さまと取引を開始するとき、金融機関からの融資を受けるとき、求職者が会社概要で資本金をみたとき

「 資本金が1円で、この会社は大丈夫なのか? 」

という見方をされてしまいます。

ご自身が、インターネットでお買い物をされるときに、相手の会社の従業員数であったり、事務所であったり、資本金であったりこれらを見ることはありませんか?

事業をするということは、その先に相手がいるということです。

当然、あなたのお得意先も、あなたの会社とお付き合いして大丈夫かを知りたいのです。

やはり最初は身なりで判断されないように、大事な人と会うときは服装に気をつけると思います。

これと同様に

資本金も、取引先に信頼してもらえるようなきちんとした金額にしておくことが大切です。

また、会社の設立当初は、資金的に余裕がなくて少ない資本金で起業したとしても、事業が軌道にのってきた場合には増資を検討されてみても良いでしょう。

その際は、黒字経営を続けて、しっかりと役員給与をもとに個人でお金を確保しておくとこの増資のときに助かります。

金融機関などの格付けや第三者からの評価の中でも自己資本比率はとても重要な指数となります。

(関連記事:自己資本比率の重要性とは(計算方法・計算式) )

将来の増資を検討されている方は、まずは現状の黒字幅の改善を試みていきましょう。

黒字経営と地道な自己資本の蓄積、急がば回れの堅実な経営が強い会社を作ります。

このような内部留保充実への取り組みが、中小企業の場合は増資を行う際の王道となります。

匠税理士事務所では、増資の基になる黒字化のための経営支援や、様々な税務スキームを用いた増資に対応しており、これまで数多くの実績がございますので資本金を増加させたい会社様・会社を大きくしたいお客様はお気軽にご相談下さい。

サイトの利用にあたっては、お知らせをご確認ください。

◇関連記事

◇個人の起業サービス

◇創業融資サービス

→ 世田谷区や目黒区、品川区での創業融資支援サービス

◇会社設立サービス

→ 世田谷区や品川区など東京都での会社設立の代行サービス

◇法人化・法人成りサービス

< その他の起業支援サービス >

起業支援サービス...すでに会社を設立されたお客様向けの経理や税金、経営のサポートサービス。

東京都の匠税理士事務所...TOPページ

対応地域

世田谷区、目黒区、大田区、品川区など東京都の全域に対応

個人事業主と株式会社など会社・法人の違いとは何か? (12/07/27)

世田谷区の税理士は匠税理士事務所>法人化>個人事業主と会社・法人の違いとは何か?

匠税理士事務所の法人化担当の税理士水野です。

2024年11月の内容で消費税インボイス改正もふまえ、【個人事業主】と【会社・法人】の違いとは何か?をわかりやすくまとめてみました。

起業するにあたって、個人事業主で起業するのか、株式会社など会社・法人との違いがよく分からずに迷う方も多いと思います。

それぞれの違いや特徴を理解した上で、個人事業主か会社・法人で起業が良いかを判断しましょう。

個人事業主と会社・法人の組織形態の違い

個人事業主とは簡単にいえば、事業主自身で、

【個人事業主 = 社長】のイメージです。

一方、会社・法人とは、法律で作った別の人物で、

【 社長 ≠ 会社・法人 】となります。

この概念の違いが、経費の考え方で軸となります。

個人事業主 = 社長自身というわけで、

自分が、自分に退職金は出せませんから、

個人事業主において退職金の節税は出来ません。

一方、会社・法人では、どうでしょうか?

【 社長 ≠ 会社・法人 】のため他人である会社から社長へ退職金が出せるので、会社・法人においては、退職金の節税は可能です。

また、自分で自分に給与は出せませんから、

個人事業主では、給与の節税は出来ません。

一方、会社・法人では、どうでしょうか?

【 社長 ≠ 会社・法人 】ですので、他人である会社から社長へ給与が出せるので、

会社・法人では、給与を使った節税は可能です。

このように両者違う概念となっておりますので、

会社・法人の方は個人事業主と違って、

節税対策がしやすいという違いがあります。それでは個人事業主と会社・法人の違いを比較して、それぞれ見ていきましょう。

個人事業主・個人のメリットと会社法人の違い

個人事業主とは、株式会社などの会社を設立せず、個人で事業を行う形態です。

株式会社・合同会社など会社設立に必要である登録免許税や司法書士費用の約25万が発生せず、小さな資金で始められるビジネスモデルです。

【最大のメリット】は、手間が少なく自由な点です。

開業するときは、税務署に開業届を出せば済みます。

法務局で登記などは必要ありませんし、会計や経理帳簿も、会社・法人と違い簡略なため、ある程度まで自分で出来てしまいます。

また、会社・法人と違い通帳のお金を自由に動かせ

【自由】で【楽なところ】が特徴です。

ただ、年商・売上が、【2,000万】を超える頃に、税金も増えてきますので、株式会社や合同会社など会社に変更する法人化も検討すべきです。

会社・法人のメリットや個人事業主との違い

会社・法人とは株式会社・合同会社など会社設立し、役員として会社を運営する形態です。

会社設立にかかる手間や費用が発生しますが、

事業拡大には、優れたビジネスモデルです。

上記で記載した【 社長 ≠ 会社・法人 】ですので、【 節税対策の幅が広い 】のが最大の特徴です。

また社長≠会社・法人ですので、組織が私物でなく、株主のもの(みんなのもの)であり、

銀行など金融機関の信頼を得やすいため、資金調達で有利なメリットがあります。

求人でも株式会社や合同会社など会社・法人の方が、人材獲得に有利なのは明らかです。

一方で、【 社長≠会社・法人 】であり、会社のお金を社長でも自由に使えないことや、決算税務申告での難易度が上がり税理士が必要になます。

個人事業主・会社・法人メリットデメリット

●個人事業主

メリット...独立・開業のための手続きが簡単で、登記などの費用も必要ありませんし、

廃業するための手続きも比較的簡単です。

従業員さんが一定に達するまでは、社会保険には入らなくても良いなどのメリットがあります。

デメリット..個人事業主には、所得税という税金がかかります。

この所得税は、儲けが多いほど税金も上がる仕組み(累進課税といいます。)になっているので、

一定の規模になると税金の負担が強くなります。

また節税商品も少なく、税負担が多いデメリットがあります。

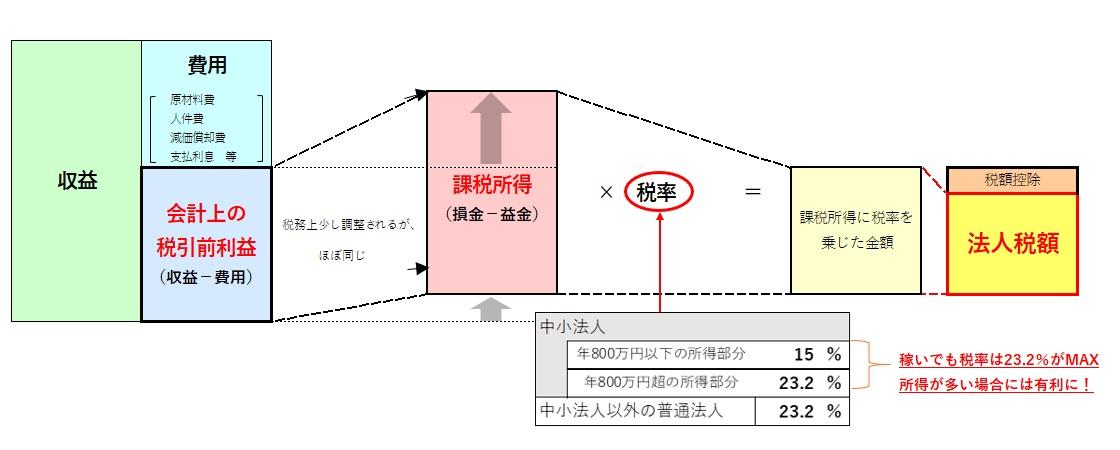

上記は個人事業主の税金である所得税の税率で、

下記は、会社の税金である法人税の税率です。

利益が多い程、会社有利という違いがあります。

●法人

メリット...銀行との関係、人材確保や取引先との口座開設など対外的メリットが大きいです。

節税運用がしやすく、赤字が10年繰越せます。

デメリット...社会保険の強制で加入となります。特に厚生年金の負担が大きいです。

また、会社設立費用が生じ、廃業時には、

解散・清算など手続きが複雑になるといったことがあげられます。

個人事業主と会社・法人はどちらがおススメ

個人事業で起業か、法人として会社設立するかは、長所短所も検討しますが、匠税理士事務所では、将来のビジネスプランでどちらの組織形態で起業するかを選択されることをお勧めしております。

会社・法人で会社設立を提案する場合

従業員さんを雇用し事業を拡大したい方には、会社・法人を選択することをお勧めします。

社会保険の加入というデメリットも、人を採用するときにはメリットとなります。ご自身が決めた道で会社を大きくして稼ぎたい、こんな夢を叶えるには法人で起業をすすめます。

個人での起業をおすすめする場合

一方、自分の手が回る範囲で事業を運営する場合や、家族経営規模を想定されている方は、手続きや費用負担も少なく、簡単な個人事業主が適してます。

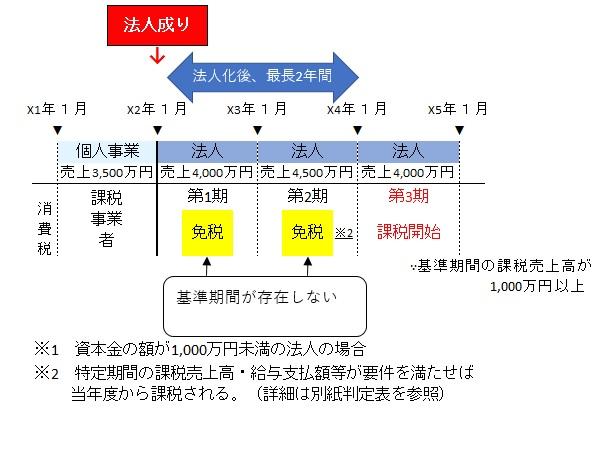

個人事業主で始め、会社・法人にする法人化

法人化とは、個人事業主で事業を始めて、その事業が軌道にのったら株式会社など会社設立し法人にすることを言います。

法人化することで、個人事業主として最初2年を

消費税免税を受けて節税を行って、

会社・法人にしてから更に2年消費税免税を受け

【最大4年消費税免税で節税】も可能です。

最初からインボイス登録をする場合には、

【2割特例】を活用した消費税節税も有効です。

一方でこの形式を採用した注意点としては、許認可申請などが必要な業種については、許認可を再取得の必要が出る場合もあります。

この形式を採用したい場合には、許認可申請が必要な業種は、注意が必要です。

個人事業主から法人化する最大の問題は、お取引先や外注先全てに法人にした後の入出金口座の変更の通知や、印鑑の作り直し、オフィスの賃貸契約などの契約変更など手間がかかる事が挙げられます。

こちらは自社のみでなく、取引先に手間をかけてしまいますので慎重に行わなくてはなりません。

また、個人から新規で会社を作る場合、個人財産や債務引き継ぎなどの譲渡申告などで、時価の算定など特殊な論点で税金が生じることもあります。

これらを踏まえて、個人と法人のどちらで起業かを決めてスタートが好ましいといえます。

個人と法人のどちらで起業か判断のポイントは、

事業をどの規模まで伸ばしたいかが重要です。

初年度で【 年商2,000万を超える 】場合、税務上で節税対策の選択肢が多かったり、

得意先との新規口座開設の際に有利、融資など資金調達も便利な将来を見据えると、会社・法人を選択されるのが適切です。

匠税理士事務所は、法人化支援に力を入れてます。

法人化・法人成りの相談は何でもお任せ下さい。

◆ 所属税理士や法人化以外のサービス

個人事業主と株式会社など会社・法人の違いとは何かわかる相談会

◆ 個人事業主から株式会社・合同会社など会社にする法人化・法人成りはこちらからご確認下さい。

◆ 個人事業主と株式会社など会社・法人の違いとは何かわかる相談会はこちらからご確認下さい。

◆ 法人化のメリットどデメリットをまとめた記事

消費税免税・節税対策などメリットの記事

法人化・法人成りのタイミングの記事

法人成りのデメリットを中心にまとめた記事

◆ 個人事業主と株式会社など会社・法人の違い以外の法人化情報館のバックナンバー

◆ 法人成り担当税理士や専門家はこちらから

法人化・法人成り後サービスこちら

◆ 法人化に伴い株式会社・合同会社などを作る会社設立はこちらからご確認下さい。

◆ 法人化と資金調達を同時にお考えなら創業融資をご確認下さい。

◆ 法人成りによる国民健康保険・国民年金を社会保険に切り替える手続きはこちら

個人事業主と株式会社など会社・法人の違いとは何かが分かる相談会の対応地域は、世田谷区・目黒区・品川区など東京都

法人化では他にメリットやデメリット違いなどがありますが、説明の都合上省略させて頂いておりますことをご了承下さい。法人成りの長所短所や個人事業主と株式会社など会社・法人の違いの記事についてはお知らせの免責事項をご確認下さい。

個人事業主と株式会社など会社・法人の違いとは何か?の記事をお読み頂きありがとうございます。

この記事は随時更新し弊所メディアで公開し、より多くの方のお役にたてればと考えております。

執筆者・文責:税理士 水野智史

#個人事業主会社違い

#個人事業主法人違い

この個人事業主と株式会社など会社・法人の違いは何か?の記事は、

令和6年(2024年)11月時点の内容です。