2017年04月 匠よりお知らせ

法人化・法人成りのタイミング、売上・年商の目安ラインは? (17/04/29)

匠税理士事務所の法人化担当の税理士水野です。

弊所WEBサイトへご訪問ありがとうございます。

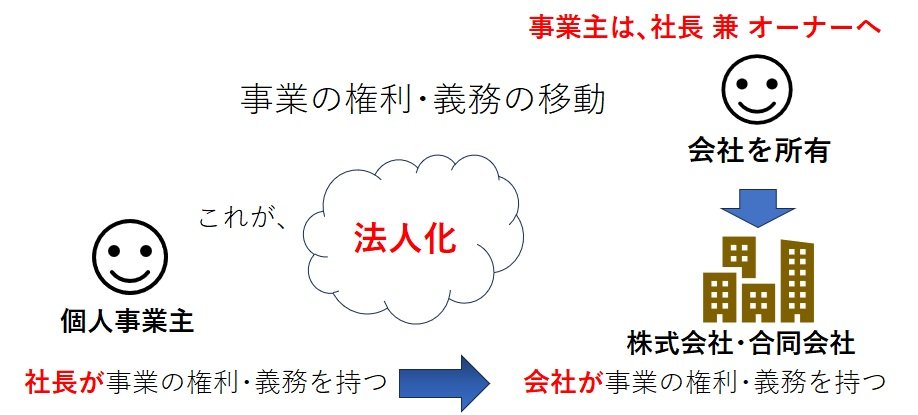

・現在、個人で事業をされていて会社にしたいが、

そのベストなタイミングはいつなのか?

・個人から会社にする法人化・法人成りをする時の

売上・年商の目安ラインはどれ位なのか?

このようなご質問に対して、2025年2月の内容で

消費税インボイスの改正点もふまえた上で、

法人化・法人成りのタイミングはいつがいいのか、

売上・年商の目安ラインをまとめました。

3月に確定申告が終わったというタイミングで、

個人事業を行われている方同士で会うと、

【 事業も大きくなり、そろそろ会社にしようか 】 【 消費税負担も重いし会社にしようかなぁ 】このように個人で事業を行われている方達同士で、確定申告後に、法人成りのタイミングや売上や年商など目安をお話になることもあるかと思います。

個人事業を株式会社にする場合には、どれくらいの売上・年商規模で、いつのタイミングで検討すべきの結論ですが、

弊所では、【 年商・売上は、2,000万超 】ほどで、

【利益1,300万】の水準で法人化を提案致します。

【 理由は後半で・・・】

個人事業の法人化目安は、年商・売上いくら?どのタイミング?

【 法人化は年商・売上幾らのタイミングが最善か 】

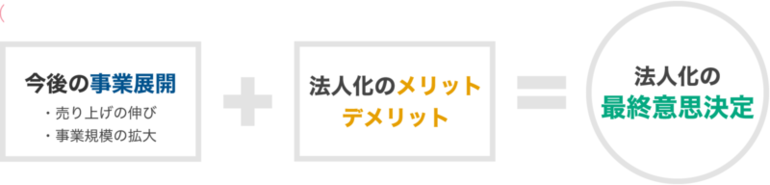

【 法人化は年商・売上幾らのタイミングが最善か 】タイミングを考える際、お客様の事業が、

どれだけの人員を必要とされる事業なのか、

現時点の利益状況と個人の税額は、どれ位なのかを決算書を基に慎重に伺うようにしています。

その理由は、お客様の一生に一度の法人化を、

【 後悔がない 】ようにして頂きたいからです。消費税免税制度を利用した節税効果は、最長2年。

免税事業者がインボイス登録することで得られる

【 2割特例 】も期限がある制度です。つまり、両者は限りある一時的なものなのです。

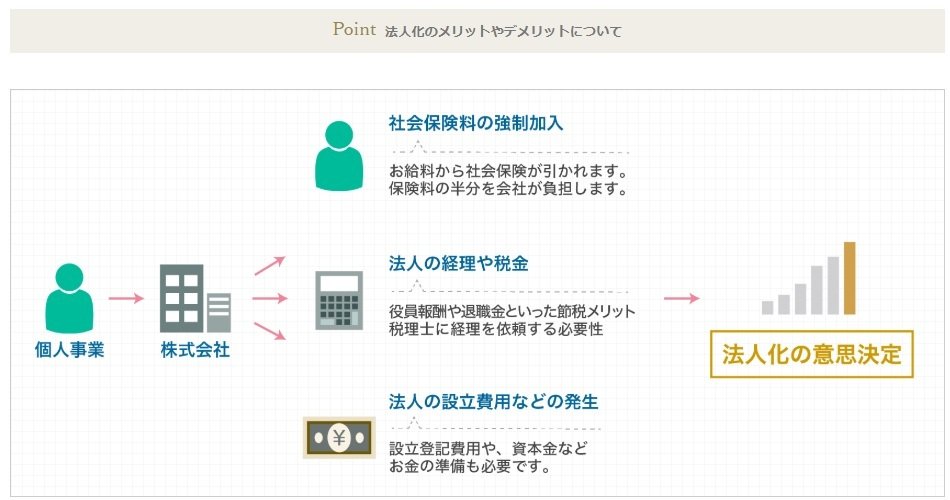

法人化・法人成りタイミング誤りで逆転現象

一方、社会保険などの負担増は会社に

社員さんがいる限り、【 永久継続 】して生じます。

消費税免税効果のみ狙い法人成りをすると、

免税が終わり消費税節税効果がなくなり、社会保険の負担増のみ残ってしまって法人成りしなければ良かった・・になりかねません。

【 法人化 】でGOOGLE検索すると、

【 後悔 】と検索候補に出てきます。

これは、法人化・法人成りのメリット・デメリットが、

【 逆 】に働いたからです。

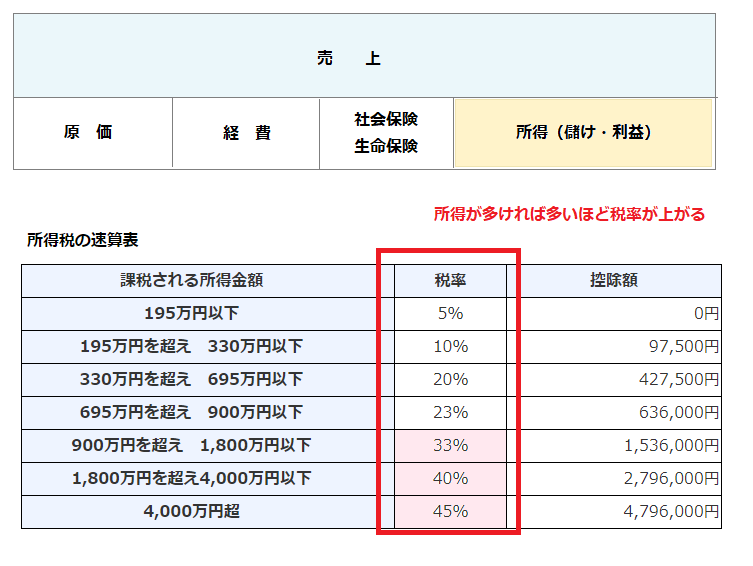

つまり、利益が出れば、法人成りはメリットですが、利益が出なければデメリットになるのです。

書籍・ブログ記事等で年商1000万円を超えたり、

利益が800万を超えたタイミングで法人化すべき・・

という意見もありますが、事業は変化します。

良い変化もあれば、悪い変化もあります。

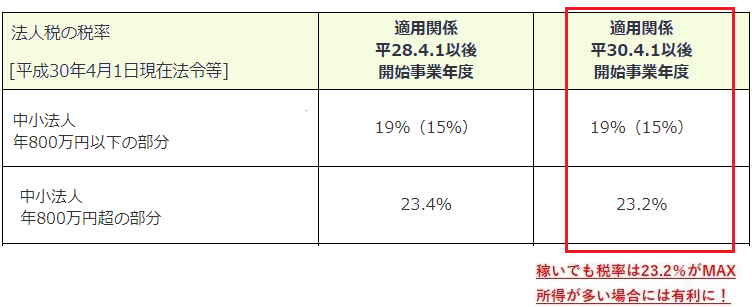

利益800万で法人税率と所得税率の差を狙って

法人化後に、利益が減少した場合には、

【 法人税率 > 所得税率 】逆転現象や退職金のスキーム早期解約など裏に入る事もあります。

更に厄介な事は、一度法人化・法人成りをすると、

得意先などに社名や口座変更などを連絡するため

【個人に戻す事】を伝える=【事業不調】を伝えるということになってしまうため、 引くに引けない、厳しい展開になってしまいます。つまり、たわみの無いタイミングで法人化は、

メリット・デメリットの逆転現象につながります。また、社会保険料は永続的に出ますので、こちらも加味しメリットが確保できるタイミングが重要です。

匠税理士事務所では、後悔のない法人化を提案して、年商・売上1000万・利益800万のタイミングでなく

【世界4大会計事務所出身の税理士】が中心となり、年商・売上2,000万程で、利益1,300万程の水準と、お客様の事業状況・社会保険料の状況など決算書で個別に試算し、法人化・法人成りをご提案します。

この水準であれば、多少事業がマイナスに入っても逆転現象まで余裕がある法人化を行うために

個別に試算コンサルティングすることで、お客様の【 後悔の無い法人化 】が実現できるからです。

そのためには、

1 法人化で毎期継続的に節税できそうな金額 (個人の利益と税額の状況をもとに試算) 2 法人化で社会保険加入など継続的なコスト増1 > 2 であれば、継続的に法人化のメリットがあるというわけで、法人化を提案致します。

会社にするタイミングは年商・売上が幾らでなく、

税金や社会保険の面では・個人の利益と税金が増えてきたこと

・人員があまりいらないので社会保険等加入によりコストが増加しないといった視点に、

【 法人化・法人成りで新規得意先が増える 】などの経営面での判断を加えたタイミングにて決断するとよい結果につながります。

つまり【 長期的・総合的視点が重要 】です。

株式会社や合同会社など会社にするタイミングはこれから事業が拡大し、年商や売上が伸びる中で、

上記の【 社会保険増加等のデメリット 】と、

【得意先増・人材採用等メリット+節税メリット】を

総合的に考えた上で、社長が今後の時流を考えて

【このタイミング】と感じた時ともいえます。

法人化タイミング相談会・法人成り支援

匠税理士事務所は、世田谷や目黒、品川など東京都で

個人事業を株式会社に合同会社にするタイミングや売上・年商の目安のご相談などを通じて、

法人成り支援する税理士・会計事務所です。

・これまで確定申告を自分自身でやってきたが、

法人成りのタイミングを検討している。

・法人化の売上や年商の目安やそのタイミングや、

流れについて一度専門家の話を聞いてみたい。

このような方からのご相談をお待ちしております。

株式会社の会社設立、社会保険手続や給与計算まで法人成りに必要な全てをサポートします。

匠税理士事務所の法人化・法人成り支援

匠税理士事務所では 【世界4大会計事務所出身の税理士】が中心となり、法人化に力を入れております。

法人化した場合のメリット・デメリット説明など

相談会も承っております。

◆ 個人事業主から株式会社・合同会社など会社にする法人成りはこちらからご確認下さい。

TOPページ

品川区の法人化・法人成りは匠税理士

法人化を分かりやすく簡単に解説する相談会

◆ 法人化を分かりやすく簡単に解説する相談会

後悔しない法人化のためのお役立ち情報館

匠税理士事務所では、世界4大会計事務所出身で

法人化・法人成りを担当する税理士水野を中心に、

法人化が、【 後悔のない最善の結果 】になるように

全力でサポートしております。

税理士水野が執筆する法人化お役立ち情報館【↓】

現在、個人事業主の方で法人化に興味がある方へ

【 後悔ない法人化は長所・短所の理解が重要 】

メリット・デメリットの解説・消費税免税の説明

【 会社にする時は決算月・資本金に注意 】

決算月・資本金は節税対策に大きく影響します。

→ 法人化や法人成りをしたら決算月や決算期はどの時期がいい?

【 法人化の確定申告の注意点 ・ 総まとめ!】

→ 個人事業主から法人化・法人成りする手続きや条件と確定申告

人気記事など全ての記事を収録 【↓】

匠税理士事務所のサービスライン

弊所では会計税務などのアウトソーシングから

経営支援・各種コンサルティングも承っております。

サービス・料金などはこちらでご確認下さい。

◆ 所属税理士やサービスラインはこちら

TOPページ

品川区の税理士は匠税理士事務所

所属税理士やスタッフ・提携先の専門家などは、

こちらからご確認をお願いします。

◆ 資金調達をお考えなら創業融資を確認下さい。

◆ 法人成りによる国民健康保険・国民年金などを社会保険に切り替える手続きはこちら

税理士・会計事務所の対応:世田谷・目黒・品川など東京都

他にもメリット・長所やデメリット・タイミングや売上・年商の目安ラインの考え方がありますが、説明の都合一部省略しております。ご了承下さい。

執筆者・文責:税理士 水野智史

#法人化タイミング

#法人成りタイミング

#法人化売上

#法人成り売上

法人化のタイミング、売上・年商の目安ラインの記事は、令和7年(2025年)2月時点の内容です。

最後まで法人化・法人成りのタイミング、売上・年商の目安ラインにつき記事をお読み頂きありがとうございました。

より多くの方のお役に立てるよう随時更新を進め

弊所メディアなどで公開して参ります。

いいね又はフォローで応援お願いします!

2017年04月 匠よりお知らせ

会社設立で会社名・会社の名前である商号の決め方は?K22 (17/04/25)

匠税理士事務所のWEBサイトへご訪問ありがとうございます。

弊所は、世田谷区や目黒区や品川区を中心に会社設立や創業融資など起業支援に力を入れている会計事務所です。

弊所では起業に関するお手伝いをする中で、

これから株式会社や合同会社など会社設立をして起業したいう方からご相談を頂いた際に、

最低限以下の2つを決めて頂くようにお願いをいたします。

1 会社名(商号=会社の名前) 2 本店所在地【関連記事:会社設立など起業時に事務所物件や会社物件を決めるポイント】

資本金などは、お客様からヒアリングをさせて頂ければ、自己資金と税務上優遇額のバランスなどですぐに決まることが多いのですが、上記2点は中々すぐに決まりにくい事項なので事前にじっくりと考えて頂きます。

もちろん、一度決めたら変えられない事項ではないのですが、

これらの変更は登記事項になりますので登記料ももったいないですし、

何より得意先にご迷惑をかけてしまうので、変えるものもなかなか大変です。

会社名(商号=会社の名前)を決めるときのポイント

商号とは会社名です。事業コンセプトや将来のビジョンを年頭におき、

自分だけでなく協力者の想いのつまった会社名を考えましょう。

取引先に覚えてもらいやすいかというマーケティング面や、

その名前でドメイン取得可能か、という点まで考慮するとよいでしょう。

長すぎるとかっこがよくても、覚えてもらえません。

すぐに覚えてもらえて、仕事を任せても安心というようなイメージがわくとベストです。商号・会社名の決定のルール

使用できる文字の種類

ひらがな・カタカナ・漢字のほか、アルファベットやアラビア数字、「&」「’」「,」「‐」「.」「・」

使用できない文字の種類

読み方が統一していない文字 「@」「!」「?」、ローマ数字「ⅰ」「ⅱ」

会社形態を表す語を入れる

株式会社、合同会社等会社の種類を表す語を商号の頭か末尾につけなければなりません。

前につけるか後につけるかは、見栄えや言いやすさで決めましょう。

特殊業種のみに使用できる語句がある

銀行・信託・農業協同組合・保険等、実際にこれらの業種を行う会社のみ使用できます。

会社の部門を表す語句は使用できない

支店、支部、支社、事業部など、会社の一部門を表す語句は使用できません。

同一住所で同一商号は使用できない

同一住所で同一商号の会社を登記することはできません。※注

※注:同一商号の調査

以前は、同じ地域に似たような会社の名前がすでに存在していると、

社名を思いどおりにつけられませんでした。

しかし、平成18年の会社法改正にともない、同一住所で同一会社名でなければ問題なしとなりました。

とはいっても、著名な会社と同一または類似の商号の使用は不正競争防止法で禁止されています。

たとえ著名でなくても、同業者の商号と同一または類似の商号を用いることは、

消費者の混乱をまねくとして禁止されています。

ときには他社から訴えられることもあるので事前に調査して回避した方がよいでしょう。

類似商号は、法務局の登記所に設置されている専用端末で検索するか、

インターネットのオンライン登記情報検索サービスを利用して調査することができます。

・会社のルールである定款に、どのようなことを盛り込むべきか。

→関連記事:会社設立時の定款に記載する目的や会社名を決めるポイントとは

・役員構成はどのようにしたら、トラブルがすくないか。

→関連記事:会社設立時の役員(取締役)・株主などパートナー選びは慎重に

匠税理士事務所の会社設立・起業支援サービス

匠税理士事務所では、これから株式会社や合同会社など会社設立をして起業したいう方に

ご要望をしっかりと伺って、お客様が作りたい会社ができるよう

一件一件、お客様のご要望に沿った会社設立のコンサルティングと代行を致しております。

会社設立に必要な事項を説明し、お客様のご要望と各法律上のポイントを説明致します。

こうしたヒアリングをもとに、法務・登記の専門家である提携の司法書士が登記を代行させて頂きますので、

お客様のお手間をできる限り最小限に抑えます。◇関連記事

◇個人の起業サービス

◇創業融資サービス

◇会社設立サービス

→ 世田谷区や目黒区、品川区の会社設立を専門とする匠税理士事務所

◇法人化・法人成りサービス

< その他の起業支援サービス >

起業支援サービス...すでに会社を設立されたお客様向けの経理や税金、経営のサポートサービス。

税理士 目黒区、世田谷区や品川区の会計事務所匠税理士事務所TOPへ ...TOPページへ

また、株式会社や合同会社など会社設立をした後の社会保険の加入手続きや、経理の代行、助成金を検討したい場合のコンサルティングも承っております。

2017年04月 匠よりお知らせ

会社設立など起業時に事務所物件や会社物件を決めるポイントK18 (17/04/19)

匠税理士事務所では、世田谷区や目黒区、品川区など東京都23区を中心に起業支援を行っている会計事務所です。

今回は、会社設立などこれから起業をお考えの方に向けて、

事務所物件や会社物件を決める際のポイントについてまとめてみました。

事務所物件を借りる場合のポイント

どこに事務所や会社の本店を置くのかは、集客や企業イメージに大きな影響をあたえます。

以下のチェックポイントを考慮しながら検討しましょう。

ただし業種によってどのポイントを優先するかは異なってくるので注意しましょう。

【 会社物件選びのチェックポイント 】

・交通アクセスの利便性はよいか ・家賃は予算内におさまっているか

→ 起業して生き残ることが最優先、固定費は出来る限り抑えるのが重要です。

一方で事業が拡大した場合にも当面はこの間取りで対応可能かどうかも検証しましょう。

・顧客ターゲット層の人口は多いか→地域ごとに特色があり、各地域を管轄する行政機関も様々な取り組みを行っています。

自社のお客様が多い地域を拠点とすると交流会等人脈を作りやすいというメリットもございます。

・近隣に同業の競合店はないか飲食店や美容業など商圏が狭い業種は特に注意が必要です。

・電力供給量は十分か→ IT業などPCを多く利用される方は、作業に大きなブレーキがかからないよう特に注意です。 ・携帯電話の電波が届きやすいか、またインターネット環境は整っているか

(データ転送量が多いIT業の場合には、回線を入替えることが可能かどうかも検証しましょう。)

候補となる物件を見つけたら、

必ず実際に現地周辺を歩いて、人の流れや動線、周囲の環境などを確認しましょう。

しっかりと見極めて契約を検討しましょう。

事務所物件や会社物件をシェアオフィスにする場合

自宅とは別に事務所を借りることがメジャーな方法ですが、

敷金・礼金・仲介手数料などの初期費用や毎月の家賃を自己資金でまかなうのはかなりの負担となります。

最近では、多くの事業者が共同でフロアを利用するシェアオフィスの形態も広まっています。

事務所経費をあまりかけず、

安価で一等地などにきれいなオフィスを持つことができます。

椅子や机など購入する必要がなく、

電話対応サービスなどを利用できることもあります。

社会保険や雇用保険の加入時に障壁となる可能性があります。

また、契約で決められた回線使用料やコピー代等の付帯費用も入れると、

結果的に割高になる可能性もあるので注意しましょう。

バーチャルオフィスを事務所物件や会社物件にする場合

ワークスペースを設けずに住所と会議室の利用権だけを借り受ける

バーチャルオフィスの形態も台頭してきました。

非常に安価な賃料で、一等地に住所を設定でき、

電話対応サービスなどを利用できることが多く、自宅住所を公開する必要がありません。

上記シェアオフィスのデメリットがあるほか、バーチャルオフィスという名前の通り、

実在性に疑問を持たれることもあるので、

創業融資の借入審査に通らない可能性もあります。

年々規制が厳しくなっているため、バーチャルオフィスを選択する際には十分な検討が必要です。

共同事務所の形式で事務所運営をする場合

同じ事業または補い合うような事業を営む事業者が共同で事務所を開けば、集客力アップの効果を期待でき、家賃や光熱費などを節約できます。

ただし、費用について不公平感が出ないよう負担基準を明確にしたり、応接室等共用部分の使用規定を細かく定めたりしておかないと、

共同事務所のパートナーともめる原因となります。

間借りを検討する場合

知人や取引先のデスクを借り、そこで仕事をするのが間借りと呼ばれる形態です。

前職の社長や親戚が応援してくれる場合等、親しい間柄でよくみられるケースです。

この場合転貸にならないか大家さんによく確認しておきましょう。

初期費用や賃料が無料もしくは安価でよいのですが、他者が借りているオフィスのため、レイアウトの設計や会議室の使用などに自由度がなく、貸主に気を遣うのが難点です。

匠税理士事務所の会社設立や創業融資などの起業支援サービス

匠税理士事務所は、株式会社・合同会社の会社設立の代行や、創業融資などの資金調達といった起業支援に力をいれている会計事務所です。

◇関連記事

◇個人の起業サービス

◇創業融資サービス

◇会社設立サービス

◇法人化・法人成りサービス

これから世田谷区や目黒区、品川区など東京都23区で起業をお考えの方で、会社設立や創業融資などをご要望の方はお気軽にお問い合わせください。

2017年04月 匠よりお知らせ

日本政策金融公庫の創業融資とは?成功のため6つのポイント (17/04/15)

創業融資のサービス内容 創業融資サービス 世田谷区・目黒区・品川区などに対応

創業融資のお役立ち情報 創業融資の情報館 バックナンバー

第14回 日本政策金融公庫とは、日本政府が100%出資の政府系金融機関です。

こうしたことから、日本政策金融公庫の創業融資は税金を使った公的な融資と考えられ、

新しい産業を生み、育てることを政策的に行うという目的を持っています。

このような目的・背景があるので、普通の金融機関ではあまり積極的ではない起業支援についても、日本政策金融公庫では積極的に起業家への融資に取り組んでいます。

匠税理士事務所は、世田谷区や目黒区、品川区を管轄とされている品川区の五反田にある

日本政策金融公庫の五反田支店様と連携して世田谷や目黒、品川などご近所での創業融資・会社設立など

起業支援に力を入れている会計事務所です。

今回は日本政策金融公庫の創業融資をご検討中の方に向けて、

日本政策金融公庫の創業融資とは、どのような制度でそのポイントについてまとめてみました。

日本政策金融公庫の創業融資はどんな特徴があるのか

日本政策金融公の創業融資の特徴は、何よりも融資が行われるまでのスピードです。

融資実行までのスピードが早いことで、この融資制度を利用すれば、

物件取得や事業開始などの起業準備に関わる資金調達を素早くおこなうことができるため、

ビジネスチャンスを逃さずに進むことができます。

これは起業家にとっては、とてもありがたいですね。

ただし、金融機関からみるとリスクの高い融資でもあります。

起業間もない実績のない会社への創業融資ですから、

貸したお金が返ってこないということも十分に想定されます。

こうしたことから、他の金融機関では、創業融資は積極的に行われず、行う場合には、

ほとんどの場合に、信用保証協会の保証付き融資となるわけで、時間がかかります。

信用保証協会を活用した創業融資と資金調達【← 関連記事 】

一方で日本政策金融公庫は、起業案件を多く担当され、独自のノウハウをもっているため、創業融資の実行までのスピードは、TOPレベルの早さです!

日本政策金融公庫の創業融資を成功させる6つのポイント

日本政策金融公庫の創業融資は、実行まで早いのが特徴ではありますが、

1項目でも審査基準をクリアできなければ審査はとおらないことを意識しましょう。

また、一度審査に落ちてしまうと、同じプラン、切り口での再挑戦は不可能です。

日本政策金融公庫の創業融資を成功させる下記6つのポイントを押さえて、

完全な準備をしてから申し込みましょう。

1 融資の申込準備

完璧な理論武装を行い、専門家の税理士や会計士に事前に相談し、不明点、不安点をなくしておく。

2 起業前のお金の使い方に注意

起業前1年間の通帳を提出し、水道光熱費や通信費、税金の滞納がないかチェックされる。

コンビニなどでの現金払いの場合は、控えを保管しておく。

3 資金の受け入れに注意

個人的に贈与を受ける場合は、自己資金としてカウントしてもらうため、証拠の残る振込にする。

また他社から出資を受ける場合、金額や影響が大きすぎると創業と認められない場合があるので注意する。

4 金融機関から信頼のある税理士や会計士の紹介

経営や資金繰りに強い税理士や会計士が顧問につく予定であると、信頼度が上がり有利となります。税理士や会計士以外の士業でも創業融資のコンサルティングを行っていることもありますが、会計・税務・経営の専門家である税理士や会計士からの日本政策金融公庫への推薦がほとんどです。

5 創業融資面談

日本政策金融公庫の場合、申込から一週間以内に面談審査が行われます。

面談では、信頼できる人物かどうか、経営者として資質に問題がないかをみられます。

・好印象のために

信頼感の高い服装で。必ずスーツで臨むこと。

・嘘をつかない

相手はプロと心得て、矛盾のないよう。

・自信をもって

根拠を示し、明確な説明を。

・わかりやすく

受け答えは、結論から簡潔に。

・熱意と覚悟をアピール

何がなんでも軌道に乗せるという熱意と確実に返済するという覚悟をアピール。

日本政策金融公庫(旧国民生活金融公庫)などの融資審査・面談のポイント【← 関連記事 】

6 完璧な創業計画・事業計画特に売上がきちんと上がることの客観的な根拠を用意。

取引先の発注書や契約書などがあると格段に有利となる。

創業融資で最重要の完璧な創業計画・事業計画とは

創業計画・事業計画とは、つまるところ、

【 自社はどのような会社で、何のために、幾らお金が必要で、いくら貸してほしいのか、そして借りたお金はどのようにして返していくのか 】を説明する資料です。

これを【会社概要】・【必要な資金と調達方法】・【当面の損益予定】というように表現します。

【会社概要】

①取扱い・サービス欄この欄には商品内容のみではなく、別紙で写真入りの説明をするなどのアピールをすることがお勧めです。

→ 日本政策金融公庫では、多くの融資案件を手掛けられていますので、より分かりやすくイメージしてもらうための資料作りは重要です。

:セールスポイントはなんですか?

この欄には商品構成を記入するのも重要ですが、仕入れに関する優位性やこれまで培ってきた販売技術や

イベント開催などの強みをセールスポイントとすることが重要です。

→ ここでは、他社との差別化ができていて、しっかりとした競争力がこの会社にあるか見極めるというわけですから、できる限り自社の強みをしっかりと伝えたいですね。

②取引先・取引条件等欄:販売先・仕入先・外注先

審査の際に重視される欄です。契約書・注文書など手元にある書類は必ず提出して下さい。

個人情報の取り扱いには注意しながら、可能な範囲で顧客リストを見せることも有効なアピールです。

なお創業準備と並行して新規の顧客開拓をしている場合には顧客開拓進捗表などの作成がおすすめです。

また、仕入先や外注先などの中に大手企業があると審査に有利に働く場合があります。

:従業員等・人件費の支払い

事業内容や売上予測と比較して適正な従業員数かを確認される欄です。

従業員数と人件費との整合性には十分な注意が必要です。 ここでポイントなのは、入金や支払いのサイクルなどがや上記スタッフ数構成が、

下記の【必要な資金と調達方法】・【当面の損益予定】につながってくるところです。

論理的に矛盾がないかをしっかりと検証するようにしましょう。

事業計画書の表で、【必要な資金と調達方法】は以下のように記載します。

右側:事業に必要なお金をどうやって集めたのか? (自己資金額・借入額など)

左側:そのお金を事業の何に使うのか? (設備や運転資金の項目と金額)

という内容で作られています。

この時、右側の合計金額と左側の合計金額は必ず一致させることが必要です。

:設備資金欄

この欄には、今回の事業で購入予定の設備の名称と金額を記入します。

設備とは:減価償却できる資産です。内装費や店舗を賃貸した場合の保証金・敷金なども含まれます。

:運転資金・合計欄

この欄には商品の仕入れ、経費の支払いなど設備資金以外のものを記入します。

融資対象となるのは目安として運転資金の2~3か月分です。

見積書等が用意しにくい場合には各項目で自分が予測する金額を計算し、内訳を欄外や別紙に記載します。

その他の、創業融資のお役立ち情報(バックナンバー)をご覧になりたい方は、こちらです。

創業融資の情報館 バックナンバー

匠税理士事務所の創業融資や会社設立など起業支援サービス

匠税理士事務所では世田谷区や目黒区、品川区を中心に、品川区の日本政策金融公庫五反田支店と連携して創業融資コンサルティングを行っております。

自己資金と必要資金のバランスを伺い、どのような資金調達がベストかというコンサルティングや、創業計画書の作成サポート、融資面談の事前リハーサルや日本政策金融公庫の面談立合を行っております。

創業融資支援サービスの詳細につきましては、こちらよりご確認をお願いします。

経営革新等支援機関の詳細 中小企業の財務・経営を支援する経営革新等支援機関 へ。

記事についてはお知らせの免責事項をご確認下さい。

また世田谷区や目黒区、品川区で株式会社や合同会社など会社設立をお考えの方に向けて、会社設立の代行や設立後の経理・経営のサポートを行っております。

世田谷や目黒、品川で会社設立に強い税理士 をお探しの方はお気軽にご相談下さい。

起業支援サービス以外の経営コンサルティングや会計アウトソーシングサービスの詳細、担当税理士のプロフィールなどにつきましては、こちらよりTOPへ移動の上でご確認をお願いします。

その他の起業支援サービス一覧

起業支援サービス...すでに会社を設立されたお客様向けの経理や税金、経営のサポートサービス。

給与計算サービス...給与計算の代行や、社会保険の加入手続き、人事労務のサポートサービス。

助成金サービス...正社員化や社員教育についての助成金代行とコンサルティングサービス。

2017年04月 匠よりお知らせ

資産移転など事業承継へ法人化や法人成りの活用 (17/04/12)

品川区の税理士は匠税理士事務所>法人化支援>第12回 資産移転など事業承継へ法人化や法人成りの活用

匠税理士事務所へご訪問ありがとうございます。

法人化や法人成り担当の税理士の水野です。

匠税理士事務所では法人化を通じて、資産の移転や事業承継対策を行います。

事業承継とは、現社長から次世代の社長へ経営権の譲渡と共に資産・負債など財産の移転をいいます。

今回は、事業承継を行う際にも会社にすることで、

個人資産にどんなメリットがあるかまとめました。

個人資産が守られる法人化・法人成りのメリット

個人事業主の場合は、個人の負債も事業から生じた負債も法的には同じくくりです。

しかし、法人化・法人成りして会社を作った場合、商品の仕入費用や借金で支払いが滞ったとしても、それは会社責任で役員個人に責任は及びません。

株主も同様、出資した範囲内に責任がとどまるので、法的に個人に返済義務は生じません。

(ただし、連帯保証がついた場合は除きます。)

不動産の賃貸借や金融機関からの借り入れは、社長個人の連帯保証を条件に会社として契約させられることがほとんどです。

このようなケースは、個人事業主のままでも、法人化したとしても個人としての返済義務は同じです。

つまり、【 個人資産 】と【 会社資産 】を切り分けるため、連帯保証が一つのポイントになるのです。

また、法人化すると、個人名義で借りた借金は会社名義に変更するよう金融機関から促されますが、税務調査は、この借入の返済が手続きをしないと、社長へ賞与とみなされる場合もあり注意です。

事業継承のための相続対策としての法人化や法人成り

個人事業を営む場合、事業主が死亡すると、プライベート用の預金口座も事業用の預金口座も個人名義であればすべて凍結されてしまいます。

遺産分割が決定されるまで通帳からお金を引き出すことができないのです。

凍結された預金は、得意先からの入金も仕入先への支払いもできなくなります。

そして商売の契約条項も全て引き継いだ人の名義で再度契約し直さなければならないため、大変な手間がかかります。

これに対して、会社財産は会社に所有権があるので、預金口座も凍結されず入金や支払が滞ることなく、会社の代表者を決定し登記すればよく、契約などは代表者の変更だけで済みます。

相続に関しては、個人事業主の場合には、事業用であろうとプライベートであろうと保有しているすべての財産が相続の対象となりますが、

会社を保有している方の場合は、プライベートな財産の他は会社株式のみが対象です。

では、株式評価はどうされるのでしょうか。

比較的小さな会社の場合は、会社の資産と負債を亡くなられた時の時価によって算した差引純資産額で評価の純資産価額方式を、

大きな会社の場合は、自分たちの業種と同じ商売の上場企業株価を参考に評価する類似業種比準方式を

中位の会社は純資産価額方式・類似業種比準方式を併用して株価を評価します。

純資産価額方式の場合は相続税対策で、純資産が低くなるような施策も可能です。

純資産価額方式と類似業種比準方式では、後者のほうが評価額が低くなる傾向があります。

生命保険では、個人契約で500万円を超えた保険は相続税の対象となります。

一方会社契約し、会社受取人の保険金はそもそも相続税の対象とはなりません。

保険金が支払われる時、過去10年の赤字があると、

保険金収入と相殺することもできるのです。

つまり税金がほとんど出ない事もあり得るのです。

また、会社が受け取った保険金を死亡退職金として遺族へ支給することができます。

この死亡退職金は個人の保険金と同じく、

同居人一人当たり500万円までが非課税です。

これらをまとめると、会社財産の方が、いろいろと節税方法が多く便利ということです。

事業の売買が容易であるメリット

事業主に後継者がいない場合や、違う事業を始めたい場合など、事業を売却するケースがあります。

企業価値は会計上の純資産だけではなく、売上高や将来性、創立からの年数や地域シェア、商品ブランド価値など総合的に判断します。

個人事業は、事業主自身が商売そのものに対し、会社は社長の個人的技術や手腕を卓越し、集団としての価値を評価されます。

この集団としての価値を売買できるところに会社のメリットがあります。

個人事業を買い取った場合には、新規に事業を起こすのと同じ労力が必要となりますが、会社の売買は発行している株式の売買により、容易に事業自体を引き継ぐことができるのです。

こうした理由からM&Aを行うのは、ほとんど会社組織というわけで、事業承継においてM&A手法も選択に加わるのが会社形態のメリットです。

会社にすると得られる信用のメリット

初めて取引をする相手からは、個人事業より会社の方が信用を得やすいでしょう。

なぜ信用されるか、それは登記されるからです。つまり、誰もがいつでも会社重要事項を閲覧でき、居場所を確認することができるからです。

大手企業は保守的ですからリスクをとることを嫌がる傾向があり、個人と仕事しない事もあります。

金融機関から借入れをする際や、返済する必要のない助成金を獲得する際にも、この信用により有利に話を進めることができます。

また、求人でも個人事業より会社の方が福利厚生で安心を与え、優秀な人材を確保しやすいです。

匠税理士事務所の法人化・法人成り

匠税理士事務所は、世田谷区や目黒区、品川区を中心に法人化や法人成りの支援を行っております。

会社設立し事業用財産の移転を行うなど法人化や法人成りがございましたら、ご相談ください。

匠税理士事務所の税理士事務所特徴やサービスは、TOPよりご確認をお願いします。

匠税理士事務所の税理士による法人成り支援【↓】

匠税理士事務所の法人化・法人成り支援

匠税理士事務所では、お客様の事業が今後も順調に伸びるよう基本設計を行います。

株式会社設立、社会保険手続きや給与計算、経理、融資まで法人成りに必要な全てをサポートします。

さらに詳しいメリットやデメリットのご説明から、法人化の相談も承ってます。

お気軽にお問い合わせください。

◆ 個人事業主から株式会社・合同会社など会社にする法人成りはこちらからご確認下さい。

TOPページ

品川区の法人化・法人成りは匠税理士

法人化を分かりやすく簡単に解説する相談会

◆ 法人化を分かりやすく簡単に解説する相談会

後悔しない法人化のためのお役立ち情報館

匠税理士事務所では、世界4大会計事務所出身で

法人化・法人成りを担当する税理士水野を中心に、

法人化が、【 後悔のない最善の結果 】になるように

全力でサポートしております。

税理士水野が執筆する法人化お役立ち情報館【↓】

現在、個人事業主の方で法人化に興味がある方へ

→ 法人化・法人成りのタイミング、売上や年商の目安ラインは?

【 後悔ない法人化は長所・短所の理解が重要 】

メリット・デメリットの解説・消費税免税の説明

【 会社にする時は決算月・資本金に注意 】

決算月・資本金は節税対策に大きく影響します。

→ 法人化や法人成りをしたら決算月や決算期はどの時期がいい?

【 法人化の確定申告の注意点 ・ 総まとめ!】

→ 個人事業主から法人化・法人成りする手続きや条件と確定申告

人気記事など全ての記事を収録 【↓】

匠税理士事務所のサービスライン

弊所では会計税務などのアウトソーシングから

経営支援・各種コンサルティングも承っております。

サービス・料金などはこちらでご確認下さい。

◆ 所属税理士やサービスラインはこちら

TOPページ

品川区の税理士は匠税理士事務所

所属税理士やスタッフ・提携先の専門家などは、

こちらからご確認をお願いします。

◆ 資金調達をお考えなら創業融資を確認下さい。

税理士・会計事務所の法人成りメリットデメリット相談の対応地域は世田谷・目黒・品川など東京都

法人化は上記の他メリットやデメリットがあります。説明の都合上省略しておりますのでご了承下さい。

執筆者・文責:税理士 水野智史

資産移転など事業承継へ法人化や法人成りの活用の記事は、

令和7年(2025年)4月時点の内容です。

シェア又はフォローで応援をお願いします!!

#資産移転法人化

#事業承継法人化

2017年04月 匠よりお知らせ

事業承継とは?事業を継承する際の注意点や種類・やり方 (17/04/08)

匠税理士事務所TOP >サービス個人>相続税申告・相続対策の税理士事務所>事業承継とは

相続税や相続対策についてのお役立ち情報

第11回 事業承継とは?事業を継承する際の注意点や種類・やり方

第12回 相続税対策の生前贈与、税率と非課税は?

第13回 相続税の物納とは?相続税が払えなかったらどうする?

第1~5回はこちら 相続税バックナンバー1-5

第6回~10回はこちら 相続税バックナンバー6-10

相続税支援サービスはこちら 世田谷区や目黒区,品川区での相続税申告・相続対策サービス

事業承継は少し前から新聞などで取り上げられるようになり、

会社を経営されている方にとって気になる事項の一つだと思います。

匠税理士事務所では、世田谷区や目黒区、品川区など東京都23区を中心に

事業承継に特化した公認会計士・弁護士などと提携し事業承継対策を行っております。

今回はこの事業承継の意味や、事業を次世代に継承する際にどのようなことに、

注意をしてどのような種類が事業承継にはあるのかについてまとめてみました。

事業承継とは何なのか

事業承継とは、会社の経営者が経営者としての地位や、

株式・不動産など事業を継承する上で必要な資産を後継者に引き継ぐことです。

中小企業にとって経営者が、

誰を後継者として事業を引き継いでいくのかは重要なテーマとなります。

事業承継は経営者にとって最後の大仕事となる重要な事項ですが、

どの企業でもいつかは必ず訪れる問題であり、できるだけ早いタイミングから準備を行っていくことで、

現経営者と次世代の経営者の並走期間・準備期間が長くなり、

会社のいいところ・悪いところ・生き残る道がしっかりと見えるようになりますので、

できるだけ早いタイミングからの準備が事業承継を成功させるための近道となります。

事業承継にはどのような種類があるのか

事業承継には

① 親族内承継

現オーナー経営者の子どもや、兄弟姉妹などの親族が後継者となる「親族内承継」

② 親族外承継 (従業員等に対するもの)

オーナー経営者の親族に後継者として相応しい人物が居ない場合や、親族以外で事業を承継してほしいという人物がいた場合に自社内の親族以外の役員または従業員が後継者となる「親族外承継(従業員等に対するもの)」

③ 親族外承継 (いわゆるM&A)

オーナー経営者の親族や自社の従業員に事業を承継する適当な後継者がいない場合に、

会社そのものを売り買いする「親族外承継(M&A)」 の大きく分けて3種類があります。

事業承継を行う上での留意点

事業承継を行う上では後継者となる人物の了承を早めに得て、

後継者として教育をしていくことが重要となります。

事業承継を円滑に進めるため、オーナー経営者自身が自社の状況を正確に判断し、

後継者が経営判断を誤ることが無いようその情報を伝える必要があります。

ただし、経営はいかに場数をくぐってきたかということが重要ですので、

理屈の説明ではなく、現経営者と次世代の経営者の並走を通じて、

このような局面では、どのように次世代は対応するのかを見極めて、

現経営者ならどう対応するか、その理由と過去の経験を説明するという実戦的な準備期間が長いことが重要です。

最終的には、次世代の経営者 = 現経営者 という判断の精度・速度になった際に、

本格的に退くというのがよろしいのではないでしょうか。

親族内承継における注意点

オーナー経営者の親族を後継者とする場合には下記の点に注意が必要です。

①関係者の理解を得ること

早いタイミング候補となっている親族に後継者として指名したい旨を知らせ、

本人の了承を得ることが必要となります。

特に後継者候補が複数いる場合には早期に指名をすることが重要です。

また、親族間での争いが起きないようにするためにも、併せて非後継者候補である親族に配慮が必要となります。

事業承継は取引先や金融機関などの利害関係者にとっても大きな影響を及ぼします。

円滑に承継を実行するには、予め事業承継計画を作成するなど利害関係者の理解を得る必要があります。

さらに会社内部の役員・従業員に対しても配慮が必要です。

古参の社員などは「先代の時代から働いてきた」という自負や、

後継者候補を幼いころから知っていることで、まだ子供だと思っていた人間が自分の上に立つ

ということに複雑な感情を抱く可能性もあります。

人材の確保が難しい背景はあるかもしれませんが、

事業承継のタイミングでベテラン社員にも引退をしてもらう事を検討する必要も出てきます。

あるいは、現経営陣と次世代経営陣候補の並走を検討してもよろしいかと思います。

これは自社のおかれている人的資源や、ライバル企業との力関係を考え、慎重に判断を行いましょう。

②後継者候補に必要な知識を学ばせ、教育及び実務を通じて経験を積ませること

事業承継に備えて、後継者を一人前の経営者として育成していくことが必要です。

なるべく早い段階から教育や実務の経験を積ませることが大切になります。

社内で行う研修は後継者を法人内の各部門で現場の状況を学ばせ、

将来的に必要になる現場感覚を備えさせることなどがあります。

また、部門責任者などの地位につけて現場を任せることで、

成功した場合には社内の従業員や社外の利益関係者からの信頼を得る効果があります。

社外で行う教育には自社ではなく通常の一般企業で勤務させることや外部のセミナーへ参加させることなどが挙げられます。

社会人経験を積ませることで社会の常識を身につけさせることができ、

将来経営者になったときにその経験及び人脈を経営に活かすことができるというメリットがあります。

③財産の分配について配慮すること

オーナー経営者の財産の分配については後継者への経営権の集中と後継者以外の相続人の遺留分の確保が必要となります。

親族外承継(従業員等)を行う場合には株式取得資金の確保と、

個人保証の問題を解決することに留意をする必要があります。

後継者には自社株式(最低でも議決権総数の50%超、議決権総数の2/3以上が望ましい)を集中させ、

後継者以外の相続人との問題を回避させることが重要です。

これらは民法と税法がからむ内容なので、早期より対策の検討が必要です。

親族外承継(従業員等)における留意点

親族外承継(従業員等)を行う場合には株式取得資金の確保と個人保証の問題を解決することに留意をする必要があります。

① 株式取得金の確保

経営権を握るために必要な株式を取得するために必要な資金を後継者が用意することが必要となります。

企業によっては株価が高くなり、その資金の調達が困難になる場合もあります。

解決策として、その会社の資産などを担保として金融機関から資金を調達することや、経営承継円滑法の活用などが挙げられます。

②個人保証の引継ぎ

オーナー経営者が会社経営から離れる以上、後継者が会社の保証人となることが求められることがあります。この場合、個人保証の引継ぎについて後継者の理解を得ることが必要です。

また、親族内承継と同様に利害関係者の理解を得ること及び経営を行うための教育・養成を行うことが重要です。一般的に企業内承継の場合、親族内の承継よりも関係者の理解を得ることに時間がかかる傾向にあります。

事業承継対策サービス

匠税理士事務所では、事業承継や生前贈与対策などに特化した公認会計士や弁護士などと提携して事業承継対策サービスをご提供しております。

現在の自社株式の評価はどれくらいなのか、

事業を継承する候補者は決まっているが、どのような財産をどのような時期に移転するのかなど

段取りについて相談をしたいというご相談を承っております。

相続税・贈与税は【 多額 】になりがちです。

節税対策など確定申告代行こちらから【↓】

匠税理士事務所の不動産の確定申告

弊所では大切な、資産をお守りすることを

使命に節税対策と確定申告に取り組んでます。

技術は業界トップレベルの水準となっております。

不動産収入の確定申告はこちらから【↓】

土地・家・マンション・アパートなど不動産の

売却や譲渡の確定申告はこちらから【↓】

法人化などの起業相談会

【 経営に必要な全てがそろう事務所 】を

【 経営に必要な全てがそろう事務所 】を

スローガンに税務会計のみではなく、法律、労務、

建設業許可、助成金、補助金の専門家連携してます。

【 匠税理士事務所に任せておけば安心 】

そんな事務所を心がけております。

所属税理士やスタッフ、提携専門家の詳細は、

こちらよりご確認をお願い致します。【↓】

土地・家・マンション・アパートなど不動産の

確定申告・相続税お役立ち情報はこちら【↓】

執筆者 税理士 水野智史

【シェア】・【フォロー】で応援をお願いします!