匠よりお知らせ

日本政策金融公庫(国金)や銀行からの融資・借入調達支援 (24/04/26)

会社経営の重要な目的の一つは、

利益による資金の増加を最大化することです。

どんなに素晴らしい技術や人材があったとしても、

資金がなくなれば倒産してしまうため

金融機関と良好な関係は経営者の大切な役割です。

弊所は黒字化と資金調達を得意する会計事務所で、

利益戦略会議とキャッシュストック経営を軸に

1 儲かって、

2 お金が残る会社作りをお手伝いしております。

創業以来、起業と黒字戦略に専門特化し、

企業の成長期に必要となる適正な資金調達では

融資支援サービスを提供するなかで

サービスを研鑽し続けノウハウを蓄積して参りました。

資金調達の成功率は9割超と確かな実績で

多くの経営者様に選んで頂いているサービスです。

(※顧問契約お客様限定のサービスとなります。)

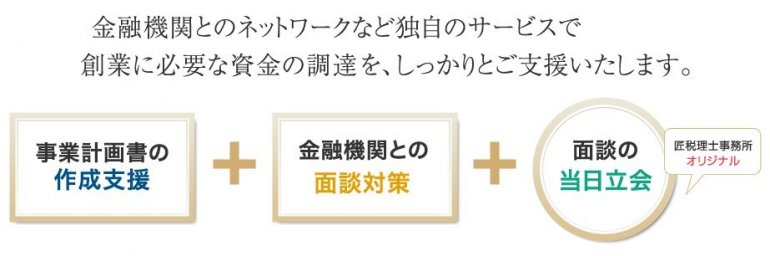

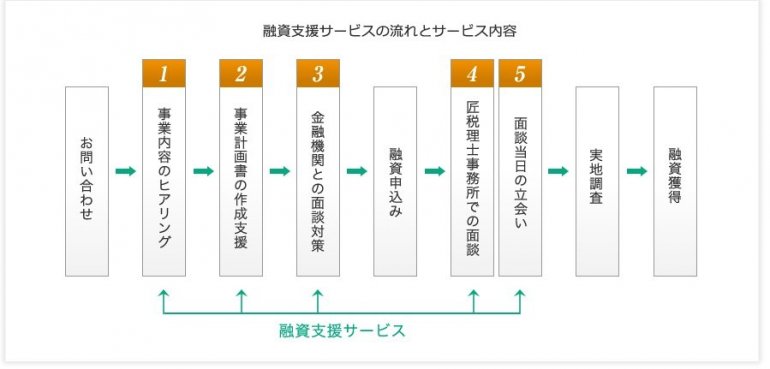

融資支援サービスの内容

画像の拡大表示はこちら

画像の拡大表示はこちら

匠税理士事務所の融資支援サービスでは、

まで行う「きめの細かいサービス」が特徴です。

まで行う「きめの細かいサービス」が特徴です。

日本政策金融公庫との連携により

特別に匠税理士事務所の会議室で面談を行って頂き

融資面談の当日は私共も立ち会います。

融資を利用する(資金調達の交渉)のポイント

融資では既に事業や会社を経営されている方を

既業者といいます。既業者は「事業の実績」があり

これまでの実績が評価の対象となります。

○金融機関の考え方

融資には色々な考え方があるかと思いますが、

金融機関の考え方は、非常にシンプルです。

1 何のために

2 幾ら必要で

3 返せるか

【 1と2は、借入れの目的です。 】

「赤字補填のために、資金5,000万必要」という

申請が金融機関に届いた時、どうでしょうか。

金融機関の審査担当者の気持ちなれば、

本当に返せるのかが、問題になります。

そして立派な事業計画書が届きます。

この計画書をみて実際にお金を貸すでしょうか。

一方、毎年最終利益で3,000万円程出ていて、

来年大型案件受注に備え一時的資金の不安定に対し

余裕をもって事前に5,000万借りたいケース。

どちらが、金融機関が好むか一目瞭然です。

金融機関はお金を貸し、利息で収益を上げるため

より手堅い案件に融資をします。

株主配当や決算公表しますから、

貸出した資金の回収不能を極めて嫌がります。

だから、晴れた日には傘を貸すが、

雨が降ったら傘を貸さないと例えられます。

これは金融機関の立場になれば当然ですね。

○資金調達で大切なこと

融資による資金調達で大切なことは何か。

それは融資申請のタイミングです。1 現在、黒字。(晴れている。)

2 現在、黒字だが、今後マイナスの要素がある

(曇るかもしれない)

3 回復の傾向にある。(曇りのち、晴れ)

この3パターンであれば、

資金調達はかなりの確率で成功できます。

反対に、

1 現在赤字

2 以前は黒字だったが、最近は赤字続き

このパターンを金融機関は嫌がります。

○設備資金と運転資金

匠税理士事務所では、決算書や試算表を確認し、

適時タイミングよく適切な融資を提案し、

資金を獲得できるようコンサルティングします。

適時タイミングよく事前に融資を利用することで

仮に何らかの外的環境要因で赤字になっても、

会社は既に資金が確保された状態となっており、

成功確率の低い申請の必要がなくなります。

また、適時タイミング、つまり黒字決算の時点で

申請しておけば利率など好条件を引き出せます。

融資成功率を高める判断材料を用意すべき

前項で記載の通り、金融機関へは返せるか

この資料準備というアプローチが大切です。

毎月の損益が会社の経営状況を正しくあらわすよう

会計設計し早期に損益を出さなければなりません。

◇融資成功には、何が重要なのでしょうか

お金を返せることを証明する資料だと考えます。

例えば黒字経営の状態であれば

決算書、会社の預金残高、退職金の積み立てなど留保型の生命保険など

今しっかりと儲かっていて、

お金をもっている事を証明できれば良いのです。

短期つなぎ資金であれば資金繰り表で、

- 何のために

- 幾ら必要か を証明するための資料です。

例えば1億円の工事案件を請け、5月に納品7月に

入金となるが5月までに原価相当の7,000万の

材料・外注費の先払いがある。

この場合、大規模案件の原価支払に7,000万円が

4月まで必要な事を資金繰り表で証明します。

そして、根拠資料として、

- 1億円の工事の請書・契約書と、

- 外注の工事原価の見積書を提出することで、

金融機関は 1 何のために 2 幾ら必要 かを

把握できるわけです。

ただ、使途と金額が明確でも、

貸したお金が返ってこなければ大問題となります。

だから資金繰り表を高い精度で作成したとしても、

ただ資金の用途の証明にすぎません。

こうした理由から金融機関はお金を返せることを

証明する資料を最重要に位置づけます。

毎月の経営会議や決算検討会では、

経営セミナー講師の世界4大会計事務所出身税理士が、今後の事業展開・業績の予測・獲得可能な資金総量を

的確にコンサルティングします。

サービスの詳細はこちらからご確認下さい。

規模は年商2,000万~10億まで対応可能です。

匠税理士事務所はこちらでご確認下さい。

担当税理士や事務所概要はこちらを確認下さい。

【 → 自由が丘の税理士は匠税理士事務所 】

法人の会社様向けサービスはこちらを確認下さい。

【 → 法人のお客様向けサービス一覧 】

ゴールは、儲かって、お金が残る会社作り

結果として、儲かっていてお金がある会社には、

お金が集まりビジネスチャンスが広がります。

これは、雪だるまを作るときに、

最初は小さな雪玉がある一定の大きさになると

加速度的に大きくなることに似ています。

最初の創業融資では、上限1,000万円ですが、

黒字経営で会社の財産が増える度に融資の枠も

大きくなり加速度的に会社が大きくなるわけです。

ここで借入金が増えることはよくない。

という考えもありますが、

・預金残高 1億円で、借入金1億円の会社

・預金残高100万円で無借金会社

どちらが経営的に安定しているでしょうか?

答えは、預金残高1億円で借入1億円の会社です。

万が一納品トラブルで入金が遅れる事態が起きても

1億円の現金があれば運転資金には困りません。

また、大型案件の受注チャンスがきても

お金の心配することなく受けられます。

だから、儲かっている会社を作って、

お金がたまるようにすることは重要なのです。

借入金の金利 < 事業の利益率と考えると、

借入を上手に活用しお金を上手にコントロールし

会社の成長が加速するのです。

このように会社の成長には、

1 儲かって、

2 お金が残る会社作り が重要と考えてます。

匠税理士事務所では、会社成長期のポイントは

1 利益が出るように仕組みを作ること

2 黒字化ができれば、随時資金調達で内部留保

3 資金を活用して、より利益を上げる

これが【 王道 】だと考えております。

◇匠税理士事務所の融資支援サービスの特徴

- STEP1 資金計画表の作成コンサルティングにより必要な資金額と理由を確認します。

- STEP2 融資支援サービスにより事業計画書や面談対策を行います。

- STEP3 キャッシュストック経営の考えのもと、資金調達が必要のない体質をつくります。

- STEP4 黒字経営を必達し、返済資金を捻出するため利益戦略会議で黒字経営を継続します。

上記、STEP1から4で会社のお金に対する体質を変えていきながら、強い会社を作り、かつ成長期には思い切って資金調達を実施します。STEP1とSTEP3、STEP4まで包括的に行うことが弊社の特徴です。

融資サービスは、創業融資支援サービスと同じ内容となりますので、ご参考にしていただけましたら幸いです。

◇コンサルティングサービス

こちらのページでは、融資を利用するにあたって経営者の皆様に知っておいていただきたい点について記載致します。融資をご利用予定の経営者様は、是非ご一読ください。

執筆者・文責:税理士 水野智史

◇経営とお金の情報館