匠よりお知らせ

必見!創業融資成功のための4つのポイント (17/03/29)

創業融資のサービス内容 創業融資サービス 世田谷区・目黒区・品川区などに対応

創業融資のお役立ち情報 創業融資の情報館 バックナンバー

第18回 匠税理士事務所では、世田谷区や目黒区、品川区を中心に

これまで資金調達・創業融資を通じて起業家の方を支援してきました。

今回はこうした起業支援の中で、

創業融資のポイントについてまとめてみました。

創業融資成功のポイント1:融資依頼額は適正か

(必要額)―(自己資金)=(融資依頼額)となるため、金融機関に相談に行く前に必要額の見積もりが必要です。

必要額としては、事業を始めるために最初に必要な経費(設備資金)と

自分の給与・人件費・家賃・通信費などの必要な経費(運転資金)があり、

すでに支払ったものも必要額に組み入れることで融資依頼額を増やすことができます。

また、運転資金には上記必要経費の他に、

研修費・調査費・ホームページ費用など営業活動をスムーズにするため戦略的に投資する資金も含めるのがポイントです。

金融機関への説得力を高めるため見積もりが取れるものは取り、

計画書上では運転資金に組み入れます。

こうして必要額と自己資金が決まり、融資依頼額が決まるのですが、融資依頼額はどれ位が適正なのでしょうか?

融資依頼額は、昔は一般的に自己資金の2倍が一つの目安でした。現在は、自己資金要件が緩和されましたが、やはり貸す側の本音は1,000万円借りたいなら500万円は自己資金を用意してほしいというのが、本音だともとれますし、

実際の現場でも自己資金の約2倍が融資成功例に多いように感じます。

またご新規で融資を日本政策金融公庫に申し込む場合には、1,000万円が一般的に上限となりますので、こちらも踏まえていくらの融資を申し込むか考えることが重要です。

創業融資成功のポイント2:自己資金はいくらになるか

「自己資金」について注意すべき点

無担保・無保証人で借りられる日本政策金融公庫や信用保証協会の制度では、自己資金が重視されます。

例えば、日本政策金融公庫の「新創業融資制度」にある自己資金の要件としては

創業時において創業資金総額の10分の1以上の自己資金があること(付随条件あり)とされています。

ここで注意すべき点は、自己資金であると認めてもらうために

その調達方法を裏付ける通帳などの資料が必要であること、

一時的に借りたお金で自己資金を水増しできないよう、

まとまった資金がある場合はその裏付け(資産を売却した場合はその証明書など)が求められること、

住宅ローンなどの借入金がある場合には自己資金から差し引かれることです。

このポイント1とポイント2の必要資金と自己資金とのバランスを考えて、

融資依頼額が適正かどうかが判断されるわけです。

自己資金が少ない場合には、必要資金を一部縮小して小さく事業が始められないかを

検討することも重要になります。

それでも自己資金が足りない場合には、何とか自己資金として認めてもらえるものがないかを考えるのも有効です。

また、自分で考えていた自己資金と金融機関が考える自己資金が違っていたため、

融資がうまくいかなかったということがないように注意が必要です。

創業融資成功のポイント3:借りたお金はこう返す、を証明する事業計画書の書き方

金融機関に提出する申請書類とは別に、

さらに事業内容を詳しく説明するために作成するものが事業計画書です。

提出は任意ですが、規定の書式では事業に対する熱意が伝わりにくいため、

融資を受けやすくするためにも作成することをおすすめします。

事業計画書の内容としては以下のようなものを盛り込むことができます。

・創業の動機、事業の将来性

・事業経験

・取扱商品・サービス

・顧客ターゲットや顧客ニーズ

・売上計画

・固定費計画

・損益計画

この事業計画書の目的は金融機関を納得させてより、

スムーズに融資を受けられるようにすることです。

事業経験から活かせるものや同業者との差別化を図れる優位性などは事業の今後の可能性をアピールするものとなります。

ここでのポイントは、夢物語ではなく、固い数字であり、一つ一つの数字がしっかりとした根拠に基づいていることです。数字が固く、根拠に基づいていればいるほど、

金融機関はこの会社はしっかりと収益を上げて、返済できそうだという印象になってきます。

創業融資成功のポイント4:融資の面談準備は万全か

ポイント1から3は、いずれも書類の準備が全てですが、

金融機関も大きなお金を出すことになるわけですから、

【 貸したお金が無事に返ってくるか 】 これが命題であり、

この命題を無事に達成できるかを、書類と面談で確かめるわけです。

創業融資では、

【何とかしてお金を借りたい】というのではなく、

金融機関の担当者の方に、

【 しっかりと返せますから、ご安心ください。 】ということを伝えるのがポイントです。このように考えると、服装はどのような服装が良いのか、

無理に大きく見せる必要ないなど大事なことが見えてきます。

匠税理士事務所の創業融資・会社設立など起業支援サービス

匠税理士事務所では、

世田谷区や目黒区、品川区を中心に創業融資による資金調達支援を行っております。

創業計画書の作成サポートや、融資面談の対策や当日の立ち合いなどを通じて、

お客様の資金調達と起業成功を支援しております。

サービスの詳細につきましては、こちらからご確認をお願いします。

創業融資と同時に会社設立をお考えの方につきましては、

会社設立前に資本金や株主構成・比率などをコンサルティングや、

会社設立の手続き代行も承っております。

会社設立サービスの詳細につきましては、こちらよりご確認をお願いします。

→ 目黒や品川、世田谷の会社設立は匠税理士事務所

匠税理士事務所は今後も起業に必要な全てがそろう会計事務所を目指して、

サービスの充実・人員の増加充実に努めます。

所属税理士のプロフィールなどにつきましては、こちらよりご確認をお願いします。

→ 目黒区や世田谷区、品川区の税理士は匠税理士事務所

個人事業主から株式会社にする法人化デメリット・メリット (17/03/25)

品川区の税理士は匠税理士事務所 > 法人化>デメリット

匠税理士事務所の法人化担当の税理士水野です。

2025年4月内容で消費税インボイスもふまえ、

個人事業主から株式会社にする法人化・法人成りでメリットばかりが目に行きがちですが、

ここでは、法人化のメリットでなく、【デメリット】を中心にまとめてみました。

こちらでデメリット・短所などをよく理解した上で、このページ下部にあるメリットを理解して頂くと【 お客様に一生に一度の法人化 】が悔いのない、素晴らしいものになると考えております。

個人事業主から会社にする法人化デメリット

弊所では、東京都を中心に、毎月かなりのお客様の個人事業を会社にする法人化をお手伝いします。

その際に個人事業主から株式会社にする法人化で大変な事、【デメリット・短所】は何でしょうか?

とお客様からご質問を頂きますので、

ここでは法人化の事例をふまえ解説します。

最大のデメリット、資金使用の自由がなくなる

個人事業であればプライベートな支出につき経費にできなくても事業主勘定でお金が引き出せます。

つまり通帳のお金 = 自分のお金なのです。しかし会社となると、

通帳のお金 = 会社のお金になりますので、

いかに社長といえども、役員給与として決定をした毎月一定金額と諸経費の精算以外には、原則としてお金を引き出すことはできず、こうした役員給与として決定した毎月一定金額と諸経費の精算以外は、経費で認められないどころか社長への【貸付金】として計上されてしまいます。

この場合、注意しないといけないのは、認定利息という利息のデメリットが発生することです。

返済しないと、役員賞与として社長個人に所得税や住民税が課されるデメリットが生じます。

この場合の金利は原則、令和4年から令和5年中に貸付けを行ったものは、0.9パーセントを認定利息として計上します。

(借入年度で基準金利が異なるので注意です。)

ただし、会社などが貸付けの資金を銀行などから、借り入れている場合、その借入利率を基準として計算します。

つまり会社という第三者から自分(社長)にお金を貸して金利が発生するイメージです。また、社長に対する貸付金があると、金融機関から資金調達が難しくなるデメリットが出ます。

銀行借入れをプライベートに使われてしまうという判断をされかねないためです。

もちろん、個人事業主でも、融資や借入で調達したお金を個人の私生活で使うと、事業主貸という勘定に残りますので同じように融資を受けることは難しくなりますが・・・・

このようにプライベート部分と仕事部分の線引きをしっかりと行わなければなりません。

会社経費はすべて売上を目的とした投資ですから、個人使用分の費用は、一切計上できません。

会社にすると【キッチリ】するのが義務になり、個人事業主のような自由さが無くなるというのが、法人化・法人成り【 最大のデメリット 】です。

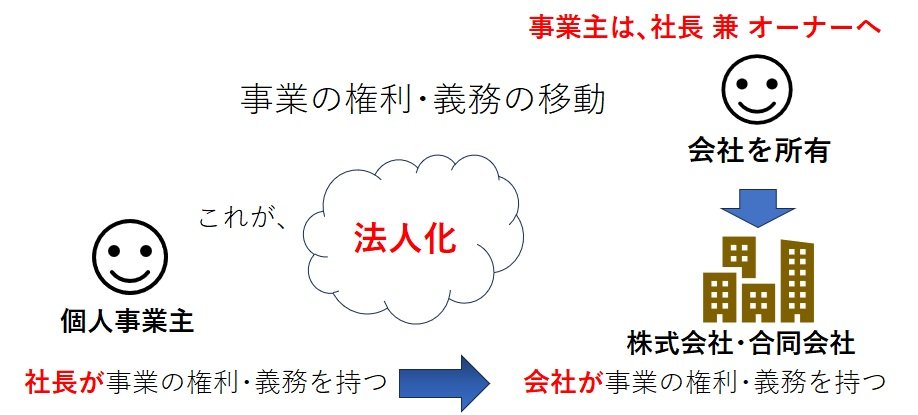

個人事業主から法人化でオーナー経営者が異なる

会社の中で一番決定権を持つのは【 オーナーである株主 】です。

株主の集まりを株主総会とよび、会社の重要事項の決定には、決議が必要です。

そして過程は、議事録に残さなければなりません。

会社の住所・目的・役員等重要な変更があった場合、登記には、この議事録が必要です。

個人事業主の場合は、株式という持ち分概念がなく、個人事業主=オーナーになりますが、

株式会社の場合は、

社長 = 株主の会社もあれば、社長 ≠ 株主という会社もあります。

つまり所有と経営が分離しているのが会社であり、

こうしたことから会社は、以下の機関があるのです。

会社の機関の種類と役割

株主総会

会社の大本を決定する最高意思決定機関。

資本の増減・決算承認・取締役や監査役の選任など。

取締役会

株主総会で決まった大枠の範囲内の実務業務を決定する機関。代表取締役の選任や営業方針、人事案件などの業務の詳細を決定する。

監査役

監査を行う機関。取締役の業務監査も行う。

中小企業のメリットは、経営上のスピード感であり、社長が決めれば、何でも決まり、ドンドン進む!

所有と経営が分離するとこれが無くなるため、中小企業は、社長=100%オーナーがおススメです。

個人事業主は持ち分という概念がありませんから、自分の運命は最後まで自分で決める形態ですが、

会社にして一時の気分で株式を売却してしまうと、社長である自分の運命を株主であるオーナー達が、決めるというデメリットが生じる場合もあります。

そのため、法人化しても株式は分散させないよう

中小企業は、社長=100%オーナーがおススメです。

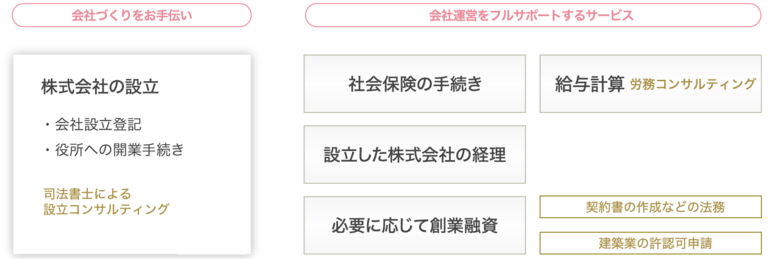

株式会社にする法人化の手続きデメリット

会社設立して法人化をするには以下の関係各所へ

様々な書類を提出し手続きしなければなりません。

【 1:登記関係手続 】

公証役場 →定款の認証

登記所(法務局)→設立登記申請書・代表印登録

【 2:税務関係手続 】

税務署(個人として)

個人事業の開廃業届出・青色申告取りやめ届出等

税務署(会社として)

法人設立届出書、青色申告の承認申請書等

都道府県や市区町村の税務課(会社)

法人設立届出書等

【 3:社会保険関係手続 】

都道府県や市区町村の税務課(個人)

健康保険等喪失証明書

年金事務所

健康保険、厚生年金保険新規適用届

労働基準監督署

労働保険保険関係成立届

ハローワーク

雇用保険適用事業所設置届

【 4:許可関係手続 】

その他公的な機関

保健所、警察署、都道府県出先機関などへの

営業許可関係の手続や建築業の許可申請手続き等

【 その他の名義変更手続きなど 】

賃貸店舗の契約変更、金融機関の預金口座開設

代表印の作成・登録・借入金やリース債務の継承、

得意先仕入先などへ会社にしたことの連絡

こうしてみると、かなりの手続きが必要ですね。

手続きの大変さというデメリットです。

この手続きの大変さといったデメリットに対して、匠税理士事務所は、世田谷区や品川区、目黒区など

東京都を中心に会社設立・法人化支援を行ってます。

手続きの1から4全てを代行させて頂きますので、

法人化でお客様のお手間は、本人以外できない手続きのみとなります。

◇サービス

会社をたたむ際の面倒なデメリット

個人事業主は、失敗して商売をやめるときは、最後の年の収入の確定申告をすれば済みます。

しかし、会社を万が一失敗させてしまったら、その結末はとても大変です。

法律に従って会社の解散を通知公告し、解散日から2か月以内に税務署へ解散申告します。

残っている財産を清算し残余財産を確定させると、再び税務署へ清算確定申告を法務局へ清算結了登記をしなければなりません。

会社清算時に帳簿上資本以上に財産が残っているとこれが課税されてしまうのもデメリットです。

破産や民事再生となるとさらに面倒です。

現実的に解散のみ行うとか、何もせず休眠会社とし名前だけ残しておくケースが見受けられます。

また転職したにもかかわらず、会社で借りた借金を

返済だけに存在し申告しない会社もありますが、

法人格が残っている間は均等割といって赤字でも、課税され納税義務は発生する場合もあり

税務申告が必要というように開業廃業手続きが面倒というデメリットがあります。

事業を大きくしたい方は、法人化がお勧めで、

縮小される方は個人の方がよいかもしれません。

今回は法人化・法人成りデメリットで特徴的な事を記載しましたが、他にもデメリットはあります。

詳細はこちらのページ下部の記事をご確認下さい。

匠税理士事務所の法人化・法人成り支援

現在の個人事業主の規模が大きくなってきたので、会社設立を行いたいという方に向けて、会社設立のメリット・デメリットを説明し、実際に確定申告書を拝見して、会社設立した方が有利なのかどうかをコンサルティング致します。

その後に会社設立を行う場合、手続きの代行から、ご要望があれば融資による資金調達も承ってます。

事務所特徴やサービス特徴はTOPページへ

法人化支援やメリット・デメリット相談会

個人事業主から株式会社・合同会社など会社にする法人化・法人成りはこちらからご確認下さい。

◇サービス

◇法人化デメリット・メリット相談会

◆メリットデメリット以外の法人成り情報館

人気記事など全ての記事を収録 【↓】

◆法人成り担当税理士や提携専門家はこちら

法人化・法人成り後サービスこちら

◆法人成りに伴い株式会社・合同会社などを作る会社設立はこちらからご確認下さい。

◆法人成りに伴い資金調達を同時にお考えならこちらの創業融資もご確認下さい。

執筆者・文責:税理士 水野智史

#法人化メリット

#法人化デメリット

#法人化短所

この個人事業主から株式会社にする法人化デメリット・メリットの記事は、令和7年(2025年)4月時点の内容です。

個人事業主から株式会社にする法人化デメリット・メリットを最後までお読み頂きありがとうございました。

ブラックな税理士事務所や会計事務所の見極め方 (17/03/23)

これから税理士事務所や会計事務所に勤務を

お考えの方で就職・転職するに際して、

【ブラックな】税理士事務所・会計事務所で

働きたいという方はいないと思います。ブラックな事務所というと、

1 仕事量が多くて、残業が多い

2 給料が低い

3 所長のパワハラ

一言で言えば、【 きつい 】事務所です。

ブラック見極めのコツは、このようになるでしょう。

このうち、2の給料が低いは面接や入所前に

条件提示があり、条件が合わなければ他社に

移ることも選択肢としてあげられます。

ブラックな税理士事務所の雰囲気の見極め

また、上記3のパワハラは税理士事務所や

税理士法人・会計事務所に入所する前に、

面接や会社説明会などで会社の雰囲気など

よく見ると何となくわかりますが、

【 何か質問はありますか? 】と聞かれた際に、

【最近どれくらいの方を採用され、 どれくらいの方が現在も勤務されてますか?】と逆に聞いてみるのもよいかもしれません。

人材を大切にしている事務所は、

人がそもそも辞めませんから、

すんなりと答えてくれます。

一方離職率の高い事務所は、困るかもしれません。今は売り手市場の状態なので、

面接で聞きたいことをしっかりと聞いて、

ベストな税理士事務所を選びしましょう。

残業が多い事務所の見極め方

残業が多いかどうかは、正直入所してみないと

わからないというところもありますが、

応募するか迷っている事務所の営業時間が

9時~17時とすると、17時~18時くらいで

人の出入り・事務所に電気がいつまでついてるか

見てみるのも、一つの手です。

電気が早く消えるなら、チームで仕事し、

仕事量が各人ごとに管理されてます。

仕事が早くないから残業をしているという

考えもあるかもしれませんが、

こちらもチームで対応している場合には、 他の人間でカバーすべきでしょう。このように面倒かもしれませんが、

これから長年働く場所を選ぶわけですから、

2~3日の労を惜しまないことで、

いい事務所を選べる確率は高くなります。

税理士事務所、ブラックでないでしょうか

匠税理士事務所は、仕事はチームで対応し、

残業は繁忙期を通じて一切ございません。また全員が気持ちよく働けるように、

正社員・パートスタッフともに有休が付与され、

給与も他社に比べ高めになるように設定してます。学校行事など私生活のときには、

【お互い様・助け合いの精神】を大切にし、 ワークライフバランスを重視の事務所です。こうした方針のもと、

【 ここ5年間で退職者はゼロ 】

というのが何よりの評価と考えてます。

また面接時、実際に勤務しているスタッフと

話をしてもらいますので、

所長のみではなく現場の声も聞いて頂き、

お互いに良い選択となるように心がけております。

匠税理士事務所でのご勤務をご検討中の方は、

こちらよりご確認をお願いします。【↓】

所属税理士やサービス詳細は、

こちらからご確認をお願いします。【↓】

【→ 目黒区の税理士は匠税理士事務所】

担当税理士や在籍スタッフ詳細は、

こちらからご確認をお願いします。【↓】

匠税理士事務所のパートスタッフ募集は、

こちらからご確認をお願いします。【↓】

【世田谷区や目黒区、品川区の匠税理士事務所のパート求人採用】

執筆者・文責 税理士水野智史

#税理士事務所求人 #会計事務所採用

相続税対策の生前贈与、税率と非課税は? (17/03/21)

匠税理士事務所TOP >サービス個人>相続税申告・相続対策の税理士事務所>生前贈与、税率と非課税

相続税や相続対策についてのお役立ち情報

第11回 事業承継とは?事業を継承する際の注意点や種類・やり方

第12回 相続税対策の生前贈与、税率と非課税は?

第13回 相続税の物納とは?相続税が払えなかったらどうする?

第1~5回はこちら 相続税バックナンバー1-5

第6回~10回はこちら 相続税バックナンバー6-10

相続税支援サービスはこちら 世田谷区や目黒区,品川区での相続税申告・相続対策サービス

匠税理士事務所のホームページへご訪問ありがとうございます。

弊所では、世田谷区や目黒区、品川区を中心に贈与を活用した相続税対策や贈与税・相続税の申告を承っております。

今回は相続税対策のうち、生前贈与についてまとめてみました。

相続税対策として、

相続が発生する前である生前に次の世代へ財産を贈与する生前贈与は効果的です。

この基本的な考え方は、

1 相続税と贈与税の税率の差を利用すること

2 贈与税の基礎控除(税金がかからない金額)の活用

3 財産の価値が将来上がっていくものを早めに渡す

といったことです。

今回はこの中でも、

1 相続税と贈与税の税率の差を利用すること

2 贈与税の非課税の金額の活用 を取り上げます。

贈与税の計算と税率(暦年課税)と非課税について

贈与税は、その年の1月1日から12月31日までの1年間に

贈与によりもらった財産の価額の合計額が課税対象となります。

贈与税の基礎控除(税金がかからない金額)は、受贈者1人あたり110万円です。

1年間に贈与によりもらった財産の価額の合計額から110万円を控除し、

その残りの金額に税率を乗じて税額を計算します。

贈与税を活用した節税対策では、やはり無計画の一括移転ではなく、

長期間よく検討してこの110万円の非課税枠を利用したりすることで、財産移転を行います。

贈与税の税率は以下の通りです。

【一般贈与財産用】 (一般税率) :特例贈与財産用」に該当しない場合

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合など

基礎控除後の課税価格 / 税率 / 控除額

200万円以下 / 10% / ‐

300万円以下 / 15% / 10万円

400万円以下 / 20% / 25万円

600万円以下 / 30% / 65万円

1,000万円以下 / 40% /125万円

1,500万円以下 / 45% /175万円

3,000万円以下 / 50% /250万円

3,000万円超 / 55% /400万円

【特例贈与財産用】(特例税率)

直系尊属(祖父母や父母など)から、

その年の1月1日において20歳以上の者(子・孫など)への贈与税の計算に使用

基礎控除後の課税価格/税率 /控除額

200万円以下 / 10% / ‐

400万円以下 / 15% / 10万円

600万円以下 / 20% / 30万円

1,000万円以下 / 30% / 90万円

1,500万円以下 / 40% / 190万円

3,000万円以下 / 45% / 265万円

4,500万円以下 / 50% / 415万円

4,500万円超 /55% / 640万円

それでは贈与税と比較すべき相続税の税率はどうでしょうか?

相続税の税率につきましては、こちらよりご確認をお願いします。

匠税理士事務所の生前贈与を活用した相続税対策・事業承継サービス

匠税理士事務所では世田谷区や目黒区、品川区を中心に相続が発生する前に財産を次世代に円滑に移転させるための相続税対策・事業承継サービスを提供しております。

・相続が発生する前に最終的にどのような資産をどの方に移転させるのか、

・その場合には税務上どのような取り扱いになり、どれくらい税額がでるのか、

・他に有効な提案はないか など

資産家の方の財産を効果的に次世代に移転できるようにコンサルティング致します。

匠税理士事務所の生前贈与を活用した相続税対策・事業承継サービスの詳細につきましては、

こちらよりご確認をお願いします。

匠税理士事務所の相続税支援サービス

相続税対策や贈与税の申告以外のサービスラインや、

税理士のプロフィール・提携先の公認会計士や司法書士など専門家の詳細につきましては、

こちらより移動の上、会社概要からご確認をお願いします。

→ 目黒・品川・世田谷の税理士事務所は匠税理士事務所へ

キャリア形成促進助成金の受給額と受給可能な事業主≪J3≫ (17/03/06)

匠税理士事務所では、世田谷区や目黒区、品川区を中心に

助成金申請に専門特化した社会保険労務士と連携して助成金申請代行を承ってます。

今回はこの助成金うち、キャリア形成促進助成金の受給額と受給可能な事業主についてまとめました。

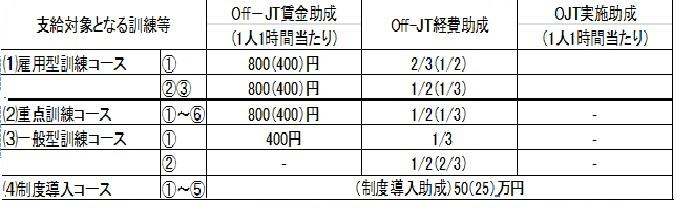

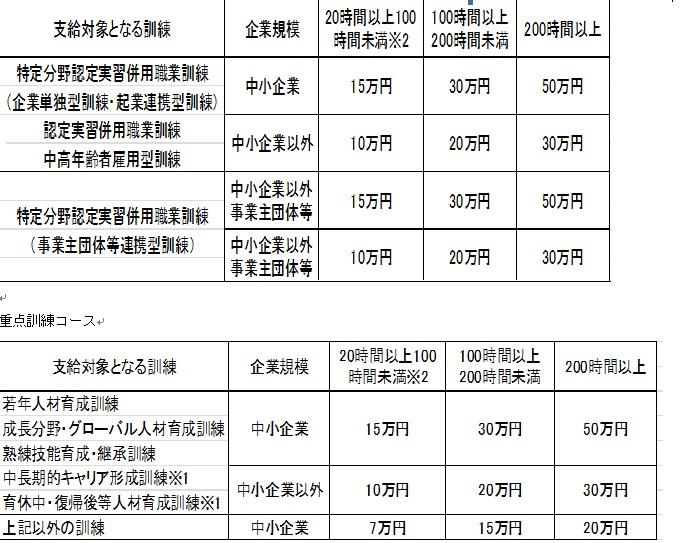

キャリア形成促進助成金の受給額

( )は大企業の助成額

Off-JT・・通常の業務を離れて行う職業訓練

OJT・・・適格な指導者の下、労働者に仕事をさせながら行う職業訓練

1 賃金助成(1人1コースあたり)・・・1,200時間

(認定職業訓練、専門実践教育訓練は1,600時間)

2 OJT実施助成(1人1コースあたり)

雇用型訓練コース①②・・476,000円(中小企業以外272,000円)

雇用型訓練コース③・・・268,000円(中小企業以外153,000円)

3 経費助成の限度額(1人当たり)

雇用型訓練コース

※1育休中・復帰後等人材育成訓練のうち、育児休業中の訓練等については、

企業規模に応じて、中小企業の場合は30万円、中小企業以外の場合は20万円、

中長期的キャリア形成訓練のうち訓練の実施方法が通信制として講座指定された訓練等については、

企業規模に応じて、中小企業の場合は50万円、中小企業以外の場合は30万円とし、

訓練時間に応じた限度額は設けず。

※2育休中・復帰後等人材育成訓練については、10時間以上100時間未満

4 1事業所の支給額

1事業所が1年度に受給できる助成額の上限・・・500万円

(認定実習併用職業訓練と認定職業訓練は、1,000万円に拡大

助成金の受給可能な事業主様とは

助成金を受給できる事業主は以下の要件をすべて満たす方となります。・雇用保険適用事業所の事業主であること

・支給のための審査に協力すること

(支給または不支給の決定のための審査に必要な書類当を整備・保管し、その提出を、管轄労働局等から求められた場合に応じること。)(管轄労働局等の実地調査を受け入れること)

・申請期間内に申請を行うこと

助成金を受給できない事業主(以下の要件のいずれかに該当する方)

・不正受給をしてから3年以内に支給申請をした事業主、

あるいは支給申請日後、支給決定日までの間に不正受給をした事業主

・支給申請日の属する年度の前年度より前のいずれかの保険年度の労働保険料を納入していない事業主。

・支給申請日の前日から起算して1年前の日から支給申請日の前日までの間に、労働関係法令の違反があった事業主

・性風俗関連営業、接待を伴う飲食等営業またはこれら営業の一部を受託する営業を行う事業主(これらの営業を行っていても、接待業務に従事しない労働者の雇入れに係る助成金については認められる場合がある)

・暴力団関係事業主

・支給申請日または支給決定日の時点で倒産している事業主

・助成金の不正受給が発覚した際に都道府県労働局等が実施する事業主名等の公表について、あらかじめ同意していない事業主

【 関連記事 :キャリア形成促進助成金 その制度概要とは 】

匠税理士事務所の助成金申請代行

匠税理士事務所では、世田谷区や目黒区、品川区の会社様など事業主様を対象に

社会保険労務士と連携して助成金申請の代行やコンサルティングを行っております。

・助成金について興味があるのが難しそう。。。

・何となく自社が当てはまる気がするので、一度話を聞いてみたい。

・あまり手間をかけられないが、助成金を受けたい。

このような場合には、助成金に詳しい社会保険労務士がコンサルティングさせていただきますので、お気軽にお問い合わせください。

サービスの詳細につきましては、こちらよりご確認をお願いします。

◇助成金サービス

◇TOPページ

→ 目黒や品川、世田谷の税理士は匠税理士事務所

注:平成29年3月時点の情報で記載しております。判断は自己責任でお願いします。