匠よりお知らせ

IT税務会計で受託開発の売上計上基準・収益はいつあげる? (16/01/29)

匠税理士事務所へご訪問ありがとうございます。

IT業の税務担当の税理士の水野です。

IT事業を営まれている方の多くが受注開発で

システム・ソフトウェアを制作される方が多いです。

ITの受託開発の【システム・ソフトウェア制作】を

税務会計では、【 受注制作ソフトウェア 】と呼び、

受注制作の売上は、金額が大きくなりがちですので

税務調査では売上・収益の計上基準が確認されます。

そして、受注制作ソフトウェアの売上計上基準は、

大きく分けて以下の2つになります。

受注制作ソフトウェア(受託開発)の売上計上

受注制作ソフトウェアに関する売上の計上基準には

【 完成基準 と 進行基準 】の二つがあります。進行基準とは、制作の進行途上において、

進捗部分に成果の確実性が認められるときには

工事進行基準を適用し、それが認められない場合、

完成基準により成果物の提供が完了した時に、

【 一度に、売上および売上原価 】を計上します。

では、残りの計上基準である工事進行基準とは、

売上をどのように、いつ計上するのでしょうか。

売上・収益の工事進行基準とはどんなもの?

【 工事進行基準の適用要件 】

工事進行基準適用には、次の要件があります。

・解約の可能性が低い、または解約されても

進捗部分には対価の支払いがある。

・完成させる能力がある、また環境が整っている。

・対価が契約で定められている。

・毎決算期ごとに収益総額、原価総額及び

進捗の見直しがおこなわれる。

<計算方法>

収益総額に進捗度を乗じて計算します。

進捗度とは、受注したソフトウェアの原価総額の

見積りに対し決算日までに制作した部分に対する

原価が占める割合です。

ただし工事契約基準において合理的であれば

直接作業時間比率法などその他方法も認めらます。

【 法人税法上の取り扱いはどうなるの? 】

平成20年度の税制改正により、制作期間が

1年以上で請負額10億以上受注制作ソフトウェアは

工事進行基準が、【 強制適用 】されます。

また損失が見込まれるものについても

進行基準が認められます。

【 受託開発売上の実務上の取扱い 】

工期が概ね3ヶ月のもの、工事規模が小さいものは

実務上、工事完成基準が採用されています。

工事完成基準のポイントは、

ずばり、【 売上と費用が対応している 】こと。売上が翌期に上がるのに費用のみ当期ではなく、

この場合は在庫で費用を翌期に繰り越すことで、

売上と費用を対応させるかが重要となります。

ITで特殊な契約がある場合の売上計上時期

【 分割検収条件契約 】

ひとつのソフトウェア開発プロジェクトを

幾つかのフェーズで契約締結し、フェーズ単位で

検収を行う場合は以下要件を満たせば各フェーズで売上計上できます。

・フェーズが顧客に価値ある成果物提供である。

・対価が確実に請求されること、

また対価が適切な区分で分割されていること

【 複合契約 】

ソフトウェアの提供に加え、

以下のような異なる種類のサービスを一体で

販売する契約を複合契約といいますが、

この場合サービスごとに金額を把握できる場合は

それぞれ収益計上する必要があります。

例えば、

【 保守サービスが含まれる契約 】保守期間にわたり収益認識する。

【 アップグレードサービスのある契約 】

ユーザーの利便性を高め、顧客を抱え込み、

新製品へ買い替え促進も図れる。

アップグレードできる期間で収益認識する。

【 ハードウェアと合わせて販売される契約 】

ソフトウェアとハードウェアが区分できる場合、

それぞれ提供が完了した時点で収益認識するが、

有機一体で区分不可能な場合は、

ともに提供が完了した時点で収益認識する。

このようにIT業は一取引当たりの金額が大きく

売上・収益計上時期で税金が大きく変わります。

つまりハイリスク・ハイリターンな性質なのです。IT業の税務調査でトラブルが多い事例をまとめて

IT業界向け税務お役立ち情報はこちらから【↓】

【→ IT業界に強い税理士が執筆する税務会計お役立ち情報館 】

IT業界向け匠税理士事務所サービスライン

【 IT業に必要な全てがそろうをコンセプトに 】

経理・給与計算のアウトソーシングから、

資金調達や経営支援も承っております。

税務ではIT業界に強い税理士が所属しており、

節税対策でも高度税務に対応可能です。

IT業を担当する税理士やサービスライン全般は、

こちらからご確認をお願いします。 【↓】

【→ 世田谷区の税理士は匠税理士事務所】

担当税理士や提携専門家詳細は、

こちらからご確認をお願いします。

◇ITのお客様向けページ

◇サービスページ

○法人のお客様向けサービス一覧

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

ソフトウエアなどIT業で会社を作る

会社設立サービスはこちらから

【 → 世田谷区の税理士による会社設立】

ソフトウエア制作のため建替資金の

創業融資サービスはこちらから

【 → 税理士による創業融資 】

ソフトウエアなどIT業の会計代行など

起業・創業支援はこちらから確認下さい。

【 → 東京都で税理士の起業支援】

IT業で独立開業し、会社に変更するための

法人化・法人成りはこちらでご確認下さい。

IT業の税務担当の税理士水野が執筆する

IT業界向けの税務情報はこちらから 【↓】

【→ IT業界に強い税理士が執筆する税務会計お役立ち情報館 】

執筆者・文責 税理士 水野智史

IT税務会計で受託開発の売上計上基準・収益はいつあげる?は2025年3月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#IT税務

#IT売上

アプリ・システム開発費用やソフトウェア原価・経費の税務会計 (16/01/22)

匠税理士事務所へご訪問ありがとうございます。

IT業の会計税務担当の税理士の水野です。

今回はシステム・ソフトウェア開発等のIT企業が、

税務会計において、【 収益計上面 】と【 開発費用・原価計上面 】で

留意することをまとめてみました。

アプリ・システム・ソフトウェア開発等の企業は、

ハードウェアやソフトウェア、コンサルティング等のサービスをまとめて提供する会社もございます。

こうしたIT企業の会計税務の処理においては、

それぞれをどのように把握して処理するかについて留意しなけばなりません。

アプリ・システム開発等ソフトウェアの区分

アプリ・システム開発やソフトウェア開発において、会計処理が問題となりますが、

アプリ・システム開発費用・ソフトウェア原価は、

税務会計処理上、次の2種類に大別されます。

【 1 受注制作のソフトウェア 】

まず顧客からこのようなシステム・ソフトウェアを作りたいという受注を受けます。

その要望や、予算、業種に合うようにして、アプリ・システム・ソフトウェアが制作され販売されます。

いわゆるオーダーメイドシステム・ソフトウェアや、アプリケーションのため金額が多額になります。

また、販売管理や購買管理などのシステムは

大型化する傾向にあります。

契約形態は、基本的に請負契約です。

形式が違っても実質的な内容で判断します。

IT業界では受託開発とも言われますが、

つまるところ開発完了後に、得意先である委託者に納品する形態の取引をいいます。

【 2 市場販売目的ソフトウェア 】

上記のように顧客からの個別受注の方式ではなく、

アプリ・システムやソフトウェア開発企業が自社でマーケティングする事で市場ニーズを把握し

ソフトウェアを開発・販売します。

こちらは量で勝負・多売が目的で汎用性のある機能を多く有しています。

CD-ROM等のパッケージ販売やオンラインによるダウンロード販売に加えまして、

サーバーやアプリケーションソフトを

顧客にレンタルする企業(ASP)によるサービスの提供などの提供形態も広がってます。

上記の受注制作ソフトウェアと異なるところは、

所有権を開発者が持ち、ユーザーはダウンロードを通じて利用するところにあります。

受注制作・市場販売目的ソフトウェア収益費用

それでは、なぜ会計や税務上において、

受注制作ソフトウェアと市場販売目的ソフトウェアに分けるのでしょうか?【 1 売上・収益の計上面 】

受注制作・市場販売目的ソフトウェアの収益では、

受注制作ソフトウェアは、得意先へ納品することで

収益・売上が計上されることになりますが、

市場販売目的ソフトウェアは、ダウンロードにより売上計上されます。

このように受注制作・市場販売目的ソフトウェアは

【 売上が短期間 】の受注制作ソフトウェアと

【 売上が長期間続く】市場販売ソフトウェアでは、

売上・収益でも上記に合わせて取扱が分かれます。

【 2 経費・費用の計上面 】

そしてアプリ・システムの内容に応じて、

経費の計上時期も大きく異なります。

【 受注制作ソフトウェアの経費計上基準 】は、

人件費や外注費など開発コストを集計していき

完成基準により成果物の提供が完了した時に、

【 一度に売上原価 】を計上します。

一方で【 市場販売目的ソフトウェア 】は、

ソフトウェア制作過程で構想・企画・設計や、

プログラミングという制作工程を経て

最初の製品マスター完成までが研究開発費です。最初製品マスターは、製品として機能するものではありませんから、研究開発費は発生した時点の費用として処理します。

最初に製品化された製品マスターができた後、

試用・テスト、追加機能開発、機能強化が行われ、

完成した製品マスターができるまでの製造費用は、ソフトウェア(無形固定資産)で資産計上します。

このように受注制作・市場販売目的ソフトウェアは

同じソフトウェアでも性格・扱いが異なります。

ITは一取引当たりの金額が大きいことから、

こうした論点を抑えないと税務調査で指摘を受け

追加で税金が生じるリスクが多い業種です。

IT業界向け匠税理士事務所のサービスラインや

所属税理士などはこちらからご確認下さい【↓】

IT業界向け匠税理士事務所サービスライン

【 IT業に必要な全てがそろうをコンセプトに 】

経理・給与計算のアウトソーシングから、

資金調達や経営支援も承っております。

税務ではIT業界に強い税理士が所属しており、

節税対策でも高度税務に対応可能です。

IT業を担当する税理士やサービスライン全般は、

こちらからご確認をお願いします。 【↓】

【→ 世田谷区の税理士は匠税理士事務所】

担当税理士や提携専門家詳細は、

こちらからご確認をお願いします。

◇ITのお客様向けページ

◇サービスページ

○法人のお客様向けサービス一覧

IT業の会社設立・創業融資など起業支援

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

ソフトウエアなどIT業で会社を作る

会社設立サービスはこちらから

【 → 世田谷区の税理士による会社設立】

ソフトウエア制作のため建替資金の調達など

創業融資サービスはこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

IT業の税務担当の税理士水野が執筆する

IT業界向けの税務情報はこちらから 【↓】

【→ IT業界に強い税理士が執筆する税務会計お役立ち情報館 】

執筆者・文責 税理士 水野智史

アプリ・システム開発費用やソフトウェア原価・経費の税務会計は2025年3月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#アプリ開発費用

#システム開発費用

建設業や建築業に強い税理士・会計事務所は匠税理士事務所 (16/01/15)

目黒区の税理士は匠税理士>執筆者 税理士 水野智史>

匠税理士事務所へご訪問ありがとうございます。

はじめまして。建設業担当の税理士 水野です。

【 建設業に強い税理士を探している。】という

ご相談を経営者の方々から頂きます。

建設業は次のような特徴がある業界ですので、

建設業税理士には、以下の専門性・技術が必要です。

【・】工事進行基準・工事完成基準など建設会計知識

【・】利益改善など高度な経営コンサルティング力

【・】キャッシュフロ-改善・資金調達など財務分析

【・】利益に対する高度な節税対策と税務調査対応

こうした専門性・技術が必要が必要とされるのは、

建設業許可で定められてる工事業種は全29業種で、

2種類の「一式工事」、27種類の「専門工事」が、

【ハイリスク・ハイリターン】な業種だからです。例えば、

【経営】利益を確保する売価・原価の設定が難しい

【資金】外注・材料など立替で、資金繰りが難しい

【税務】大きな利益が出て、税額・税務調査が多い

【労務】現場事故などで社員とトラブルが生じる

【許可】取得できないと大型受注が困難 等です。

そこで、匠税理士事務所では

【経営・資金・税務】は、建設業税理士が対応し、

【労務・許可】は、建設業専門の行政書士・社労士が

お客様ごとに専門家チームを編成して対応します。

私たち専門家は、各専門性を発揮することで、

【リスクを取り除き、リターンを最大化】します。

お客様の利益の最大化は、誰が担当になり、【 経営のパートナー 】になるかが重要と考えます。

規模を追うと人の質が低下して、

大きなご迷惑をお掛けすることになりますので、

【 人材の質・サービスの質 】にこだわります。

弊所では、お客様窓口を経験10年以上で

税理士有資格者に限定しており、

世界4大事務所出身で経営セミナーの講師を務める税理士が担当します。また労災など労務専門社労士、建設業許認可専門の行政書士、法務専門の弁護士など業界トップレベルの

【各分野専門家が、一つになりお客様を支援する】 これが私たちの最大の強みです。また、上場企業を担当していた税理士が所属し、

規模も年商2,000万~10億と幅広く対応可能で、

【 経済産業省認定の経営革新等支援機関 】として

経営支援・資金調達に定評ある会計事務所です。

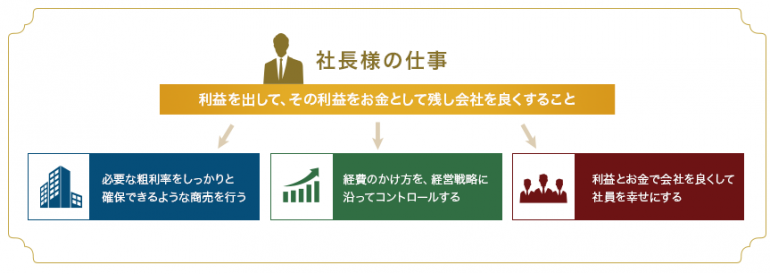

利益をお金として残す! 建設業や建築業が専門の税理士が担当

建設業や建築業は、取引金額が大きいため、

【 利益が残る仕組み 】を作ることが重要です。

なぜなら、建設業は取引で扱う金額が大きいため、

人件費や家賃などの固定費が膨らんでしまい、

売上は大きいが、利益が残りにくいからです。

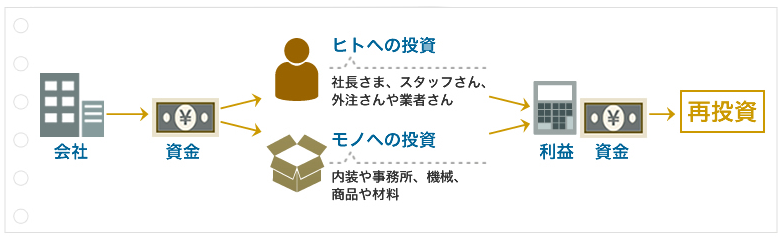

また、建設業・建築業の経営課題では、【 資金繰り問題 】が最も多く見受けられます。

これは、一回当たりの取引金額が大きいために、

外注や材料仕入などで大きな金額が先払いとなり、

入金は納品検査後なので、完了までの工期が長く、

入金までには時間がかかるなどの理由により

一時的に資金繰りが困難になるためです。

特に会社が成長する時期は注意が必要となります。

【 理想は利益率が高く、資金繰りが良い 】ですが

これは急には出来ません。

儲かって、利益がお金として残るという会社作りを地道に進めていく以外道はありません。

匠税理士事務所では、以下のような解決策・改善案を毎月の会計数字を確認した上で提案します。

【 解決策 1 】入金・支払の時期サイクルを見直す

【 解決策 2 】売上・外注単価見直しで利益率向上

【 解決策 3 】工期が長い案件の一部前金の検討

【 解決策 4 】高利率又は入金が早い得意先に再編

【 解決策 5 】低利率で長期間の融資・借入の検討

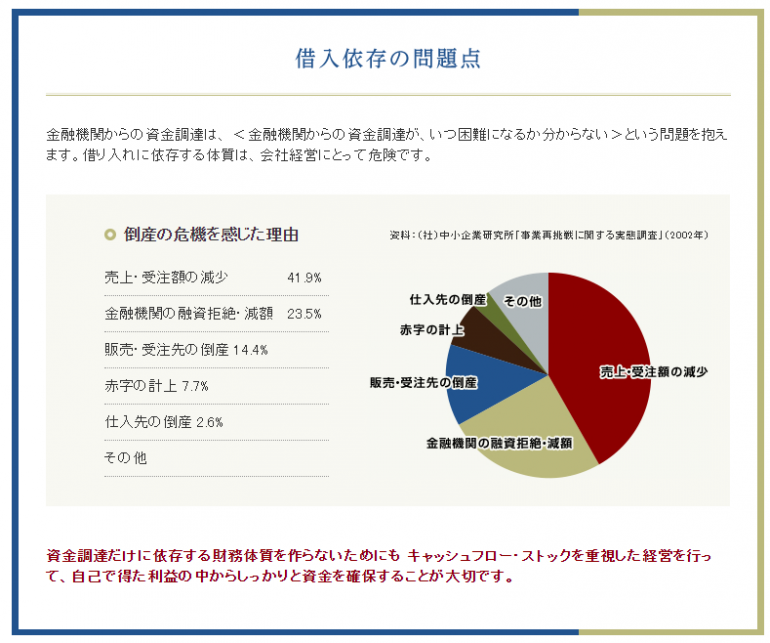

ここでポイントなのは、【 お金がない=融資 】と安易に考えないことです。

赤字の場合も同様で、

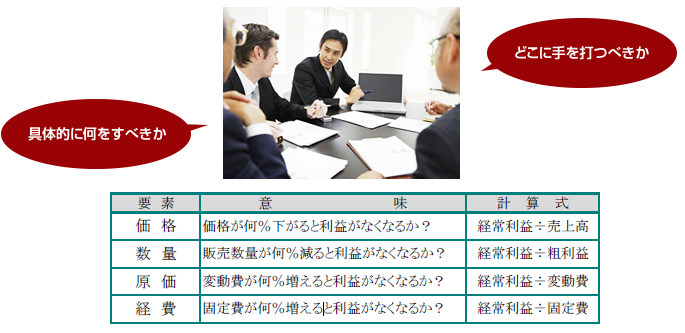

なぜ赤字なのか、【固定費】と【粗利】のどちらに問題があるのかを把握することが重要です。なぜ資金不足か、赤字かを考えないと、穴が開いた袋に水をいれる事になりかねません。

経営の数字も視野に入れ、資金不足の原因を考え、

解決策を検討、実行する事が大切です。

儲かる仕組み(高利益率の体制)を作り、

お金がたまるサイクルを作る取り組みの中で、

一時的な不足を融資対応するのがあるべき姿です。

建設業に詳しい税理士の法人様向けサービス

建設業や建築業向けの利益やお金の経営支援

弊所では、経営セミナー講師を務める

世界4大会計事務所出身で大手ゼネコンを担当した現役セミナー講師の税理士が担当となり、

効果的な【経営支援】・【節税対策】を提案します。

また、資金調達を得意とし日本政策金融公庫や

金融機関の融資成功率は【9割超の成功率】となり、

【 業界トップレベルの水準 】となっております。

匠税理士事務所の全サービスラインや料金などは

こちらからご確認をお願い致します。

【 →起業と黒字戦略の匠税理士事務所 】

工事進行基準・工事完成基準など建設業会計基準や未成工事支出金などで外注費・在庫をしっかり管理、

適切な税務会計処理による金融機関融資に対応した決算書作成に強い税理士・許可申請専門家はこちら

会計経理や決算税務申告、経営支援など

法人様向けサービスはこちらをご確認下さい。

【 → 法人のお客様向けサービス一覧 】

起業される方向けサービスはこちらから

【 → 起業のお客様向けサービス一覧 】

建設業で【 利益・お金・人が残る 】会社作りや、

節税対策・税務調査・キャリアアップシステムから

建設許可申請・入札ポイントなど経営セミナーや、コンサルティング内容の特集ページはこちら ↓

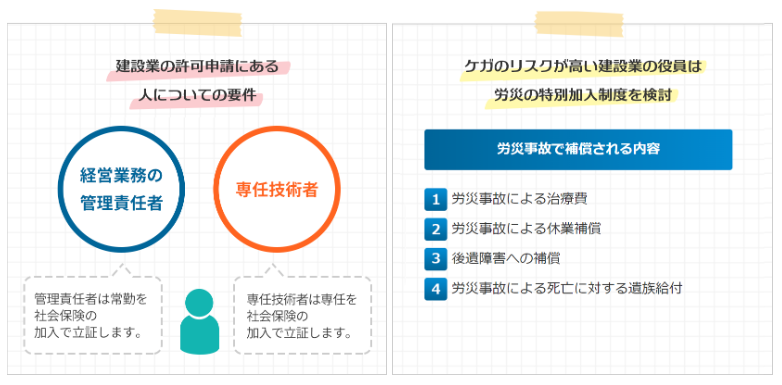

建設業の許認可申請サービス

建設業には、【 建築工事、土木一式工事、舗装工事、とび・土木工事、大工工事、左官工事、石工事、タイル、れんが、ブロック、屋根、鋼構造物工事、鉄筋工事、舗装工事、しゅんせつ、板金、ガラス、熱絶縁工事、さく井工事、建具、水道施設、消防施設、清掃施設、解体工事 他全29種 】の分野で許可申請と更新が必要です。

仕事を行うに際して、

資金調達や物件・設備・人材の確保と同じく

大切な事項で許可認可の取得や更新があります。

建設業許認可専門の行政書士の申請代行

この建築業や建設業許可申請の取得は一見、

自分でできそうですが実際やると複雑です。

しかし、500万以上の工事請負に許可は必要です。

そこで匠税理士事務所では建設業許認可申請に特化した行政書士が申請代行します。【↓】

→東京都建設業許可の新規取得・申請代行

建築業や建設業許可申請の専門家である 行政書士に許可申請を任せるメリットは などがあります。 東京都・神奈川県の建設業許可申請はこちら【↓】 許可申請につきましては、専属の行政書士が 建設業許可を取得できない場合も、 なぜ取得できないのか、どれ位の期間 どうすれば取得できるかなど見直しを提案します。 弊所では、建設業に特化した行政書士と連携して、 東京都知事許可申請から国土交通大臣許可申請や 【 一般許可 から 特定許可 】まで対応します。 お客様のご要望・今後の事業展開を伺った上で 公共工事入札・経営審査の改善提案も可能です。 税務顧問契約なしで、東京都や神奈川県での建設業許認可申請代行のみも承っております。 これまでの豊富な経験とノウハウを活かし、他では難しかった案件にもしっかりと対応しております。 建設業 新規申請(知事・一般) 新規申請(大臣・一般) 申請内容・案件で個別見積もりになりますので お気軽にご相談ください。 上記法定費用は、建設業許可申請を行う際の国や都道府県等に納める税金等で手続で決まってます。 更新手続きや業種追加も対応し、更新に必要な会計書類も匠税理士事務所が行政書士と連携し東京都や神奈川県全域に対応致します。 ◇一般建設業許可 → 土木や解体工事など一般建設業許可業種や、資格登録要件とは ◇特定建設業許可 ◇入札に必須の経営事項審査(経審) 行政書士対応地域は、世田谷区や目黒区、品川区を中心に東京都・神奈川県全域となります。 ◇建設業や建築業に強い税理士の独立開業相談会 建設業や建築業は他のお仕事に比べると極めて 労働中の事故である労災が多いお仕事です。 そこで労災への加入や雇用の際の契約書締結、 損害保険といった保険がとても重要になります。 また訴訟などに発展しそうな場合には、 弁護士も交えた対応が必要になってきます。 その他にも建設業の許可申請に 必要な社会保険の手続きもお任せください。 匠税理士事務所では、社会保険や労働保険は専門家である社会保険労務士や弁護士と提携することで、お客様のお手間を最小限にしながら 会社を守る体制をご用意致しております。 ◇サービス 【 → 社労士提携の給与計算・社会保険代行 】 税務会計以外にも外国人労働者の方の永住権や VISA対応などの行政書士とも提携しております。 お気軽にご相談ください。 会社設立の際の許可申請は、許可申請・税務届出・社会保険手続きが必要です。 税理士のみでこれを全て行うと速度は1/3、 チームですと3倍速で行えるため、 匠税理士事務所では、建築業許可申請分野の専門家である行政書士と税理士・社労士が、 詳細はこちらからご確認下さい。 【 → 建設業や建築業の会社設立・創業融資 】 <税理士・会計事務所の対応地域> 世田谷区・目黒区・品川区など東京都23区・神奈川県 建設業・建築業向け資金調達サービスも用意してます。 ◇建設業や建築業の資金繰り・融資による資金調達 ◇事務所概要 建設業担当の税理士水野が執筆する 経営者向けお役立ち情報はこちらから 【↓】 【→建築業界の現状と今後の課題・問題への経営お役立ち情報② 】 匠税理士事務所は、世田谷区や目黒区、品川区など中心とする自由が丘にある会計事務所で、 建築や建設業の税務会計に強い税理士事務所です。 解体工事や屋根、屋根、清掃、ガラス工事など 幅広い業種に対応可能。 会計事務所の対応エリア:世田谷区や目黒区・品川区など東京都全域と川崎市や横浜市など神奈川県 執筆者・文責:税理士 水野智史 【シェア】・【フォロー】で応援をお願いします。 #建設業税理士 #建設業会計事務所

【 9割超の高い成功率の許認可取得 】

【 取得への壁に対する打開策の提案 】

【 申請代行で仕事に集中できること 】

建設業許可が取得可能か 初回無料相談実施中

東京都や神奈川県全域対応の建設業許可申請

・申請報酬 126,000円~

・法定費用 90,000円

・申請報酬 147,000円~

・法定費用 150,000円

建築業に多い労災事故など労務専門の社会保険労務士の給与計算

お客様専属チームを編成し、

丁寧・迅速に対応致します。