匠よりお知らせ

東中延や西中延近くの税理士・会計事務所は匠税理士事務所 (13/03/14)

匠税理士事務所へご訪問ありがとうございます。

弊所は東中延・西中延など品川区を中心に、

【創業支援・経営サポート】に実績ある事務所です。

世界4大会計事務所出身の税理士を軸に、黒字化戦略・キッシュストック経営の独自サービスを提供し

【 関与先の黒字率9割超 】が特徴です。匠税理士事務所の税理士やサービスは、

こちらからご確認をお願いします。

【→ 品川区の税理士は匠税理士事務所】

東中延・西中延で税理士の会社設立や起業支援

匠税理士事務所は、東中延・西中延で

【 黒字化 と お金がたまる仕組み作り を 】活かして創業支援や起業支援を行っております。

株式会社や合同会社などの会社設立代行や

会社設立後の会計税務などの代行、

経営全般のコンサルティングなども対応してます。

東中延や西中延担当の税理士・専門家はこちら

【 → 匠税理士事務所の概要 】

東中延や西中延など品川区で起業される方は、

こちらよりご確認を頂けましたら幸いです。

東中延や西中延で創業融資による創業支援

東中延・西中延エリアで会社設立される

起業家のほとんどが創業融資を利用されます。

開業資金を全て自己資金で用意する方は、

ほとんどおらず、融資・借入を利用する方が多く、

弊所でも創業融資を推奨しています。

借り入れと聞くと抵抗がある方も

いらっしゃるかもしれませんが、

必要なければ使わなければよいわけですし、

金利は2%程で、経営に影響がない金額です。

逆に起業してすぐに売上が立たないと、

精神的にきついですが、資金調達しておくと、

ゆとりをもって経営が行えます。

匠税理士事務所は、起業支援に多くの実績があり、

その中でも東中延や西中延など品川区では、

日本政策金融公庫の五反田支店様や、

城南信用金庫様と提携することで

【 成功率9割超の実績 】を有しております。匠税理士事務所の東中延や西中延エリア向け

創業融資による創業支援はこちらから

東中延・西中延の経理会計・決算確定申告・法人化

匠税理士事務所では、東中延や西中延で

経理や会計のアウトソーシング、決算確定申告の代行を

承っております。

また、会計事務所業務以外にも、

契約書作成・給与計算・社会保険手続きなど

事業経営に必要な全てご用意しております。東中延や西中延など品川エリアで、

税務会計や給与計算、社会保険などに対応する

税理士事務所をお探しの方は気軽に相談下さい。

会社様向け財務経営支援や会計サービスは

こちらからご確認下さい。

【→ 法人のお客様向けサービス一覧】

東中延や西中延の方向け確定申告や経理代行

法人化など個人サービスはこちらで確認下さい。

【→ 個人のお客様サービス一覧】

東中延や西中延で個人から会社設立する

法人化・法人成りはこちらからご確認下さい。

土地や家、マンションやアパートなど不動産で、

東中延・西中延で税理士・会計事務所の相続対策、

相続税申告・贈与税の確定申告はこちらから

【 → 品川区で税理士の相続税申告・相続対策は匠税理士事務所 】

(東中延・ひがしなかのぶ)・(西中延・にしなかのぶ)

品川区のお客様に向けた匠税理士事務所の紹介を

最後までご覧頂きありがとうございました。

品川区の会計事務所の採用求人はこちらから

東中延や西中延で会社設立など起業支援・創業支援や、

法人化・法人成りなどに関する匠税理士事務所の案内を

最後までご確認頂きありがとうございました。

執筆者・文責:税理士 水野智史

#中延税理士

#東中延法人化

創業融資でやっていけないこと・注意点や服装のNG集 (13/03/06)

匠税理士事務所へご訪問ありがとうございます。

起業支援担当の税理士の水野です。

日本政策金融公庫の創業融資で、やっていけない事

【 注意点や服装のNG集 】をまとめました。

融資は基本、一回きりの真剣勝負。

泣きの一回は、ありません。失敗はできません。一度結果が出ると再申請までに、

【 半年以上 】は、待たないといけません。

だから、失敗がないように服装など注意点を

しっかりと把握することが重要です。

創業融資で気を付けるべきNG・失敗集

【 NG・失敗集 】

金融機関の担当者の方に面談当日の服装や、

身なり、格好や髪形などから、

本当にこれからこの人はしっかり事業をしていけるのだろうかと不安を感じさせてしまう。

→ 「人を外見で判断してはいけない。」

と言われますが、金融機関の担当者の方は、

創業融資するのに計画書などの書類審査に加え

この人に貸して大丈夫かの人間性も審査します。

その一度の面談で、最初の外見から不安を抱かせてしまうと、その後の面談でも悪影響が出ます。

当日は就職の面接などのように、しっかりした服装・身だしなみで臨み、相手から貴重な時間を頂いている意識を持ち、礼儀をもって臨みましょう。

そうなるとスーツや綺麗な恰好がベストです。

【 NG・失敗集 2 】

事業計画書と審査面談回答に整合性がなく

どちらが本当なのか分からない。

→面談はあくまで申請書類に書いてあることを、

実際面談で会って確かめるもの。

ここで書類と面談に整合性がないということは

論外ということになります。綺麗な日本語でなくても良いので、

自分の言葉で、事業計画の中身を伝えましょう。

相手に誠意でビジョンを伝えることが第一です。

【 NG・失敗集 3 】

「幾らまでなら借りれますか?」という発言。

→ 創業融資は、先に事業計画などで、必要資金を決めた上で申し込みをするものです。

「この金額が必要なため、借りられませんか?」

という流れになるべきです。

しかし、時折面談で「 いくら借りられますか? 」とついつい口走る方がいらっしゃいます。

これは、いけません。OUTです。

これでは金融機関の方から、

「 この事業計画は本当なのだろうか? 何か他に使う気でないのだろうか? 」

という疑いにを持たせてしまいます。

そのようなことがないように事業計画の時点で、

どうしても必要な資金は幾らなのか、

それをいつまでに用意しなければならないのか、

どのようにして返していくのかについて

しっかりと理解しておくようにしましょう。

【 NG・失敗集4 】

「担当者の質問に対して感情的になってしまう」

融資担当者も仕事です。

初めてあった人間にお金を貸すリスク負担を

するため、できる限りの角度から質問します。

この質問についつい感情的になってしまうと、

・この人は仕事でも感情的になるタイプで、

本当にうまくやっていけるのか。

・質問が図星だったのか。

などあまりいい結果にはつながりません。

常に冷静適切な受け答えをするようにしましょう。

面接ではこれら最低4項目は抑えておくことで、 致命的なミスを防ぐことができます。

創業融資は一発勝負、しっかりと準備をして

後々悔いのないようにしましょう。

起業資金調達を支援する創業融資支援

弊所は経済産業省から経営革新等支援機関として

認可を受け、経営財務コンサルティングに力を入れてます。

起業を成功に導く経営財務コンサルティングで

開業・起業資金で融資面談の事前シュミレーションや

当日の面談立会いの同席などサポートを行います。

お客様のご協力のおかげ融資実行率9割超です。

詳細はこちらからご確認下さい。

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】はこちら

所属税理士やサービスライン全般は、

こちらからご確認をお願いします。【↓】

【→ 品川区の税理士は匠税理士事務所】

現役起業セミナー講師・税理士水野が執筆する

創業融資のお役立ち情報はこちらから【↓】

【→ 起業資金の調達・創業融資の情報館】

担当税理士や提携専門家詳細につきましては、

こちらからご確認をお願いします。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

設備投資のための資金など創業融資はこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

株式会社を設立して起業するなど

会社設立サービス・起業支援はこちらから

【 → 品川区の税理士による会社設立 】

現役起業セミナー講師・税理士水野が執筆する

創業融資のお役立ち情報はこちらから【↓】

【→ 起業資金の調達・創業融資の情報館】

執筆者・文責 税理士 水野智史

創業融資でやっていけないこと・注意点や服装のNG集は2025年4月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#創業融資注意点

#創業融資服装

法人設立届出書など会社設立後に税務署提出の必要書類や手続き (13/03/01)

世田谷区の税理士は匠税理士>会社設立>情報>提出書類

匠税理士事務所へご訪問ありがとうございます。

はじめまして。会社設立担当の税理士 水野です。

【 会社設立後には、どんな届出書を税務署などへ 】 【 最低限、 提出する必要があるのでしょうか ? 】上記の質問を起業家の方から頂くことがあります。そこで今回は、会社を設立した場合に税務署などへ

【 1 必ず出しておいた方がよい届出書 】 【 2 該当する場合は、検討すべき届出書 】をまとめました。

税務届出書において最重要は、【 提出期限 】です。

起業した際に、ぎりぎりまで税理士をつけない方の【 最大のリスク 】は提出漏れです。

【税務申告の期限】と【届出書の提出期限】では、異なるものが多いので注意が必要です。

この提出期限を一日でも過ぎてしまった場合には、届出の効果が受けられず、【 大損害 】を被ります。

必要な届出を確認して、ミスなく提出しましょう。

◆ 新設法人の届出書類(一般的なもの)

必ず出しておいた方がよい届出書

① 法人設立届出書

② 青色申告の承認申請書

必要に応じて提出検討すべき届出書

① 棚卸資産の評価方法の届出書

② 減価償却資産の償却方法の届出書

③ 給与支払事務所の開設・移転・廃止届出書

④ 源泉所得税関係の届出書

⑤ 消費税関係の届出書

法人設立届出書など必ず出した方がよい会社設立時の書類や手続き

① 法人設立届出書

[提出期限]

→設立日以後2か月以内に提出の必要があります。

許認可申請などする際に、届出コピーを求められることがあります。また、法人名義での契約の際には、

届出書や登記簿謄本が必要になる場合もあります。控えの保管をしておきましょう。

[添付書類]

定款、履歴事項全部証明書(謄本)の写し

② 青色申告の承認申請書

設立第1期目から青色申告の承認を受ける場合

[手続対象者]

青色申告による特典を受ける際の提出書類です。

所定期限までに納税地の所轄税務署長へ青色申告の承認申請書を提出し承認を受ける必要があります。

法人税法で定める帳簿書類を備付け、継続的に要件をクリアする必要があります。

[青色申告特典]

[提出期限]

提出期限は設立日以後3か月を経過した日と、

設立第1期の事業年度終了の日とのうち、

いずれか早い日の前日までです。

これを出さないと赤字の繰越などの青色申告の特典を受けることができません。

またどの年度から適用したいか記載も重要です。

万が一、提出期限までに間に合わなかった場合には、【一番ダメージが大きい】のもこの届出書です。

【→業種によりリカバー可能な場合もあります。】

◆ 青色申告の効果・メリットの解説記事 【↓】

税務署等へ提出を検討した方がよい書類

① 棚卸資産の評価方法の届出書

[棚卸資産の評価とは]

棚卸資産とは仕入して決算まで売れていない資産をいいます。決算がきたら数を正確に数え上で、

単価をかけ金額を確定させます。

この棚卸資産の金額を確定させる際に、

必要な棚卸資産の評価方法を選ぶ制度です。

例示

[評価方法]

棚卸資産評価方法の届出をしなかった場合には、

最終仕入原価法で算出した取得価額の原価法(法定評価方法)とされます。

最終仕入原価法は、棚卸資産を期末から最も近くに取得した1単位当たりの取得価額で評価すします。

届出して採用する評価方法の例示

原価法/低価法(個別法、先入先出法、総平均法、移動平均法、最終仕入原価法、売価還元法)

[提出期限]

→提出期限は、設立第1期の事業年度の確定申告書の提出期限までになります。

② 減価償却資産の償却方法の届出書

[減価償却資産とは]

業務用の建物、建物附属設備、機械装置、器具備品、

車両運搬具などの資産をいいます。時の経過等で、価値が減っていく資産を減価償却資産といいます。

土地や骨とう品などのように時の経過で価値が減少しない資産は減価償却資産ではありません。

[償却方法とは]

減価償却資産は、その資産の使用可能全期間で

分割して必要経費としていくべきものです。

減価償却とは減価償却資産の取得に要した金額を、一定の方法によって各年分の必要経費として

配分していく手続でこの方法を選べます。

こちらは国税庁HPで最新の情報を確認ください。

[提出期限]

→提出期限は、設立第1期の事業年度の確定申告書の提出期限までになります。

減価償却資産が多数の工場などでは検討の余地がある制度です。

③ 給与支払事務所等の開設・移転・廃止届出

[どんな書類?]

給与を支払う事務所を開設した時に提出します。

法人の場合は、経営者である自分に役員報酬(給与)が支払われるため、

会社設立時はほとんどの方が【給与支払事務所等の開設届出書】の提出が必要です。

[提出期限]

→開設の日から1か月以内になります。

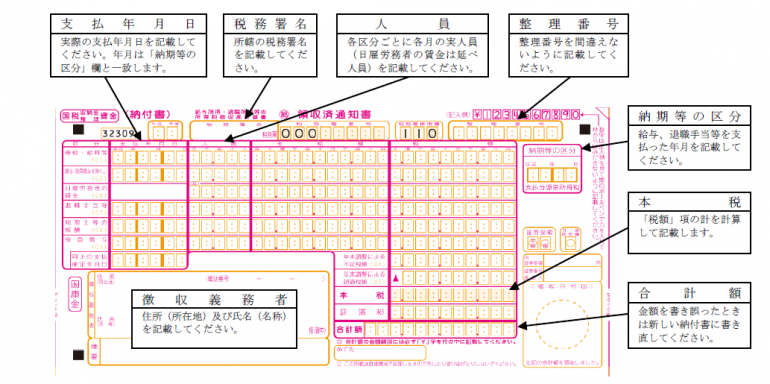

④ 源泉所得税納期の特例承認の申請

[どんな書類?]

毎月のお給与から差し引いた源泉所得税の納付を、

毎月の納付から半年に一度の納付にする承認申請を行う書類です。

源泉所得税は、原則、給与などを実際に支払った月の翌月10日までに国に納めなければなりません。

しかし、給与支給人員が常時9人以下の会社では、

源泉税を半年まとめて納める特例があります。

これを、【 納期の特例 】といいます。源泉所得税の納期の特例の承認を受けると、

年12回の納付が、2回で済みますので、事務負担が軽減でき、納付漏れも減るメリットがあります。

[提出期限]

【 → 随時 】

申請書を提出した月の翌月末まで通知がなければ、申請の翌々月の納付から特例が適用されます。

特例の対象は、給与・退職金で源泉徴収した所得税と税理士報酬などで徴収した所得税に限られます。

この申請書を提出すると、給与支給人員が常時10人未満の会社は、給与・退職手当、税理士等の報酬で

徴収した所得税を次のように年2回にまとめて納付できる特例が活用できます。

1月から6月までに支払った所得から源泉徴収した所得税及び復興特別所得税・・・・7月10日

7月から12月までに支払った所得から源泉徴収した所得税及び復興特別所得税・・・翌年1月20日

7月10日が土曜なら7月12日(月)が納期限です。

納期限を遅れると、【 ペナルティ 】があります。

⑤消費税各種届出書

税務上の消費税届出は多数ございます。事業内容や初年度の投資額状況で税額が大きく変わるため

顧問税理士と相談の上で決定しましょう。

消費税各種届出書は、【 リスク大の書類 】です。

特に会社設立初年度でインボイス登録する場合は、

節税のための特例の活用や初年度の投資額など

綿密なシミュレーションが重要になります。

会社設立後の届出の税務上の効果

届出書は提出すると、効果が半永久的に残ります。

届出は、将来の税務的なトラブルを避けるため慎重な対応が重要です。

また、自分の会社の状況を的確に把握するために

コピーも必ず保存しましょう。

(これが意外に忘れがちで注意です。)自分のコピーを忘れてしまったりすると

第三者に開業届出の提出を求められたり、

税務上の取り扱いが、不明確になってしまうなどのトラブルにつながりますので要注意です。

会社・法人立ち上げや創業融資など起業支援

匠税理士事務所は、世田谷区・目黒区・品川区などで

これまで数多くの会社設立に携わりました。

お客様の会社設立をお手伝いするために、【 起業に必要な全てがそろう事務所 】です。

会社設立と同時に創業融資や助成金・補助金申請も承っております。

創業融資に関しましては、【 成功率9割超 】

というトップレベルの実績がございます。

所属税理士や起業支援サービスはこちら【↓】

◇株式会社や合同会社の会社設立・立ち上げ支援

◇日本政策公庫や各種金融機関と連携した

会社・法人立ち上げと同時に資金調達の創業融資

◇担当税理士や提携専門家などの会社概要

◆届出書など会社設立後に税務署提出する ◆

◆必要書類や手続き以外の会社設立情報館 ◆

◆届出書など会社設立後に税務署提出する ◆

◆必要書類や手続き以外の会社設立情報館 ◆

個人から会社設立をなぜするかまとめた記事

合同会社や株式会社の会社設立費用の記事

個人から会社・法人を立ち上げるメリットデメリットの記事

会社・法人を立ち上げる流れと手順

会社・法人を立ち上げる流れと起業の手順

株式会社と合同会社の作り方を解説した記事

執筆者・文責:税理士 水野智史

シェア又はフォローで応援をお願いします!!

#法人設立届出

#会社設立届出書類

匠税理士事務所では起業を成功に導く会社設立や

会社設立後の税務署などへの官公庁の届出書作成の代行をはじめ、起業後の経理や経営支援、給与計算や社会保険手続きなど人事労務のサポートに力を入れております。