法人化や法人成りによる消費税の免税や節税対策

世田谷区の税理士は匠税理士事務所>法人化>消費税免税節税

匠税理士事務所の法人化担当の税理士水野です。

2025年2月の内容で消費税インボイス改正もふまえて、法人化の消費税免税・節税対策をまとめました。

個人事業を何年かやって事業が伸びてきたときに、株式会社や合同会社などにする法人化・法人成りを検討する方も多いと思います。

法人化で節税対策の幅が広がることや、会社にして取引先の信用UPなどメリットも考えられますが、

そのメリットの中で大きなものが、法人化の消費税免税による節税効果です。そこで今回の記事は、法人化や法人成りした場合の消費税の免税による節税効果につきまとめます。

消費税義務は次のような場合に原則発生します。

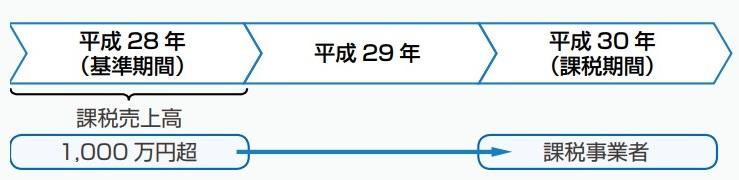

個人事業者の場合

原則、前々年の課税売上高が1,000万を超えた方

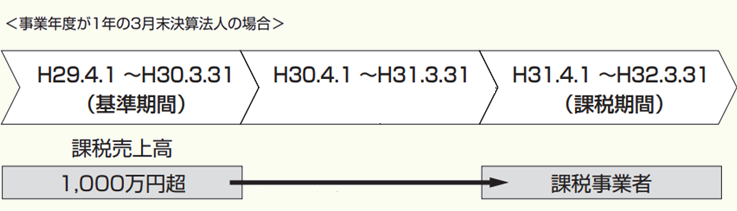

株式会社や合同会社の場合

原則、前々事業年の課税売上が1,000万超の方

個人事業の消費税を納める義務の判定イメージ

会社の消費税を納める義務の判定イメージ

※引用国税庁

※基準期間.個人事業者の方は課税期間の前々年です。

※課税売上高.消費税が課税される取引の売上金額

つまりは、2年前の課税売上を軸に消費税を納める義務があるか否かの判定を行います。

そのため、前々期の課税売上が1,000万以下の場合、原則として、【消費税の義務がない免税】です。

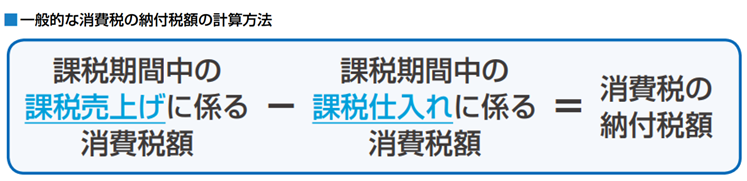

ちなみに消費税を納める義務があることになると、

1 売上でお客様から預かった消費税

2 仕入で業者さんへ支払った消費税

3 納付すべき消費税(=1-2)

で計算した消費税を納めなくてはなりません。

この本来納めなくてはいけないお客様から預かった消費税と払った消費税の差の上記3の消費税が、

納める義務がない場合は、手元残る事にとなるので節税効果が生じます。

法人化の消費税免税の節税効果とはこのことです。なお、基準期間のない事業年度でもその事業年度の開始の日における資本金の額又は出資の金額が、

1,000万円以上である場合など、注意が必要な部分もあります。詳しく解説していきます。

法人化や法人成りでの消費税免税の仕組みと節税効果

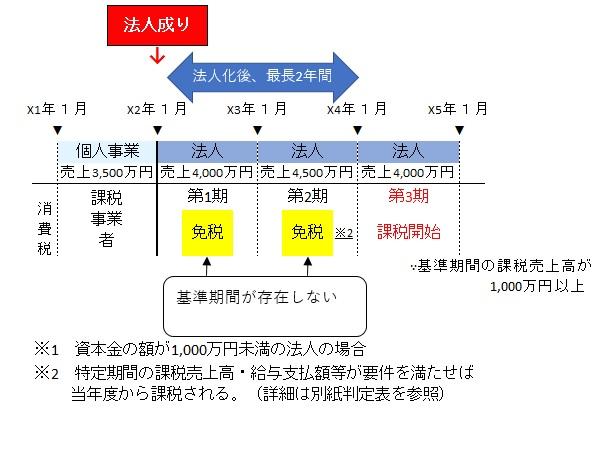

法人化・法人成りで消費税免税の仕組みと節税効果は次の通りです。

個人事業主が会社設立し、法人化することで、

会社固有の権利・義務が、個人と別に生まれます。

つまり自分以外の第三者誕生というイメージです。個人と会社は全く別人格ですので、

そもそも会社設立後の第1期と第2期については、

消費税の課税事業者判定に際し用いる「基準期間」が存在しません。これにより法人化前の個人事業主の際、消費税免税事業者であったか否かに関わらず、

会社として消費税免税期間(節税可能期間)が新たに生じ、これが消費税免税の節税の軸になります。

こうした制度を活用し、個人事業の創業後、事業規模が大きくなった段階で法人化すれば、

【 1 個人事業の2年間(第1・2期)に加え、】 【 2 法人化後に最長でさらに2年間 】という 最長4年間ダブルで消費税の納税義務の免除による節税効果が得られます。

<例>個人事業時代に2年間免税で節税をして、

X1年からはじめて消費税を納めることになった個人事業主の方が、

X2年から株式会社に法人化・法人成りの場合。

法人化や法人成りで消費税免税の節税を考えるなら資本金と給与にも注意

法人化による消費税免税節税は注意点があります。

【 1 】設立時の資本金【 2 】給与の設定

これらは簡略化したものとなりますが、どのような内容かを解説していきたいと思います。

会社設立時の資本金・出資金と消費税免税

新設会社の資本金を1,000万以上にしてしまうと、

本来、消費税を納めなくても良いという免税制度を活用した節税ができなくなってしまいます。

事業年度開始の日で判定されるため、作った後では遅いため十分な注意が必要です。

具体的には、事業年度開始日の資本金が1,000万円以上の場合、設立一期目から、消費税を納める必要があることになります。

法人化には、会社設立コストもかかりますから、

新設会社の免税(消費税を納めなくてもよい)期間による節税は上手く活用したいところです。

消費税の改正により新たに加わった免税による節税の論点

これまで資本金に注意すれば設立1期・2期目は、

消費税の免税の節税ができました。

注意が必要になった消費税の免税による節税

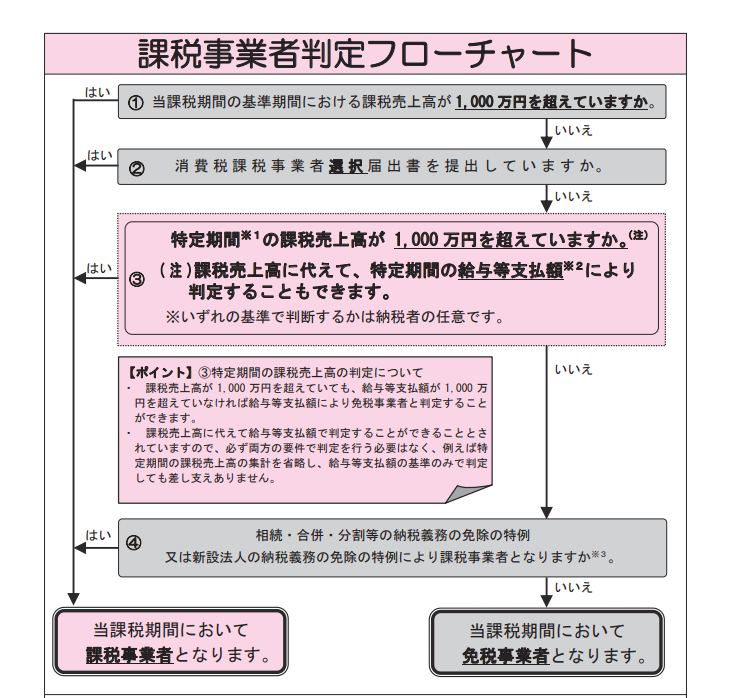

平成23年改正で上記消費税の納税義務判定に加え、

1.基準期間(前々期)の課税売上高が1,000万以下であった場合、通常は免税となりますが

2.特定期間の課税売上(又は給与等支払額の合計)が1,000万円を超えた場合

当課税期間から課税となる要件が追加されました。

特定期間

1 個人事業者の場合は、その年の前年の1月1日から6月30日までの期間

2 法人の場合は、原則として、その事業年度の前事業年度開始の日以後6ヶ月の期間

つまり、前年度の半年の課税売上が1,000万を超えると、原則として消費税の納税義務が出てしまい

第1期は前年がないからよいわけですが、第2期は、ここに気を付けないと消費税が出ます。

こちらは、国税庁掲載(消費税法改正のお知らせ)が

わかりやすいため下記に引用してます。

つまり、資本金1,000万未満にし、免税による節税を考えても、更に以下ポイントがあるのです。

法人化で消費税免税の節税を考えるなら給与設定も大切

法人化される場合、課税売上金額が半年で1,000万円を超える方も多いのではないでしょうか?

そのような場合に重要なのは、初年度の役員給与やスタッフさんの給与設定です。課税売上金額が半年で1,000万円を超えても、

給与等支払額が1,000 万円を超えていなければ、

給与等支払額により免税事業者と判定できます。

なお、課税売上高に代えて給与等支払額で判定することができることとされていますので、

必ず両方の要件で判定を行う必要はなく、

例えば特定期間の課税売上高の集計を省略し、

給与等支払額の基準のみで判定も可能ですので、

人を要しない事業は、こちらを活用し消費税免税の節税を考えてよいのでないでしょうか?

課税売上金額も給与の調整も難しい場合には1年目を7か月以下に

法人化・法人成りでは消費税免税で節税したいが、

特定期間の課税売上金額は1,000万を超えるし、

人を多く雇う業種で給与も1,000万超える場合、

法人設立時に初年度期間を7ヶ月以下にすると 短期事業年度の前事業年度は特定期間とならないとされてます。この場合の特定期間の判定が無くなるのではなく、特定期間判定をする時期が前々事業年度に移行することになり、

新設法人の場合は前々事業年度が存在しないので、特定期間での判定は必要なくなり、

少し短い第1期目と第2期目まで消費税免税による節税を行うということも検討すべきです。

売上・給与も多い場合、1期を7か月以下にして、

約1年半の消費税免税で節税効果をうけることを、検討してみても良いかもしれません。

消費税免税とインボイス登録・2割特例節税

2023年10月からインボイス制度が開始しました。

インボイス(適格請求書発行事業者)が開始される前は、上記免税制度を活用して節税対策が主流でした。

しかし、最初から大手と取引が決まってる場合には、インボイス(適格請求書発行事業者)登録をしていないと商取引に支障が出る場合も出てくるため、

かなりの割合の方が本来は上記制度で免税ですが、インボイス(適格請求書発行事業者)登録することで免税でなく消費税課税事業者を選択されます。

このように本来免税なのに消費税課税で酷なため救済措置的制度であるのが【2割特例の節税】です。

インボイス制度を機に免税からインボイス発行事業者登録で消費税課税事業者になった方は仕入税額控除を、

特別控除税額【 売上消費税8割 】に出来ます。

結果、売上消費税の2割を納付し終了の制度です。

消費税免税に比べて、2割のみ納付が出ますがほぼ免税に近い効果で、インボイス登録できるため 得意先にも迷惑をかけない制度で現在主流です。

但し、【 2割特例の節税 】を適用できる期間は、

令和5年10月1日から令和8年9月30日までの日の属する各課税期間となります。

将来法人化・法人成りしたい方には、節税対策を行う大きなチャンスかもしれません。

匠税理士事務所の法人化や法人成り支援

【 法人化に必要な全てがそろう税理士事務所 】をコンセプトに、 匠税理士事務所は、個人事業主の方に向けて法人化、法人成りのご相談を承っております。

・株式会社や合同会社にしてみたいが、消費税免税の節税などやデメリットを聞きたい。

・法人化のラインや、消費税免税の節税以外にも、社会保険など自分の業種はどうなのか知りたい。

このニーズに応えるため相談会も行ってます。

◇匠税理士事務所の特徴など TOPページ

株式会社や合同会社を設立された場合には、消費税免税の節税対策以外にも資本金は幾らにするのか、

決算期はいつにするかなど基本設計を一緒に考え、登記代行から社会保険加入手続き、経理の代行から税務申告まで承ってます。

法人化・法人成りをご検討中の方は、お気軽にお問い合わせください。

◇匠税理士事務所の税理士による法人成り支援

消費税免税など節税に関する法人化の無料相談会のご予約は、下記でお願いします。

1.無料お問い合わせフォームかお電話にてご相談内容とご予約をお願いいたします。

2.決算書など必要な資料をお持ちいただき、ご来所ください。

※お客様へお願い

いただきました個人情報はお客様との打ち合わせ後削除し、勧誘の連絡等一切致しません。

無料相談でお答えできない事項がございますことをご理解いただけましたら幸いです。

後悔しない法人化のためのお役立ち情報館

匠税理士事務所では、世界4大会計事務所出身で

法人化・法人成りを担当する税理士水野を中心に、

法人化が、【 後悔のない最善の結果 】になるように

全力でサポートしております。

税理士水野が執筆する法人化お役立ち情報館【↓】

現在、個人事業主の方で法人化に興味がある方へ

→ 法人化・法人成りのタイミング、売上や年商の目安ラインは?

【 後悔ない法人化は長所・短所の理解が重要 】

メリット・デメリットを分かりやすく解説

【 会社にする時は決算月・資本金に注意 】

決算月・資本金は節税対策に大きく影響します。

→ 法人化や法人成りをしたら決算月や決算期はどの時期がいい?

【 法人化の確定申告の注意点 ・ 総まとめ!】

→ 個人事業主から法人化・法人成りする手続きや条件と確定申告

人気記事など全ての記事を収録 【↓】

※引用国税庁 https://www.nta.go.jp/publication/pamph/01.htm#a-06

上記は、参考情報としてご覧いただいております。

消費税免税や節税情報は免責事項をご確認ください。

匠税理士事務所は世田谷区、目黒区、品川区で

法人化や法人成りで消費税の免税や節税対策を行う会計事務所です。

執筆者・文責:税理士 水野智史

#法人化消費税免税

#法人化節税

法人成りの消費税の免税や節税対策の記事は、

令和7年(2025年)2月時点の内容です。