建設業や建築業の源泉所得税の計算方法・納付書の書き方

匠税理士事務所へご訪問ありがとうございます。

建設業を担当する税理士の水野です。

今回は建設業の会社様からよくご相談を頂きます

源泉所得税の考え方やその計算方法から、

納付書の書き方を分かりやすくまとめました。

源泉徴収する所得税の考え方・計算方法とは

まず源泉所得税とは、会社から個人の外注先に

100,000円を支払うとすると、

仕事の内容によっては、

100,000円 × 10.21% =10,210円を

外注先から徴収し、89,790円のみ外注先に支払い

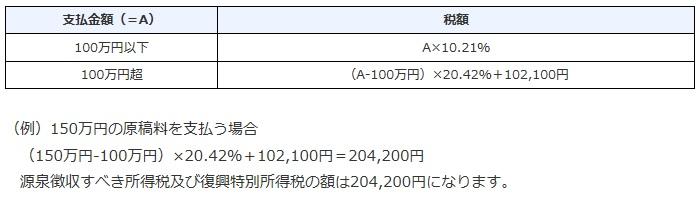

10,210円は会社が源泉税を納付する制度です。まとめると以下のような表になります。

なお、ここでポイントになるのは、

相手先が株式会社や合同会社などの法人なのか、

個人事業主かで源泉税の扱いが変わることです。

【源泉徴収の必要性】 ・外注先が株式会社や合同会社など法人の場合【 源泉徴収の必要はありません。 】

・外注先が個人事業主である場合【源泉徴収が必要 と 不要な場合があります。】

(仕事内容で源泉の必要有無が分かれます)

建設業や建築業で源泉所得税が必要な仕事の範囲

報酬・料金等の支払を受ける者が個人の場合の

源泉徴収の対象となる範囲は、

法律で以下のように区分されております。

逆に言うとここで列挙されていないものは、 原則、源泉徴収の必要がないことになるのです。1 原稿料や講演料など

2 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

3 社会保険診療報酬支払基金が支払う診療報酬

4 プロ野球選手、プロサッカーの選手、テニスの 選手、モデルや外交員などに支払う報酬・料金

5 芸能人や芸能プロダクションを営む

個人に支払う報酬・料金

6 ホテル、旅館などで行われる宴会等において、

客に対して接待等を行うことを業務とするいわゆる

バンケットホステス・コンパニオンやキャバレーに

勤めるホステスなどに支払う報酬・料金

7 プロ野球選手の契約金など、役務の提供を

約することにより一時に支払う契約金

8 広告宣伝のため賞金や馬主に支払う競馬賞金

建設業の源泉税計算方法・納付に関係するのは、

・土地家屋調査士の業務に関する報酬・料金

・測量士又は測量士補の業務に関する報酬・料金

・建築士の業務に関する報酬・料金

・建築代理士の業務に関する報酬・料金

などが源泉徴収の対象になります。

逆に個人事業の職人さんの作業に関する報酬は、

こちらに規定されていないため、

源泉徴収の必要がないということになるのです。

逆に個人事業の職人さんの作業に関する報酬は、

こちらに規定されていないため、

源泉徴収の必要がないということになるのです。

建設業や建築業の源泉所得税の計算方法

個人の方に外注費を支払う場合で、

上記の源泉徴収対象になる内容の場合には、

所得税を天引きして納税する必要がございます。

それでは、源泉税の計算方法及び納付書記載方法は

具体的にはどのようになるのでしょうか。

1.源泉所得税の計算方法について

① 外注さんから消費税を請求されていないケース

( 請求書で消費税が区分されていない場合 )

・外注費 100,000円(消費税込み)

・源泉税 100,000円 × 10.21%=10,210円

・支払額 100,000円-10,210円=89,790円

② 外注さんから消費税を請求されているケース

( 請求書で消費税が区分されている場合 )

・外注費 100,000円(消費税抜き)

・消費税 100,000円 × 10%=10,000円

・源泉税 100,000円 × 10.21%=10,210円

・支払額 100,000円 + 10,000円 - 10,210円

=99,790円

※原則、税込額に10.21%をかけ天引きしますが、

請求書で報酬と消費税が明確に区分されてれば、

税抜金額に10.21%とすることも可能です。

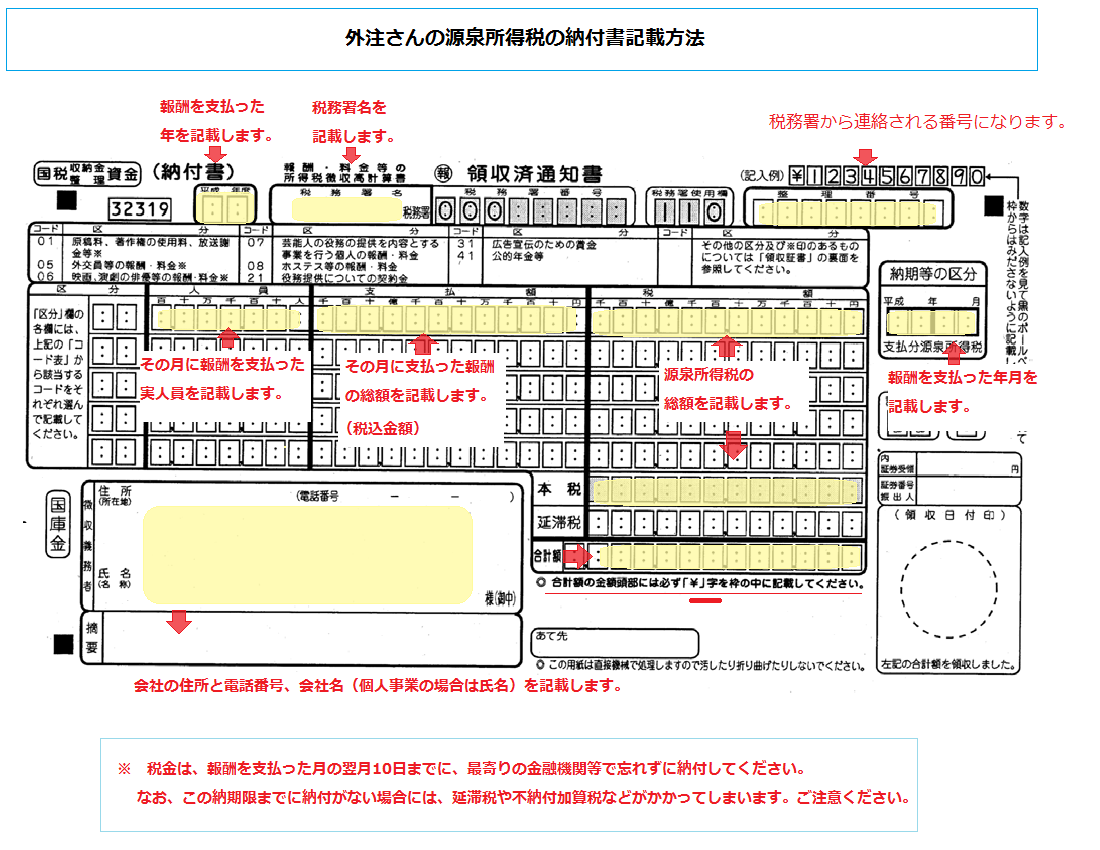

納付書の書き方と納付方法

外注さんからお預かりした源泉税は、

支払った月の翌月10日までに納付書を作成して、

銀行または郵便局で納付する必要がございます。

例:6月30日に外注さんにお支払いした場合には、

7月10日が納期限となります。

納期限より一日でも過ぎてしまいますと、

不納付加算税や延滞税などペナルティを負担する可能性がありますので注意が必要です。

ちなみに不納付加算税は、原則納付額の10%です。

納付書の書き方は次のようになります。

なお、こちらは書き損じがあると金融機関などへ

持参しても納付できないことがございますので、

最低限必要な記載事項に留めてます。

建設業・建築業の経営者向けお役立ち情報

匠税理士事務所では、世界4大会計事務所出身で

経営セミナーで講師を務める税理士水野を中心に、

建設業・建築業の経営者様と一緒に利益が出て

お金が残る会社づくりをサポートします。

担当税理士・サービスラインはこちら【↓】

税理士水野が執筆する建設業お役立ち情報は、

下記よりご確認下さい。

利益が出て、お金が残る会社づくりへの道!!

→ 建設業・建築業で粗利率はどのくらいが平均?経営改善ポイント

【 粗利確保には強靭な販路が不可欠 ! 】

建設業でおススメな販路である入札制度のご紹介

→ 入札とは?わかりやすく説明。入札メリット・流れ・落札も解説

【 利益確保したら次は効果的な節税が重要!】

節税対策で会社に利益を残す方法と税務調査解説

【 建設業のお役立ち情報の総まとめ!】

人気記事から過去の記事まで全て収録 ↓

匠税理士事務所の建設業向けサービス

匠税理士事務所では、建設業や建築業のお客様が

多くいらっしゃるため建設業や建築業の税務知識や

経営支援のノウハウが豊富という強みがあります。

建設業の経営者の方向け経営コンサルティングと

独立開業される方に向け起業支援を軸に、

会計税務など高度な専門性とノウハウを駆使し、

社長様の悩み課題に一件一件丁寧に取り組みます。

◇所属税理士やサービスはこちらから【↓】

◇建設業許可申請サポートサービス

建設業許可申請はこちらから確認下さい。【↓】

◇建設業・建築業のサービス

所属税理士・スタッフや提携専門家はこちら

世田谷区や目黒区、品川区を中心に東京都全域に対応する会計事務所です。

◇建設業・建築業限定の起業家向け無料相談会

キャリアアップシステム登録義務化・残業規制と人材確保等や、

法人化・税務調査・節税対策はこちら。 【 ↓ 】

執筆者・文責:税理士 水野智史

建設業や建築業の源泉所得税の計算方法・納付書の書き方がお役に立てましたら幸いです。

シェア又はフォローで応援をお願いします!!

#納付書書き方

#源泉所得税納付書

#源泉納付書書き方