会社・法人にする法人化・法人成りのメリットやデメリット

世田谷区の税理士は匠税理士事務所>法人化>会社・法人にする法人化・法人成りのメリットやデメリット

匠税理士事務所の法人化担当の税理士水野です。

2025年2月時点の法人化のメリット・デメリットを私見や実際の現場経験も交えまとめました。

一般の書籍や記事では、取り上げないような話まで掘り下げて記載します。

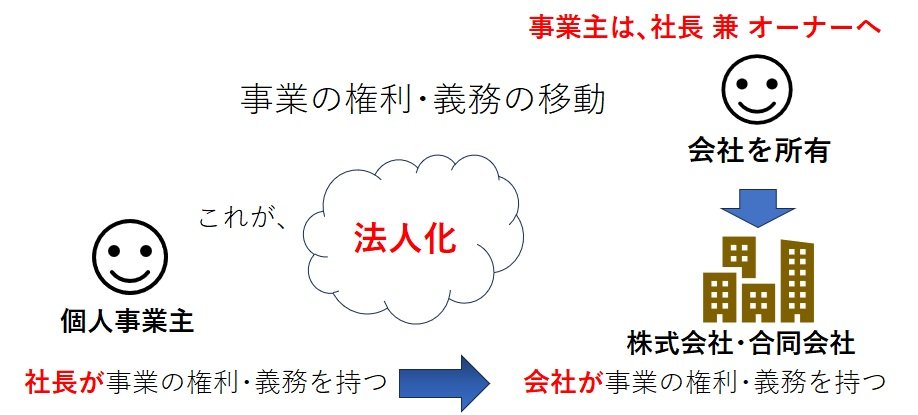

個人事業の規模が大きくなり、会社にすることを【 法人化 又は 法人成り 】といいます。

個人事業の法人化は大きく2つの理由があります。

【1】ビジネス拡大(得意先の要請、採用、多店舗化)

【2】節税メリット(役員報酬や退職金など)

一方で法人成り後は、個人に戻るのは困難です。

そのため、重要事項の【 節税効果 】の理解と同時にメリットやデメリットをよく知った上で、法人化を実行することが大切です。

法人化や法人成りのメリット・長所のご紹介

<★ メリット・長所一覧 ★ >

法人成りのメリット・長所1

【個人と法人の税率差】による節税

メリットやデメリットの判断で、【 節税効果 】は、重要な判断要素です。

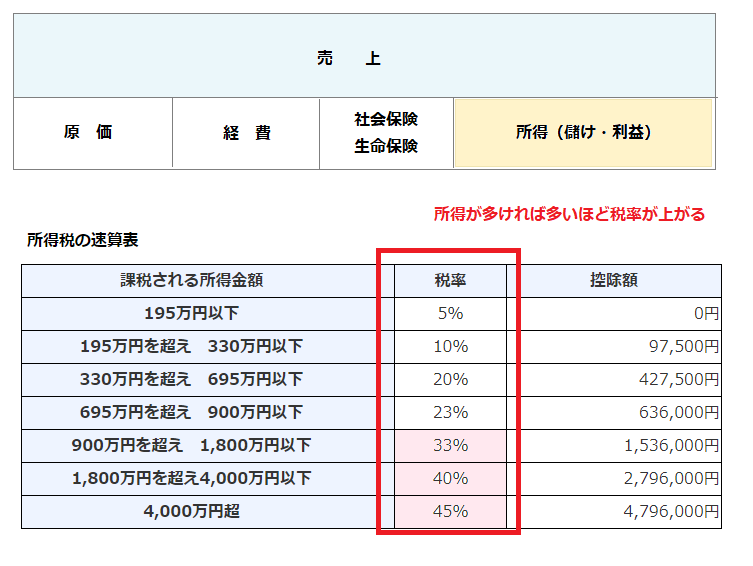

個人の所得税は、所得により税率が上がります。

そのため一定の儲け以上になると、個人所得税率が法人税率を超えるので、法人成りの検討時期です。

【 個人事業の所得税の仕組みと税率 】

個人所得税は、儲けにより税率が上がっていきます。現行の所得税率は、なんと最高税率45%で、

近年上がる傾向にあります。税率33%あたりから、だんだんと負担が重く感じてきます。

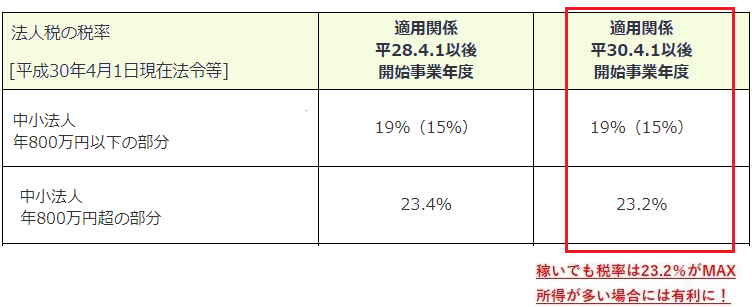

【 会社にかかる税金の仕組みと税率 】

これに対し、株式会社や合同会社などの税金は【 最大23.2% 】、近年、減少傾向にあります。

所得税とは違い23.2%以上は上がりません。仮に900万円の所得なら

【800万円×15% + 100万円×23.2%】の税金で

5,000万円の所得であれば、

【800万円×15% + 4,200万円×23.2%】です。

所得5,000万でも大部分が23.2%税率で

法人税は済んでしまうメリットがあるわけです。

【個人所得税の最高税率45%】に対し、【法人税の最高税率は23.2%】で、所得が増えれば増えるほど、法人成りの節税効果は、上がります。

つまり、所得が多ければ多いほど会社にしたほうが税率ではメリットが生じます。

法人成りメリット:2

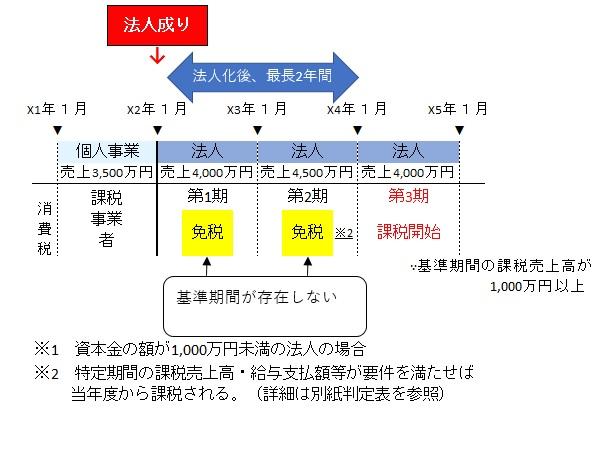

消費税が免税になる節税効果

要件充足で【消費税が最大2年免税】のメリット!

消費税は原則として、2年前の売上高が1,000万円を超える場合には、申告と納税の義務が出てきますが、

2年前の売上が1,000万円以下なら、申告と納税の義務はありません。そのため、法人化した新設法人の1期目と2期目は、2年前の売上がなく原則、消費税が免除されます。

【 イメージにすると下記のようになります。 】

年商6,000万で仕入など経費が3,000万の場合は、

預かり消費税600万 - 支払い消費税300万=300万【納めるべき消費税】でこれが2年免除されるため節税効果【大】です!

2019年10月から消費税が10%になりました。

これは個人事業を会社にする法人化の消費税免税効果がUPしメリットが増える事を意味します。また、2023.10月からは、適格請求書保存方式 (インボイス制度)へ移行しました。

本制度の免税は、インボイス登録番号発行がないため免税選択で、相手先が支払った消費税の一部が、税額控除できないデメリットがあります。

結果として同じ内容の商品・サービスであれば、【 得意先は免税事業者と取引を避ける 】という取引の流れが想定されます。

【消費税節税するが、得意先に迷惑をかけない】 というメリットには大きな変更が起きています。令和5年10月1日から令和8年9月30日までの日の属する各課税期間は、免税事業者がインボイス登録をすることで消費税課税事業者になる場合、

売上に関わる消費税の2割納付にできるといったメリットがある【 2割特例 】がございます。

免税のように全額免除ではないですが、納付すべき2割を除いた8割免除なわけですから、

こちらも節税効果【大】です!

こちらを活用していくことで、消費税免税に近いメリットがありますので是非検討しましょう。法人成りメリット:3

退職金など節税の幅が広がる

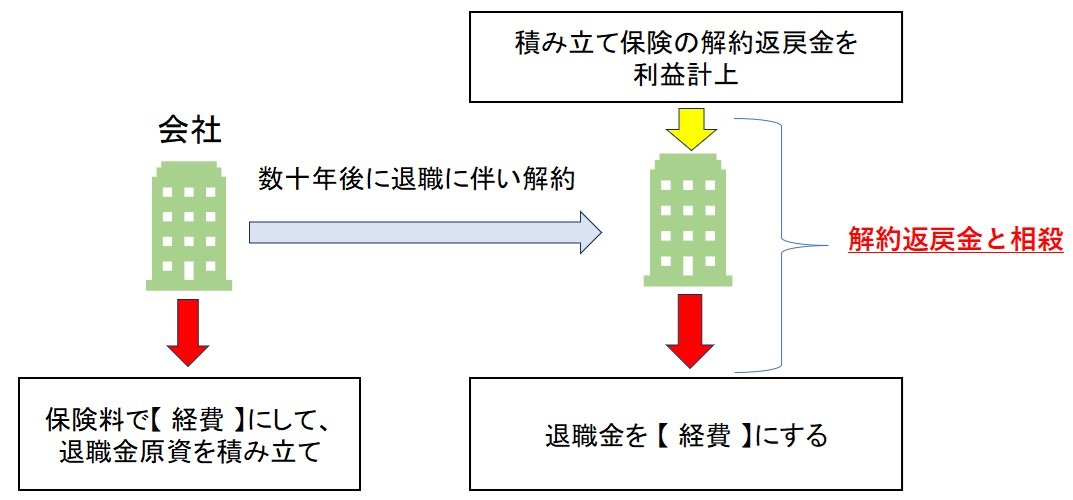

個人事業の場合、ビジネス=自身なので、退職金をご自身に出すことで必要経費には出来ません。

しかし、会社の場合は、社長に退職金を出すことで経費化も可能で節税メリットがあります。

退職金は巨額になることが多いため、

これを利用し生命保険などで将来の退職金を交えた節税対策が可能になるメリットがあります。社長が若くて勢いがあり、利益が出ているうちには、積み立てた保険料を経費にし、

会社を閉じる頃に貯めていた分を解約し、利益計上すると共に退職金を支給するイメージです。

結果、会社では保険解約の利益と退職金が相殺され、大きく節税が図れます。

一方で退職金を受け取る社長個人側の所得税は、

① 退職所得の計算の際、勤務年数に応じ、【 退職所得控除 】を受けられる他、

② 税率をかける前に【 1/2 】を乗じるので、

実質的な税率は半分になり、

③分離課税のため他所得と合算せず税率が低い

上記の税制上の優遇措置を受けることができ、

退職金をもらう方も大きな節税を図れます。例えば、会社で毎年40万円の退職金積み立てとして保険料を経費にし節税を行います。

20年後に社長へ退職金支給のため保険を解約し

返戻金が40万×20年で800万円入金されると

利益800万計上されますが、退職金の800万支給で

保険の解約益800万円と退職金800万円は相殺し、できる限り課税されないようにします。

一方で退職金を受けた側は、40万×20年の非課税枠を使うと税金は生じません。

こちらは社長のみを例にしましたが、奥様も役員の場合には、非課税枠は2人分で2倍になり、

節税効果はこちらもまた大きいです!

分かりやすくすると下記のイメージとなります。

【 注意 】生命保険の保険料や退職金額は税務上、適正でないと否認されますので注意です。

法人成りメリット:4

採用面で有利になり、人を雇用しやすい

社会保険など各種福利厚生制度が充実しますので、株式会社は安定感が違います。

そのため優秀な人の採用が行いやすくなります。

自分なら個人事業に就職か、会社に就職か考えると明らかですね。

また、実際に採用活動において、人材紹介会社の大手は法人でなければ登録を許可せず、

サービスを利用できないということもあります。

法人成りメリット:5

赤字・欠損金の繰越期間延長で節税可能

個人事業主で赤字が出ても【 繰越は3年 】ですが、

株式会社や合同会社など会社の場合は、

赤字・欠損金は、【 10年繰り越しが可能 】です。

これを利用すると各年の赤字・欠損金を積み上げ、

保険や不動産の解約・売却で含み益の表面化の時に

繰り越してきた赤字・欠損金と相殺計算することで、【 大幅な節税メリット 】が出ます。

法人化のメリットは、このように【 効果大! 】

年商が1億円を超える個人事業主の方を見ないのは、規模拡大に伴い会社にするメリットが拡大するため法人化した方が得だからなのです。

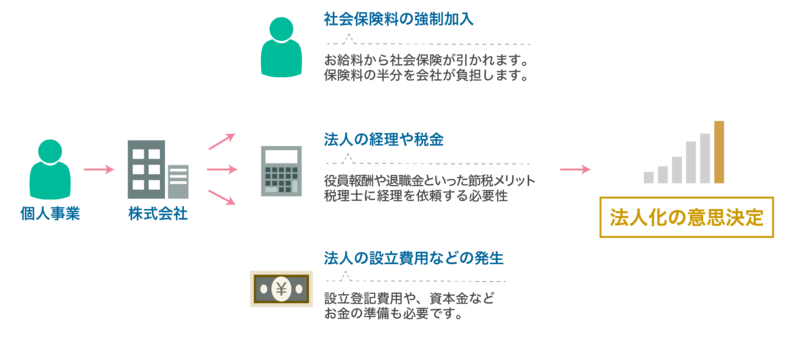

法人化・法人成りのデメリット・短所のご紹介

<★ デメリット・短所一覧 ★>

法人成りデメリットNO1

下記の図の会社設立費用が発生します。

法人成りデメリットNO2

赤字の場合は個人では税金は出ませんが、会社の場合は最低7万円の均等割が発生します。

法人成りデメリットNO3

税務申告などが複雑になるので、税理士など専門家に依頼する必要がでます。

法人成りデメリットNO4

社会保険加入の必要です。これが一番難関です。

社会保険料負担が増えるデメリットの一方で、保証が厚くなるというメリットがあります。

法人化のメリット・デメリットで迷ったら

それでは結論、会社にするか?

個人のままか?メリット・デメリットで迷う・・・

どうすれば・・とお悩みになるかもしれませんが、

【 法人成り時点で、利益が出ている方なら、】

上記デメリット会社費用は消費税免税の節税効果で、約25万円の設立費用は回収できます。

また、最低7万円の均等割は全体で考えると微々たるもので影響は少なく、利益が出るなら節税効果で回収は可能です。

最後の税理士など専門家に依頼する必要についても個人事業で経営され、事業が大きくなると自分で経理を行うには限界があります。

また、税務調査で税理士をつけず、自分での対応は無理がありある程度の規模で経営や税務の専門知識が必要になることも事実です。

最終的に一番悩ませるのは、社会保険加入といったデメリットになります。 特に人を多く雇う業種は、あなどれません。 逆に人を雇わない業種、外注が多い会社は、社会保険負担のデメリットは小さくなります。

個人から会社にする法人化判断の最終ポイント

匠税理士事務所では、法人成りは以下で判断します。

1. ビジネス上、得意先からの受注増が見込めるなど 法人化する経営面での必要性があるのか。2. 今後人を雇ったり、大きな案件の受注など 売上の規模が拡大する可能性があるのか。

これら経営面のものさしを第一に考えて、次に節税メリットなどを考えて法人成りお勧めします。

なぜなら、節税や社会保険メリット・デメリットは、業績が良い時と悪い時では逆転現象が生じるため、現状損得での判断は最善でないと考えるからです。

そのため、メリット・デメリットも大切ですが、

【 今後ブレない社長の経営方針(拡大 か否か) 】を軸に法人化を検討されることをお勧めします。

また最終的に判断の迷う社会保険ですが、

【ビジネス拡大のために、優秀な人材を雇用したい】というお考えがある場合には

もし、自分が就職する場合には

①会社が良いか、個人事業主が良いか②社会保険に入っている会社が良いか

といった社員さんの立場でメリットやデメリットを考えてみると最終的な答えが出ると思います。

繰り返しですが、事業が伸びるならメリットをとり 株式会社・合同会社などにする事をお勧めします。

逆に現状維持・縮小の場合、デメリット増に備えて

個人事業で様子をみてもよいかもしれません。

匠税理士事務所の法人化・法人成り支援

匠税理士事務所では、お客様の事業が今後も順調に伸びるよう基本設計を行います。

株式会社設立、社会保険手続きや給与計算、経理、融資まで法人成りに必要な全てをサポートします。

さらに詳しいメリットやデメリットのご説明から、法人化の相談も承ってます。

お気軽にお問い合わせください。

◆ 個人事業主から株式会社・合同会社など会社にする法人成りはこちらからご確認下さい。

TOPページ

品川区の法人化・法人成りは匠税理士

法人化を分かりやすく簡単に解説する相談会

◆ 法人化を分かりやすく簡単に解説する相談会

後悔しない法人化のためのお役立ち情報館

匠税理士事務所では、世界4大会計事務所出身で

法人化・法人成りを担当する税理士水野を中心に、

法人化が、【 後悔のない最善の結果 】になるように

全力でサポートしております。

税理士水野が執筆する法人化お役立ち情報館【↓】

現在、個人事業主の方で法人化に興味がある方へ

→ 法人化・法人成りのタイミング、売上や年商の目安ラインは?

【 後悔ない法人化は長所・短所の理解が重要 】

メリット・デメリットの解説・消費税免税の説明

【 会社にする時は決算月・資本金に注意 】

決算月・資本金は節税対策に大きく影響します。

→ 法人化や法人成りをしたら決算月や決算期はどの時期がいい?

【 法人化の確定申告の注意点 ・ 総まとめ!】

→ 個人事業主から法人化・法人成りする手続きや条件と確定申告

人気記事など全ての記事を収録 【↓】

匠税理士事務所のサービスライン

弊所では会計税務などのアウトソーシングから

経営支援・各種コンサルティングも承っております。

サービス・料金などはこちらでご確認下さい。

◆ 所属税理士やサービスラインはこちら

TOPページ

品川区の税理士は匠税理士事務所

所属税理士やスタッフ・提携先の専門家などは、

こちらからご確認をお願いします。

◆ 資金調達をお考えなら創業融資を確認下さい。

◆ 法人成りによる国民健康保険・国民年金などを社会保険に切り替える手続きはこちら

税理士・会計事務所の法人成りメリットデメリット相談の対応地域は世田谷・目黒・品川など東京都

法人化は上記の他メリットやデメリットがあります。説明の都合上省略しておりますのでご了承下さい。

執筆者・文責:税理士 水野智史

この法人成りのメリットやデメリットの記事は、

令和7年(2025年)2月時点の内容です。

シェア又はフォローで応援をお願いします!!

#法人化メリット

#法人化デメリット