2017年11月 匠よりお知らせ

固定資産税・償却資産税の申告書作成代行 (17/11/28)

固定資産税は、1月1日(賦課期日)現在の土地、家屋及び償却資産(これらを「固定資産」といいます。)の所有者に対し、その固定資産の価格をもとに算定される税額を、その固定資産の所在する市町村が課税する税金です。

ただし、東京都23区においては、特例で都が課税することになっています。

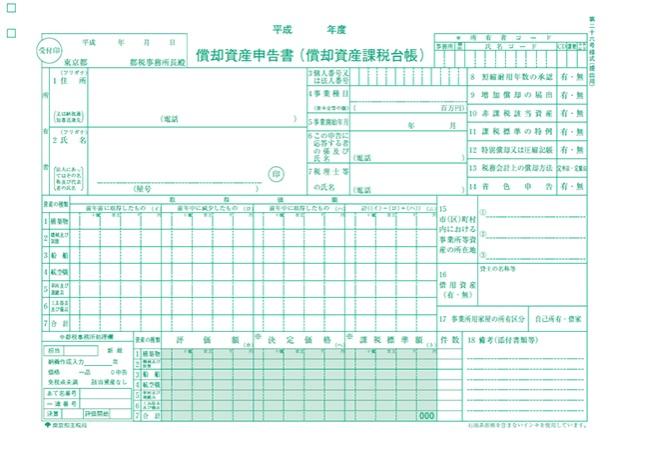

償却資産を所有されている方は、毎年1月1日現在所有している償却資産の内容(取得年月、取得価額、耐用年数等)について、1月31日までに償却資産の所在する区にある都税事務所に申告する必要があります。

この償却資産税という税金について名前はあまり聞き馴染みのないですが、

固定資産税といえば聞いたことがある方も多いと思います。

固定資産税は、土地や建物についてかかる税金で、役所が税金を計算して納付書を送ってきます。

償却資産税は固定資産税の一部ですが

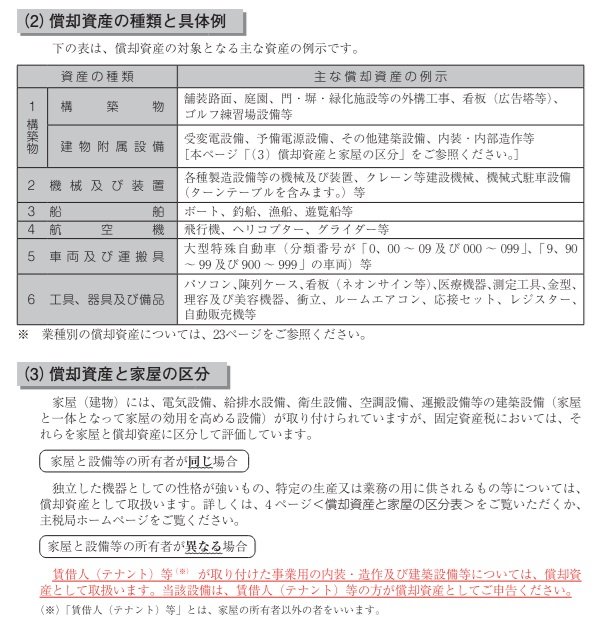

<違い1> 土地及び家屋以外の事業用資産で、

10万円以上のPCや機械などの固定資産に対してかかる税金です。

<違い2>1月1日現在所有している償却資産を、

その年の1月31日までに資産が所在する区にある都税事務所に申告する必要がございます。

固定資産税・償却資産税の対象になる資産

原則として、10万円以上の資産は税金の対象になります。

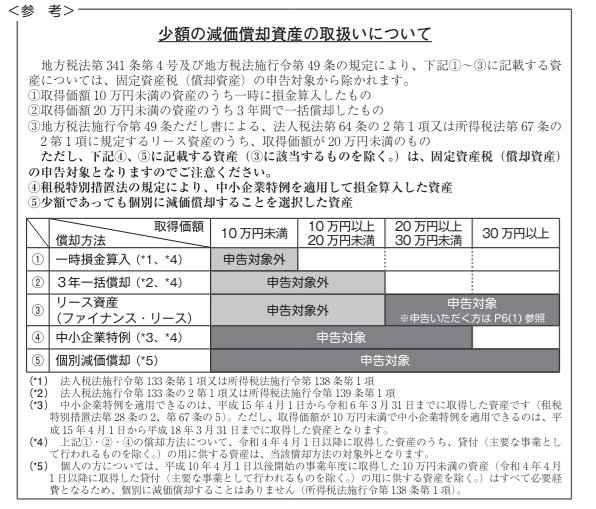

しかし償却資産税の申告でポイントになるのは、

一括償却資産(20万円未満の資産について3年間で1/3ずつを償却するというもの) を選択した10万円超の資産は償却資産税の対象にはならないということです。

一方で、30万円未満の少額資産の償却の特例を用いた場合には、

この償却資産税の対象になってしまうということです。

赤字の会社でも、償却資産税はかかりますので、

この償却資産税も含めて一括償却を選択するのか、

少額減価償却資産の特例を使うのかなど減価償却方法を考えることも重要です。

償却資産税では特にこの間違いが意外に多いのでご注意ください。

【 間違いの多い論点 】

次の資産は、償却資産の対象とならないので申告の必要はありません。1 自動車税・軽自動車税の課税対象となるべきもの

2 無形固定資産(例:アプリケーションやソフトウエア、特許権、実用新案権等)

3 繰延資産(開業費や創立費など)

4 平成20年4月1日以降のリース契約(所有権移転外リース及び所有権移転リース資産で取得価額が20万円未満のもの)

償却資産税の税率は? 税額の計算方法

償却資産税は有している財産の課税標準(わかりやすくすると財産の価値)に1.4%を乗じて計算します。

【償却資産税の計算式】【 課税標準額(1,000円未満切り捨て) × 税率(100分の1.4) = 税額(100円未満切り捨て) 】

なお、課税標準額が150万円未満の場合は、免税点以下となりますので課税されません。

上のような用紙が年末になると、償却資産申告書の申告先の各都道府県から送られてきます。

この償却資産税の申告書が送られてこない場合には以下のケースが想定されます。

考えられる理由としましては、

1 免税点以下(課税標準が150万円未満は課税されません) 2 新規の設立で過去に申告がないこの2つが申告書が送られてこない主な理由です。

1については、税額が発生しませんので、特段問題はないのですが、

新規に株式会社や合同会社を会社設立した場合で、償却資産税の納付申告をしなければならないのに

これらの申告納付をしていなければ、罰則規定もございますので注意が必要です。

償却資産税の申告に関する罰則規定は

申告書の受理後、償却資産の申告内容が適正であることを確認するために、

地方税法第353条及び第 408条に基づいて電話でのお問い合わせや資料提供の依頼、実地調査も行われます。

また、地方税法第354条の2に基づき、所得税又は法人税に関する書類について閲覧を行うことがあり、

上記の調査に伴い、資産の申告もれ等が判明した場合は、申告内容の修正も求められる場合がございます。

匠税理士事務所の償却資産税の申告書作成代行

匠税理士事務所では品川区や目黒区、世田谷区など東京都23区を中心に

償却資産税の申告書作成の代行を承っております。

詳細につきましては、お問い合わせフォームから、お問い合わせください。

2017年11月 匠よりお知らせ

起業や開業に必要なお金の確保と資金調達先にはどこがあるか (17/11/21)

創業融資のサービス内容 創業融資サービス 世田谷区・目黒区・品川区などに対応

創業融資のお役立ち情報 創業融資の情報館 バックナンバー

第15回 匠税理士事務所の起業情報館をご覧頂きありがとうございます。

弊所は、世田谷区、品川区や目黒区を中心に会社設立や創業融資など起業支援に注力する会計事務所です。

今回は起業の中でも特に重要な資金調達についてまとめてみました。

起業時や開業時の大きな問題の一つとして、

起業や開業するために必要なお金をどのようにして用意するかが挙げられます。

なぜ重要かというと、赤字でも会社は潰れませんが、

お金がなくなると会社は営業ができなくなり、潰れてしまうからです。

そのため、資金の確保はとても重要なことになります。

起業や開業に必要なお金の確保と資金調達先

多くの人は自分のお金(自己資金)と誰かに出してもらったお金を

合わせて起業・開業するときの資本としています。

資金調達とは、事業を始めるのに必要なお金のうち

自己資金では足りない部分を誰かに出してもらうことをいいます。

経営者にとって会社継続のためのお金を確保し続けるということは、

得意先や仕入先をみつけることと同じように非常に重要な仕事となり、

自分の会社のお金の状況に常に気を配る必要があります。

資金調達先の種類

一般的な資金調達の方法として、

【 1 出資 】

【 2 融資 】

【 3 助成金・補助金】 があります。

経営者は会社の状況に応じて最善の資金調達の方法を検討する必要があります。

資金調達方法ごとの特徴について

①出資形式の資金調達の特徴

会社設立前に入金されます。返済義務はなく、利益がある場合だけ配当金を支払います。

経営へはお金を出す割合に応じて決定権を持ちますが、出資を獲得するのは難易度が高いといえます。

やはり自分の会社の株式をだれか他人が買ってくれるというのは難しいことです。

②融資による資金調達

一般的には会社設立後に入金されますが、設立前の場合もあります。

返済期日に返済する必要があり、利益が無くても必ず利息を支払う必要があります。

経営に口出しをされることは無く、比較的簡単に資金を獲得することができます。

③助成金・補助金による資金調達

助成金は、国などが決めた受給要件に満たしている場合は、

原則だれでも受け取ることが出来るお金です。

イメージとしては、他社との比較ではなく要件をクリアするば、比較的受給しやすいものになります。

例えばパートスタッフを正社員に転換した場合にもらえる助成金などがこれに当たります。

一方で補助金は、申請を出しても受け取れない場合があります。

補助金は多くの会社の中から審査を受けて、一部の受け取れる会社が受給できるというように

限りがあるということです。こちらは助成金に比べると確率は下がりがちになります。

また補助金は会社設立後に対象となる経費を支払った後で入金される場合が多いようです。

助成金や補助金の両社ともに返済義務はなく、利息や配当金を支払う必要もありません。

経営に口出しをされることもありませんが、融資に比べると獲得の難易度は高くなります。

起業の際の資金調達としては、経営に口出しをされずに、スピード感が重要ですので、 融資や助成金といった資金調達をお勧めします。

匠税理士事務所の会社設立や創業融資など起業支援サービス

匠税理士事務所では目黒や世田谷、品川を中心に会社設立の代行や会社設立後の経営支援を行っています。

会社設立は、初回にお客様と打ち合わせをさせて頂きまして、社長様のビジョンを伺った上で、

株主構成や役員構成はどのようにしたらよいか、

資本金や決算月はどうしたらよいか など税理士と社長様が一緒になって会社を作っていきます。

会社設立後の経理の代行や経営支援も承っておりますので、

安心して本業に集中して頂けるように努めております。匠税理士事務所の会社設立サービスの詳細につきましては、こちらからご確認をお願いします。

【 → 世田谷区や目黒区、品川区の会社設立 】は匠税理士事務所

日本政策金融公庫や各種金融機関と連携した創業融資

会社設立後に必ず検討しておきたいのが、

日本政策金融公庫の創業融資や各地自治体と連携した制度融資です。

決算が完了するまでは、これまでの社長個人の実績(自己資金や経歴)とこれからのビジョン(創業計画)に基づいて融資が行われますので、比較的資金調達がしやすいという特徴があります。創業時の資金調達先である日本政策金融公庫の創業融資では、

世田谷区や目黒区、品川区のエリアを管轄されている品川区の日本政策金融公庫の五反田支店様と連携し、

創業融資の獲得をサポート致しております。

また、世田谷区や目黒区、品川区などで起業される場合に各地自治体の制度融資につきましても、

城南信用金庫様や西武信用金庫様、その他金融機関様と連携して対応致しております。

ご要望の場合には、法人口座開設もサポート致しております。

匠税理士事務所の創業融資支援サービスにつきましては、こちらからご確認をお願いします。

【 → 目黒区や品川区、世田谷区の創業融資や起業の資金調達は匠税理士事務所 】

助成金に特化した社会保険労務士のコンサルティングサービス

助成金は要件を満たせば、どの会社にも受給のチャンスがあります。

そこで弊所では助成金に特化した社会保険労務士が、お客様の状況をヒアリングし、

条件に該当するか否かの判断を行い、受給確率が高い助成金については手続きを代行致しております。

成功報酬の形式となっておりますので、お客様にはリスクが残らないというのが特徴です。

助成金支援に関するサービスにつきましては、こちらからご確認をお願いします。

上記以外のサービスラインや所属税理士などにつきましては、

こちらよりTOPへ移動の上、ご確認をお願いします。

2017年11月 匠よりお知らせ

支払調書など法定調書の作成代行 (17/11/15)

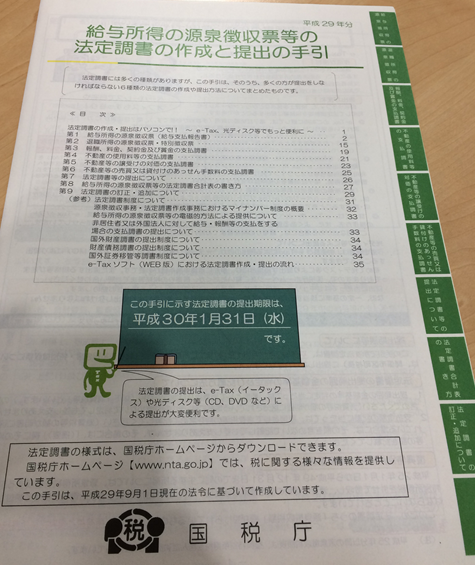

毎年1月末は法定調書の提出期限になりますので、

年末に近づくと税務署から支払調書など法定調書が送られてきます。

そこで今回は支払調書など法定調書についてまとめてみました。(こんな感じです↓)

支払調書・法定調書とは何か

法定調書とは、所得税法、相続税法、租税特別措置法及び内国税の適正な課税の確保を図るための国外送金等に係る

調書の提出等に関する法律の規定により税務署に提出が義務づけられている書類をいいます。

主な法定調書を作成して提出する義務がある者は、大きく分けて6つの次のとおりです。

1 「給与所得の源泉徴収票・給与支払報告書」は、

俸給、給料、賃金、歳費、賞与などの給与等の支払をする者です。

こちらの調書を作成するためには、年末調整が重要となります。詳細につきましては、こちらからご確認下さい。

【 → 年末調整とは?年調のやり方や源泉徴収票の作成方法と作成代行 】

2 「退職所得の源泉徴収票・特別徴収票」は、

役員等に対して退職手当、一時恩給その他これらの性質を有する給与等の支払をする者です。

ただし、死亡退職により退職手当等を支払った場合は、相続税法の規定による「退職手当金等受給者別支払調書」を

提出することになりますので、退職所得の源泉徴収票と特別徴収票は提出する必要はありません。

3 「報酬、料金、契約金及び賞金の支払調書」は、

外交員報酬、税理士報酬など所得税法第204条第1項各号並びに所得税法第174条第10号及び租税特別措置法第41条の20に規定されている報酬、料金、契約金及び賞金の支払をする者です。

4 「不動産の使用料等の支払調書」は、不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の借受けの対価や不動産の上に存する権利の設定の対価の支払をする法人と不動産業者である個人。

5 「不動産等の譲受けの対価の支払調書」は、

不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の譲受けの対価の支払をする法人と不動産業者である個人です。

6 「不動産等の売買又は貸付けのあっせん手数料の支払調書」は、

不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の売買又は貸付けのあっせん手数料の支払をする法人と不動産業者である個人です。

上記6つがありますが、一般的に会社を経営をされている方で、提出が必要なのは、

【 上記1の給与所得の源泉徴収票・給与支払報告書 】と【 上記3の報酬、料金、契約金及び賞金の支払調書 】です。

なぜなら、どの会社も給与は支払いますし、税理士など個人の事業主に報酬を支払う場合が多いからです。

逆に退職金や不動産の譲渡などはあまり通常の取引では出てこない場合の方が多いです。

支払調書など法定調書を提出しないとどうなるか

上記の法定調書の提出期限は、例外的な場合を除き、その年の翌年1月31日となっており、

また、その提出先は、「給与支払報告書」及び「特別徴収票」を除き、支払事務を取り扱う事務所、

事業所等の所在地を所轄する税務署となります。

一般的な会社では1と3を主に見受けます。これも税務署に提出すべき大事な書類で、

年末調整と同様にしっかりと提出しないと罰則規定がありますので注意しましょう。

匠税理士事務所の支払調書や法定調書作成代行サービス

匠税理士事務所では、年末調整から各種支払調書及び法定調書の作成代行を承っております。

お客様には社員さんごとの毎月の給与のデータを頂ければ、各書類の作成代行を承っております。

ご要望の会社様には、タイムカードから給与計算の代行も行っておりますので、お気軽にご相談下さい。

税務書類の作成や税務コンサルティング・給与計算の代行を担当する税理士や社労士など専門家につきましては、

こちらよりご確認をお願いします。

【 → 匠税理士事務所の事務所概要 】

年末調整や法定調書以外のサービスラインや各種料金につきましては、

こちらよりご確認をお願い申し上げます。

【 → 目黒 税理士の匠税理士事務所HPへ 】

2017年11月 匠よりお知らせ

各種許認可申請はなぜ必要か。認可の必要性と役割とは (17/11/07)

匠税理士事務所へご来訪ありがとうございます。

弊所は、品川区や目黒区、世田谷区を中心に

起業支援や経営支援を行う会計事務所です。

これから起業をお考えの方にとって、

生命線ともいえるのが、【 許認可申請 】。

なぜなら、この許認可申請がなければ

事業自体が始められなかったり、

創業融資で急ブレーキになりかねないからです。

そこで今回は、各種許認可申請はなぜ必要か。

認可の必要性と役割をまとめてみました。

【 許認可の必要性と役割 】許認可は私たちが身近に利用している飲食店、

理容・美容関係、運送業、福祉施設などを

営業するためには全て必要となります。

起業する際は、ビジネスに許認可が必要かを確認し

必要であれば手続きを行う必要があります。

許認可はなぜ必要?その必要性とは

許認可はレベルに達した者にしか与えないことで、

国民の安全や健康を守ることを目的としています。

そのため、許認可を受けると社会的信用が増し、

安心して営業をすることが可能となります。

許認可を取らずに営業を開始した場合、

取引先の信用が得られないばかりか、

取引自体が出来ないリスクを抱えることになり、

注意が必要です。

【 許認可の役割 】許認可は、私達安心し暮らし、様々なサービスを

受けられるよう規制の役割があります。

もし許認可を得ずに強行に営業を開始した場合、

罰則を受ける可能性があります。

本来受けるべき許認可を受けてないと、

その許認可の権限を持つ行政庁で指導が入ります。

そして結局は手続きを行わなければならなくなり、

併せて罰則も受けなくてはなりません。

規制としての許認可、どんな種類があるのか

許認可には規制としての役割がありますが、

そのレベルも3種類あります。

①届出:弱い規制一定の条件さえ満たせばほぼ確実に受理される

簡単な手続きのグループです。

事業を行政庁に知らせるもので、

行政庁は原則として記載事項を確認し、

受理するにとどまります。

例えば、美容室やクリーニング店・まつ毛サロン等

営業許可以外に「届出」をする必要があります。

届出・提出・報告・申告などがこれに該当します。

②認定:中間の規制行政機関による一定の基準をクリアしているか

否かの審査を受けたあと、

クリアした場合に証明書を交付するというものです。

例:賃貸住宅管理業や旅行業は登録が必要

認定・審査・登録などがこれに該当します。

③許可:強い規制一般には禁止なことを特定の場合に解除する場合や

特定の権利を設定する行為です。

この許認可手続きは、手続きの専門家である

行政書士に依頼されることがほとんどです。

例えば一定規模以上の建設業や運送業は、

「許可」が必要です。

許可・認可・免許・指定などがこれに該当します。

上記は ③許可 > ②認定 > ①届出 の順で規制が厳しくなり、許認可を受けることが難しくなります。

許認可・届出等の手続きの依頼先

安心して事業を運営するためには、

これから開始する事業についてどこで何をすれば

全ての許認可を得られるかの確認が重要です。

数多くの許認可が存在するということは、

それだけ多くの規制が存在するということで、

許認可を理解するためには根拠としている

法律や法令を知ることが大切です。

以下に各許認可に対する簡単なイメージをまとめます。

①届出が必要な場合規制が比較的弱い届出等であれば、

リスクもそれほど高くありません。

管轄の行政庁窓口に直接聞きに行ったり、

自身で手続きすることも可能でしょう。

②許可が必要な場合許可は強い規制のため、

申請書類が煩雑で時間がかかることが多いです。

そのため、時間的なコストを削減したり、

専門家だけが知りえる情報を活用するためにも、

専門家に依頼すると良いでしょう。

③許認可が必要か不明な場合事業を開始で許認可の要否が不明な場合は、

その分野に特化の専門家に依頼すべきでしょう。

建設業許可の関連記事①【↓】

建設業許可の関連記事②【↓】

許認可が必要な代表的な業種はどんな種類

各種許認可例と関連行政庁・関連法律は以下の通り

凡例)業種:許認可の種類、関係省庁、関連法律

①飲食店:飲食店営業許可、厚生労働省関係(保健所)、食品衛生法

②理髪店・美容店:開設届出、都道府県知事(保健所設置市については市長、東京都は特別区長)、理容師法・美容師法

③建設業・大工:建設業許可、国土交通省(土木事務所)、建設業法

④リサイクルショップ:古物商の許可、公安委員会(警察署の生活安全課)、古物営業法

⑤化粧品販売:化粧品・医療品製造販売業許可、厚生労働省関係、医薬品医療機器等法

⑥自動車解体業:自動車解体業許可、経済産業省(都道府県知事)、自動車リサイクル法

⑦ゴミの収集運搬:一般廃棄物収集運搬業許可、環境省、廃棄物の処理及び清掃に関する法律

⑧キャバクラ・ダンスホール:風俗営業の許可、都道府県公安委員会、風俗営業等の規制及び業務の適正化に関する法律

⑨探偵:探偵業届出、公安委員会(警察署の生活安全課)、探偵業の業務適正化に関する法律

匠税理士事務所の許認可申請代行サービス

弊所は許認可申請の専門である行政書士と連携し、

建設業・廃棄物の許認可申請代行を承ってます。

【お客様が本業に集中できる環境】を目指し、各分野の専門家が、

許認可申請書類作成の代行を行います。対応エリアは世田谷や目黒・品川など東京都です。

お気軽にご相談下さい。

匠税理士事務所の税理士やサービスは、

こちらでご確認をお願いします。

【→ 品川区の税理士は匠税理士事務所】

税理士や提携専門家詳細は、

こちらからご確認をお願いします。

建設業許可申請はこちらにて確認下さい。

建設業の許可申請の代行と同時に

株式会社・合同会社など会社を作る

会社設立サービスはこちらから

【 → 品川区の税理士による会社設立】

運転資金や設備資金の確保など

創業融資サービスはこちらから

【 → 税理士による創業融資 】

執筆者・文責 税理士 水野智史

#許認可申請はなぜ必要か

#建設業許可