個人事業主から株式会社にする法人化デメリット・メリット

品川区の税理士は匠税理士事務所 > 法人化>デメリット

匠税理士事務所の法人化担当の税理士水野です。

2025年4月内容で消費税インボイスもふまえ、

個人事業主から株式会社にする法人化・法人成りでメリットばかりが目に行きがちですが、

ここでは、法人化のメリットでなく、【デメリット】を中心にまとめてみました。

こちらでデメリット・短所などをよく理解した上で、このページ下部にあるメリットを理解して頂くと【 お客様に一生に一度の法人化 】が悔いのない、素晴らしいものになると考えております。

個人事業主から会社にする法人化デメリット

弊所では、東京都を中心に、毎月かなりのお客様の個人事業を会社にする法人化をお手伝いします。

その際に個人事業主から株式会社にする法人化で大変な事、【デメリット・短所】は何でしょうか?

とお客様からご質問を頂きますので、

ここでは法人化の事例をふまえ解説します。

最大のデメリット、資金使用の自由がなくなる

個人事業であればプライベートな支出につき経費にできなくても事業主勘定でお金が引き出せます。

つまり通帳のお金 = 自分のお金なのです。しかし会社となると、

通帳のお金 = 会社のお金になりますので、

いかに社長といえども、役員給与として決定をした毎月一定金額と諸経費の精算以外には、原則としてお金を引き出すことはできず、こうした役員給与として決定した毎月一定金額と諸経費の精算以外は、経費で認められないどころか社長への【貸付金】として計上されてしまいます。

この場合、注意しないといけないのは、認定利息という利息のデメリットが発生することです。

返済しないと、役員賞与として社長個人に所得税や住民税が課されるデメリットが生じます。

この場合の金利は原則、令和4年から令和5年中に貸付けを行ったものは、0.9パーセントを認定利息として計上します。

(借入年度で基準金利が異なるので注意です。)

ただし、会社などが貸付けの資金を銀行などから、借り入れている場合、その借入利率を基準として計算します。

つまり会社という第三者から自分(社長)にお金を貸して金利が発生するイメージです。また、社長に対する貸付金があると、金融機関から資金調達が難しくなるデメリットが出ます。

銀行借入れをプライベートに使われてしまうという判断をされかねないためです。

もちろん、個人事業主でも、融資や借入で調達したお金を個人の私生活で使うと、事業主貸という勘定に残りますので同じように融資を受けることは難しくなりますが・・・・

このようにプライベート部分と仕事部分の線引きをしっかりと行わなければなりません。

会社経費はすべて売上を目的とした投資ですから、個人使用分の費用は、一切計上できません。

会社にすると【キッチリ】するのが義務になり、個人事業主のような自由さが無くなるというのが、法人化・法人成り【 最大のデメリット 】です。

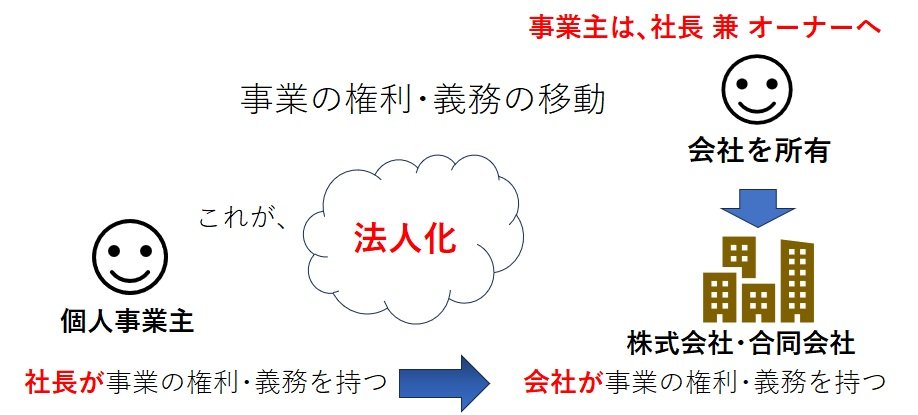

個人事業主から法人化でオーナー経営者が異なる

会社の中で一番決定権を持つのは【 オーナーである株主 】です。

株主の集まりを株主総会とよび、会社の重要事項の決定には、決議が必要です。

そして過程は、議事録に残さなければなりません。

会社の住所・目的・役員等重要な変更があった場合、登記には、この議事録が必要です。

個人事業主の場合は、株式という持ち分概念がなく、個人事業主=オーナーになりますが、

株式会社の場合は、

社長 = 株主の会社もあれば、社長 ≠ 株主という会社もあります。

つまり所有と経営が分離しているのが会社であり、

こうしたことから会社は、以下の機関があるのです。

会社の機関の種類と役割

株主総会

会社の大本を決定する最高意思決定機関。

資本の増減・決算承認・取締役や監査役の選任など。

取締役会

株主総会で決まった大枠の範囲内の実務業務を決定する機関。代表取締役の選任や営業方針、人事案件などの業務の詳細を決定する。

監査役

監査を行う機関。取締役の業務監査も行う。

中小企業のメリットは、経営上のスピード感であり、社長が決めれば、何でも決まり、ドンドン進む!

所有と経営が分離するとこれが無くなるため、中小企業は、社長=100%オーナーがおススメです。

個人事業主は持ち分という概念がありませんから、自分の運命は最後まで自分で決める形態ですが、

会社にして一時の気分で株式を売却してしまうと、社長である自分の運命を株主であるオーナー達が、決めるというデメリットが生じる場合もあります。

そのため、法人化しても株式は分散させないよう

中小企業は、社長=100%オーナーがおススメです。

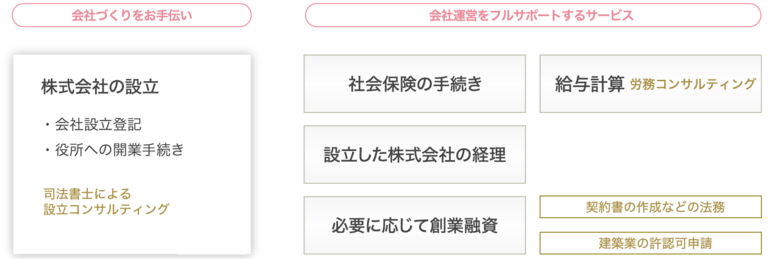

株式会社にする法人化の手続きデメリット

会社設立して法人化をするには以下の関係各所へ

様々な書類を提出し手続きしなければなりません。

【 1:登記関係手続 】

公証役場 →定款の認証

登記所(法務局)→設立登記申請書・代表印登録

【 2:税務関係手続 】

税務署(個人として)

個人事業の開廃業届出・青色申告取りやめ届出等

税務署(会社として)

法人設立届出書、青色申告の承認申請書等

都道府県や市区町村の税務課(会社)

法人設立届出書等

【 3:社会保険関係手続 】

都道府県や市区町村の税務課(個人)

健康保険等喪失証明書

年金事務所

健康保険、厚生年金保険新規適用届

労働基準監督署

労働保険保険関係成立届

ハローワーク

雇用保険適用事業所設置届

【 4:許可関係手続 】

その他公的な機関

保健所、警察署、都道府県出先機関などへの

営業許可関係の手続や建築業の許可申請手続き等

【 その他の名義変更手続きなど 】

賃貸店舗の契約変更、金融機関の預金口座開設

代表印の作成・登録・借入金やリース債務の継承、

得意先仕入先などへ会社にしたことの連絡

こうしてみると、かなりの手続きが必要ですね。

手続きの大変さというデメリットです。

この手続きの大変さといったデメリットに対して、匠税理士事務所は、世田谷区や品川区、目黒区など

東京都を中心に会社設立・法人化支援を行ってます。

手続きの1から4全てを代行させて頂きますので、

法人化でお客様のお手間は、本人以外できない手続きのみとなります。

◇サービス

会社をたたむ際の面倒なデメリット

個人事業主は、失敗して商売をやめるときは、最後の年の収入の確定申告をすれば済みます。

しかし、会社を万が一失敗させてしまったら、その結末はとても大変です。

法律に従って会社の解散を通知公告し、解散日から2か月以内に税務署へ解散申告します。

残っている財産を清算し残余財産を確定させると、再び税務署へ清算確定申告を法務局へ清算結了登記をしなければなりません。

会社清算時に帳簿上資本以上に財産が残っているとこれが課税されてしまうのもデメリットです。

破産や民事再生となるとさらに面倒です。

現実的に解散のみ行うとか、何もせず休眠会社とし名前だけ残しておくケースが見受けられます。

また転職したにもかかわらず、会社で借りた借金を

返済だけに存在し申告しない会社もありますが、

法人格が残っている間は均等割といって赤字でも、課税され納税義務は発生する場合もあり

税務申告が必要というように開業廃業手続きが面倒というデメリットがあります。

事業を大きくしたい方は、法人化がお勧めで、

縮小される方は個人の方がよいかもしれません。

今回は法人化・法人成りデメリットで特徴的な事を記載しましたが、他にもデメリットはあります。

詳細はこちらのページ下部の記事をご確認下さい。

匠税理士事務所の法人化・法人成り支援

現在の個人事業主の規模が大きくなってきたので、会社設立を行いたいという方に向けて、会社設立のメリット・デメリットを説明し、実際に確定申告書を拝見して、会社設立した方が有利なのかどうかをコンサルティング致します。

その後に会社設立を行う場合、手続きの代行から、ご要望があれば融資による資金調達も承ってます。

事務所特徴やサービス特徴はTOPページへ

法人化支援やメリット・デメリット相談会

個人事業主から株式会社・合同会社など会社にする法人化・法人成りはこちらからご確認下さい。

◇サービス

◇法人化デメリット・メリット相談会

◆メリットデメリット以外の法人成り情報館

人気記事など全ての記事を収録 【↓】

◆法人成り担当税理士や提携専門家はこちら

法人化・法人成り後サービスこちら

◆法人成りに伴い株式会社・合同会社などを作る会社設立はこちらからご確認下さい。

◆法人成りに伴い資金調達を同時にお考えならこちらの創業融資もご確認下さい。

執筆者・文責:税理士 水野智史

#法人化メリット

#法人化デメリット

#法人化短所

この個人事業主から株式会社にする法人化デメリット・メリットの記事は、令和7年(2025年)4月時点の内容です。

個人事業主から株式会社にする法人化デメリット・メリットを最後までお読み頂きありがとうございました。