2017年02月 匠よりお知らせ

創業融資、起業時に借入をするか、しないか迷ったら (17/02/28)

・これから会社設立をして起業しようと考えているが、

自己資金は貯めたので、創業融資なしでも何とかなりそうだ。

・会社を何年か経営していて、今まで無借金経営なので、

当面借入をしなくてもよいが、大型案件が増えてきたので外注さんや仕入でお金が必要になるかも・・

このようにお金がどうしても必要でない方でも、

少し創業融資・借入を受けた方がよいか気になるという方もいらっしゃると思います。

そこで今回は、創業融資や借入を受けるかどうかを迷った場合についてまとめてみました。

借入を躊躇するよくある理由と融資を受けるメリット

①借り方が分からない創業融資・借入で必要な書類は、意外に少なく特に創業融資は、過去の売上実績を問われないので、

独立・開業時は一番借りやすく、融資を受けるチャンスでもあります。

融資の準備のため時間をあまりとれないという方は、

税理士など専門家に相談してみるのも良いかもしれません。

②利息がもったいない今は資金があるので借り入れは不要という場合もありますが、

利息=将来借りるための投資と考えて支払うことも有用です。

初回融資の場合申請した全額が借り入れできないことがありますが、

一度返済実績を作っておくと借りられる金額が増えていくので、

将来的に少し大きめの借り入れ需要が起こったときに役に立ちます。

現在の金利は1%から2%ほどですので、借入に1,000万円融資を受けたとしても、

年間で10万円から20万円の利息となります。この利息以上に利益を出せるかどうかを考えてみると、

良い判断ができるかもしれません。

③返せるかどうか不安「借りたから返さなくてはならない不安」と「手元資金が少ないため有効策を打てない不安」、

同じ不安なら事業を進めるための不安をとる方がよいでしょう。

ただ、1,000万円を借りるということは、

返済期間の間に1,000万円以上の利益を出さなければならないことを意味しますから、

短期間の無理な返済期間や将来利益を出せるあてがないの借入をすることは、

会社にとってマイナスになる場合が多いです。

匠税理士事務所の創業融資や事業借入支援サービス

匠税理士事務所では、世田谷区や目黒区、品川区を中心に創業融資や事業借入の支援を行っております。

品川区にございます日本政策金融公庫の五反田支店や各種金融機関・信用金庫などと連携しておりますので、

お客様の幅広いニーズにお応えすることが可能です。

創業融資や借入支援のサービスの詳細につきましては、

こちらよりご確認をお願いします。

→ 目黒区や品川区、世田谷区の創業融資や起業の資金調達は匠税理士事務所

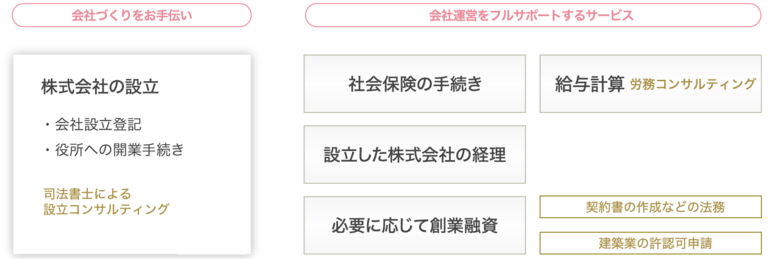

株式会社や合同会社などの会社設立支援サービス

また、株式会社や合同会社などの会社設立も同時に検討されている方に向けて、

会社設立のコンサルティングから会社設立の登記の代行など起業支援サービスもご用意しております。

サービスの詳細につきましては、こちらよりご確認をお願いします。

→ 会社設立を世田谷区や目黒区、品川区で行うなら匠税理士事務所

会社設立や創業融資など起業支援以外の税理士によるサービスにつきましては、

こちらよりTOPページへ移動の上でご確認をお願いします。

匠税理士事務所では、会計事務所とこれまでお付き合いのない方が、

お気軽にご相談ができるように心掛けておりますので、お気軽にお問い合わせください。

→ 世田谷区や目黒区、品川区の税理士は匠税理士事務所

2017年02月 匠よりお知らせ

法人化・法人成りした場合の個人事業廃業など税務届出手続 (17/02/21)

品川区の税理士は匠税理士事務所>法人化支援>第14回 法人化・法人成りした場合の個人事業の届出手続

匠税理士事務所では、世田谷区や目黒区、品川区で個人事業主の方が会社になる法人化をお手伝いしています。

法人化は、株式会社や合同会社などを作るので、会社設立届出や提出に意識が集中しがちですが、

忘れていけないのは、会社設立と同時に個人事業を廃業することになるということです。

関連記事

例えば、令和〇年3月1日にて会社設立をしてから、

個人事業を廃業する場合は、

令和〇年1月1日から令和〇年2月28日の所得は

個人のものなのでこちらの確定申告と同時に

3月1日~所得は法人で、個人は廃業になります。

そのため、個人事業の廃業届が必要なのです。

またこれと同時に個人の廃業が決まるのですから、それ以降の個人事業所得もなくなるということで、前年分の所得を軸に計算した予定納税の減額という手続きも出てくることになります。

それでは、この予定納税につきまとめました。

予定納税とはなにか、どんな制度か

その年の5月15日現在において確定している前年の所得金額・税額などを基に計算した金額

(予定納税基準額)が > 15万円以上である場合、

その年の所得税及び復興特別所得税の一部をあらかじめ納付するという制度があります。

この制度を予定納税といいます。予定納税基準額の計算方法と申告

予定納税基準額は次の(1)又は(2)になります。

(1)次のいずれにも該当する人は、前年の申告納税額がそのまま予定納税基準額となります。

イ 前年分の所得金額のうちに、山林所得、退職所得等の分離課税の所得(分離課税の上場株式等の配当所得等を除きます。)及び譲渡所得、一時所得、雑所得、平均課税を受けた臨時所得の金額(以下「除外所得の金額」といいます。) がないこと。

ロ 前年分の所得税について災害減免法の規定の適用を受けていないこと。

→(1)に当てはまる方が、ほとんどです。

(2) 上記(1)に該当しない人は、前年分の課税総所得金額及び分離課税の上場株式等にかかる

課税配当所得等の金額に係る所得税額(除外所得の金額がある場合には、除外所得の金額がなかったものとみなして計算した金額とします。

また、災害減免法の規定の適用を受けている場合には、その適用がなかったものとして計算した金額とします。)から源泉徴収税額(除外所得の金額に係るものを除きます。)を控除して計算した金額及び当該金額の復興特別所得税額の合計額が予定納税基準額となります。

上記(1) 又は (2)の予定納税基準額が15万円以上になる人は、予定納税が必要になります。

予定納税額は、所轄の税務署長から原則としてその年の6月15日までに、書面で通知されます。

予定納税の納付額及び納付期間

予定納税は予定納税基準額の3分の1の金額を、第1期分として7月1日から7月31日までに

第2期分として11月1日から11月30日までに納めることになっています。

予定納税の減額申請とは

その年の6月30日の状況で所得税及び復興特別所得税の見積額が予定納税基準額より少なくなる人は7月15日までに所轄の税務署長に「予定納税額の減額申請書」を提出し承認されれば予定納税額は減額されます。

なお、第2期分予定納税額の減額申請は【 11月15日まで 】です。

(この場合には、10月31日の現況において判断することになります。)。

法人化・法人成り廃業に伴う予定納税減額申請で7月・11月の税金を減額し、事業投下することでビジネスチャンスを広がることも可能です。

匠税理士事務所の法人化・法人成り支援

弊所では、法人化に伴う最終年度の確定申告や上記届出書の作成代行、株式会社や合同会社など会社設立の登記や各種届出書作成手続代行、会社設立後の社会保険の加入手続きなど起業に必要な各種手続きを承っております。

会社設立後の経理や給与計算、税金の申告や融資による経営支援も充実しておりますので、お客様は会社名の決定や取引先への連絡など最小のお手間になるような体制をご用意しています。

所属税理士やサービス詳細は、こちらからご確認をお願いします。

法人化サービス下記よりご覧ください。

匠税理士事務所の法人化・法人成り支援サービスや法人化相談会の詳細は、こちらよりご確認をお願いします。

担当税理士や提携専門家詳細は、会社概要からご確認をお願いします。

(法人化の税理士対応地域:世田谷区や目黒区、品川区など東京都23区全域)

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など起業支援や法人化に力を入れております。各サービスラインは以下でご確認下さい。

法人化・法人成りに伴う税理士の会社設立サービスはこちらから

法人化と同時に資金調達も行う創業融資サービスはこちらから

法人化後の会計経理や決算、確定申告など起業・創業支援はこちらから確認下さい。

建設業許可申請はこちらにて確認下さい。

◆法人化や法人成りについての情報を掲載した法人化情報館のバックナンバーはこちらです。

法人化についてのお役立ち情報

業種別 建設業や建築業の法人化・法人成り

第11回 法人化のタイミング、年商目安

第12回 資産移転など事業承継と法人化

第13回 個人事業主から株式会社にする法人化メリット・デメリット

第14回 法人化の個人事業廃業届出

第15回 法人化の求人面メリットや効果

全回 法人化バックナンバー

◆担当税理士の詳細や会社設立を担当する司法書士などの詳細につきましては、TOPや税理士事務所概要よりご確認をお願い申し上げます。法人化でお困りの方・会計事務所をお探しの方は、お気軽にご相談下さい。

法人化・法人成りでは上記の他にもいくつかの長所・短所がありますが、説明の都合上省略させて頂いておりますことをご了承下さい。記事はお知らせの免責事項をご確認下さい。

執筆者・文責 税理士水野智史

#法人化個人廃業 #法人化予定納税

2017年02月 匠よりお知らせ

相続税を分割で支払う延納とは?相続税の支払い (17/02/13)

匠税理士事務所TOP >サービス個人>相続税申告・相続対策の税理士事務所>相続税の延納とは

相続税や相続対策についてのお役立ち情報

第11回 事業承継とは?事業を継承する際の注意点や種類・やり方

第12回 相続税対策の生前贈与、税率と非課税は?

第13回 相続税の物納とは?相続税が払えなかったらどうする?

第1~5回はこちら 相続税バックナンバー1-5

第6回~10回はこちら 相続税バックナンバー6-10

相続税支援サービスはこちら 世田谷区や目黒区,品川区での相続税申告・相続対策サービス

匠税理士事務所のホームページにご訪問頂きましてありがとうございます。

弊所は、30代の税理士や提携専門家が、

世田谷区や目黒区、品川区を中心に相続税などの税務コンサルティングを行う会計事務所です。

今回は相続税のうち、その納付・支払方法の中でも、

延納についてまとめてみました。

相続税における延納とは何か

相続税の納付方法は、

相続税の納付期限は申告書の提出期限と同じ、

相続の開始があったことを知った日の翌日から10か月以内です。相続税の納税は金銭での一括納付が原則です。

しかし、相続税額が10万円を超え、

金銭で納付することが困難である場合には、納付方法の特例として、

相続税を分割で支払う「延納」という方法が認められています。

延納期間中は利子税の納付が必要となります。

相続税で延納が認められる要件

次に掲げる全ての要件を満たす場合に、延納申請をすることができます。

(1) 相続税額が10万円を超えること。

(2) 金銭で一括納付することが困難であること。

(3) 延納税額及び利子税の額に相当する担保を提供すること。

ただし、延納税額が100万円以下で、かつ、延納期間が3年以下である場合には担保を提供する必要はありません。

(4) 延納申請に係る相続税の納期限又は納付すべき日(延納申請期限)までに、

延納申請書に担保提供関係書類を添付して税務署長に提出すること。

延納の担保として提供できる財産の種類は、次に掲げるものに限られます。

なお、相続又は遺贈により取得した財産に限らず、

相続人の固有の財産や共同相続人又は第三者が所有している財産であっても担保として提供することができます。

①国債及び地方債

②社債その他の有価証券で税務署長が確実と認めるもの

③土地

④建物、立木、登記される船舶などで、保険に附したもの

⑤鉄道財団、工場財団など

⑥税務署長が確実と認める保証人の保証

延納に伴う担保提供関係書類の提出期限

納期限又は納付すべき日(延納申請期限)までに延納申請書に

担保提供関係書類を添付して提出する必要があります。

ただし、延納申請期限までに担保提供関係書類を提供することができない場合は、

担保提供関係書類提出期限延長届出書を提出することにより、1回につき3か月を限度として、

最長6か月まで担保提供関係書類の提出期限を延長することができます。

延納の許可までの審査期間

延納申請書が提出された場合、税務署長は、その延納申請に係る要件の調査結果に基づいて、

延納申請期限から3か月以内に許可又は却下を行います。

なお、延納担保などの状況によっては、

許可又は却下までの期間を最長で6か月まで延長する場合があります。

【 関連記事:相続税を物で納める場合にはこちら 】

匠税理士事務所の相続税コンサルティング・申告サービス

匠税理士事務所では、相続が発生した後の税務申告の代行から、相続が発生する前の相続税対策などの税務コンサルティングを承っております。

財産の内容や財産金額大きいなど複雑な案件につきましても、相続税に特化した税理士・公認会計士と連携しておりますので、しっかりとご対応させていただきます。

相続税コンサルティング・相続税申告サービスの詳細につきましては、こちらよりご確認をお願いします。

匠税理士事務所の相続税支援サービス

→ 世田谷区や目黒区、品川区の相続税コンサルティング・税務申告サービス

【税理士対応地域:世田谷区や目黒区、品川区など東京都23区全域】

税理士の専門分野や提携専門家の詳細につきましては、こちらよりTOPページへ移動の上、会社概要のご確認をお願いします。

2017年02月 匠よりお知らせ

創業融資とは何か、売上目標はどう立てる (17/02/07)

匠税理士事務所では、

世田谷区や目黒区、品川区を中心に起業支援を行っております。

起業支援や起業セミナー講師を通じて、起業家の方から頂くご相談の多くが、

起業時における資金の問題です。

この資金の解決策の一つとして挙がるのが、創業融資です。

そこで今回は、この創業融資について記載しました。

創業融資とは何か、どのようなものがある?

【 創業融資とは、簡単にいうと起業時における借入です。】

この借入というとメガバンクや信金などの金融機関からの借入が浮かびますが、

起業時においてこうした金融機関が直接融資をしてくれることは、

不動産などの担保があるなど余程のことがない限り、なかなかあり得ません。

それでは創業融資=起業時における借入 は、

どこから行えばよいのかということになりますが、

1・・日本政策金融公庫(国が運営する中小企業を支援する金融機関)

2・・自治体と信用保証協会、金融機関が協力して資金を貸し出す制度融資

この2つが主なものとなります。

いずれも起業時における資金サポートを目的としておりますので、

起業については理解があり、融資にも積極的です。

このような理由から創業融資は、日本政策金融公庫 又は 制度融資が主流になります。

両者の違いにつきましても、まとめてみましたので、こちらからご確認をお願いします。

【 関連記事: 創業期の資金調達 日本政策金融公庫と制度融資の違い 】

創業融資で売上目標を立てるにあたっての注意点

創業融資の申請準備をする前に、

まず決めておきたいのが売上目標金額です。

なぜなら、目標金額が具体的になると資金繰り計画の見通しが立ちやすく、

しっかりとした売上目標の設定は融資に大変有利になるためです。

創業融資で売上目標を設定するために必要なポイントは以下の3つです。

①具体的であること

目標の根拠として「数字」と「固有名詞」が入っていること。

例えば、「○カ月以内に新規顧客○件(○万円)を開拓するため○○さん、に1週間に一度メールや電話でコンタクトをとる」など。あるいは受注が確定していることを示す資料などがあると尚可。

②測定可能であること

進捗状況を確認するために数字での測定が可能であること。例えば1カ月の目標を立てているのであれば最初の期間での達成額と目標の額を比較し、もし達成していなければ戦略を見直すなど具体的な行動に移すことができます。

③達成可能であること

あまりにも簡単な目標ではなく、また逆に高すぎる目標ではなく「少し背伸びをすれば達成可能」くらいの目標であること。またその設定が適切であるかどうか定期的にチェックするようにすることも必要です。

つまり融資の審査担当者が、

【 上席の方に報告しやすいようにしっかりとした根拠資料に基づいた売上 】であることが求められます。

また売上が決まってしまえば、経費は自分で削減することができますので、比較的簡単に決まります。

このような理由から創業融資における事業計画書では、売上金額とその根拠が重点的に確認されることになるのです。

【 関連記事 】

匠税理士事務所の創業融資・資金調達支援サービス

匠税理士事務所では、世田谷区や目黒区、品川区を中心に創業融資をサポートしております。

事業計画書の作成サポートから当日の融資面談立ち合いまで独自のサービスやノウハウを駆使することで、起業時の資金調達を支援しております。

匠税理士事務所の創業融資・資金調達支援サービスの詳細につきましては、

こちらよりご確認をいただければ幸いです。

創業融資以外に助成金についても資金調達の一環として、

ご検討中の方につきまして助成金の申請代行サービスも行っておりますので、

こちらよりご確認をお願いします

起業以外の経営支援サービスや税理士・提携銀行など匠税理士事務所の詳細につきましては、

こちらよりTOPへ移動の上で、ご確認お願い致します。