2013年09月 匠よりお知らせ

経営者の仕事とは何か、社長に求められる役割・役目とは (13/09/28)

匠税理士事務所へご訪問ありがとうございます。

経営支援担当の税理士の水野です。

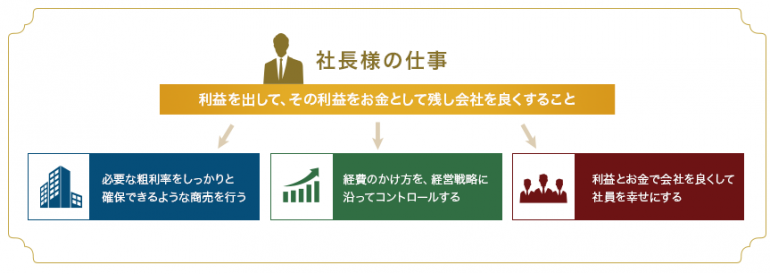

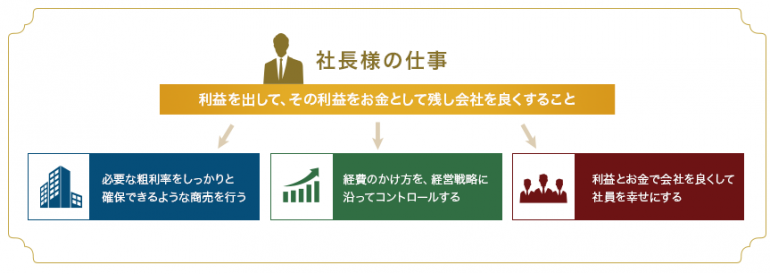

【 突然ですが、経営者の仕事とは何でしょう? 】

日々様々な業務や判断に追われる中、

このようにお考えになったことはないでしょうか。

経営者・社長の仕事について考える時はいつ

・事業承継で代替わりされた時

・売上規模などの会社の成長スピードと、

組織の成長スピードがアンバランスになった時

・経営者の考えている利益と実際の利益が離れた時

上記にあてはまる場合には、

経営者・社長の仕事について一度立ち止って、

じっくりと考える絶好のチャンスです。

経営者・社長の仕事とは何か?どんな役割

この問いに対し色々なお考えがあると思います。

・やれば良いもの

・やらなければならないものとを分類し、

やらなければならないものについて

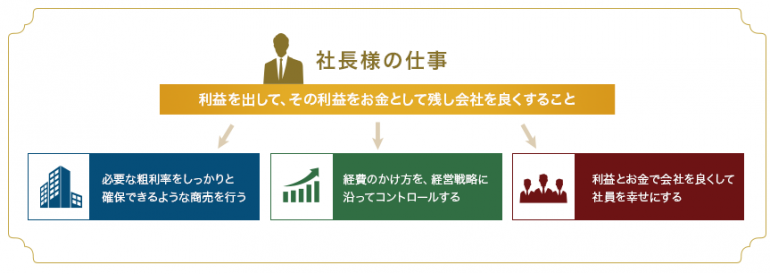

経営者・社長の仕事は大きく5つだと考えます。

1 必ず黒字経営を行うこと

赤字経営を続けていると将来的には潰れます。

会社を経営していく以上は、

従業員の方々の生活を守り、取引先や社会に対し、責任を果たす義務があります。

これは黒字経営を行う以外で達成は不可欠です。

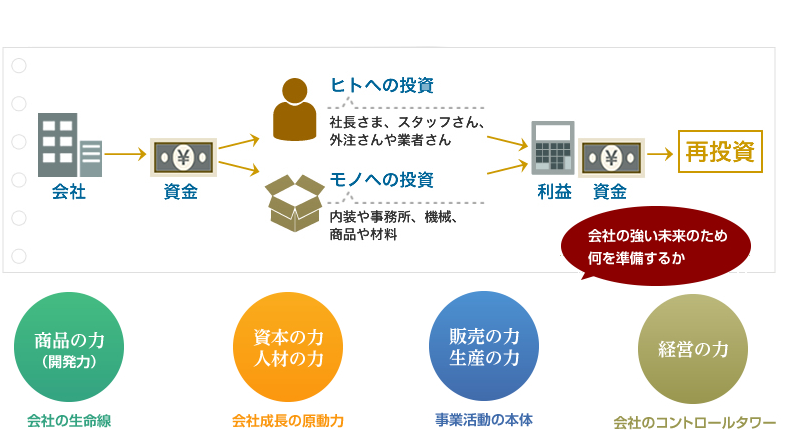

2 未来の収益事業を生み出すこと

経済環境は絶えず変化します。

こうした中で、今の収益事業が将来にわたっても、収益事業である保証はありません。

そこで現在の収益事業の維持は、

原則他のスタッフを中心にして行い、

社長は将来の収益事業(新商品や新市場)の開拓に絶えず挑戦することが必要であり、

この姿勢が会社の継続的な発展を可能にします。

3 会社を一つにまとめること

会社が大きくなってくると、

会社にかかわる人も増えてきます。

これらの方に経営者の考えをしっかりと伝えて、

それぞれが能力を出して、責務を果たせる仕組みを作る事が会社の成長に不可欠です。

4 適切な評価基準を持つこと

社員の頑張りをしっかりと評価し、

頑張りに報いれる評価基準を構築することは、

優秀なスタッフを確保し、成果を出すのに必要です。

そのためには、適切な給与制度を作ることや、

会社への利益貢献度合いを的確に把握するための部門別管理制度などの手法が有効となります。

5 長期的な視点で断固とした決断・実行

会社を経営していく上で、

いい時もあれば悪いときもあります。

その際に、時勢を見極めて長期的な視点をもち、

先陣をきって決断、実行してリーダーシップを発揮することが会社を発展させるためには重要です。

きちんとした理念や考えがあっても、会社が赤字では、従業員の生活を満足に保障できません。

そのため優先順位の高いものから順番に列挙をさせていただきました。

匠税理士事務所の経営支援サービス

匠税理士事務所では、

社長様が【 社長の仕事 】に集中できるよう支援し、これらを通じ関与先の黒字率100%を目指します。

所属税理士やサービスライン全般は、

こちらからご確認をお願いします。【↓】

【→ 世田谷区の税理士は匠税理士事務所】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

担当税理士や提携専門家詳細につきましては、

こちらからご確認をお願いします。

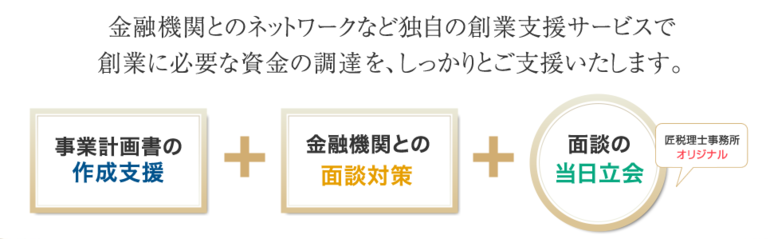

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

内製化の設備資金など創業融資はこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

株式会社を設立して起業するなど

会社設立サービス・起業支援はこちらから

【 → 世田谷区の税理士による会社設立】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから 【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

執筆者・文責 税理士 水野智史

経営者の仕事とは何か、社長に求められる役割・役目とはは2025年5月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#経営者の仕事

#社長の仕事

2013年09月 匠よりお知らせ

駒沢公園や駒沢大学駅近くの会計事務所は匠税理士事務所 (13/09/27)

匠税理士事務所は、駒沢など世田谷区を中心に

【起業支援】・【経営支援】が得意な事務所です。

世田谷の駒沢(駒沢公園・駒沢大学駅)で、

・これから会社設立をする予定があり、 起業支援に強い税理士を探している ・経営支援に強い税理士を探している ・駒沢や駒沢大学駅など世田谷近くで30代・40代 若手税理士や会計士を探しているといったご希望にお応えできるように

【 人の質・サービスの質 】にこだわって、

駒沢大学駅や駒沢など世田谷エリアのお客様に

起業・経営支援でご好評を頂いております。

【 匠税理士事務所に任せておけば安心 】そんな事務所であり続けたいと努めております。

匠税理士事務所の税理士やサービスは、

こちらよりご確認をお願い致します。

駒沢や駒沢大学駅での経営支援

社長の仕事は、【経営】です。

しかし、実際は従業員さんに任せにくい業務が

社長の仕事となり、経営がしづらくなります。

匠税理士事務所では、駒沢公園や駒沢大学駅など

世田谷エリアを中心に経営に集中できるよう

・会計のアウトソーシング

・労務や人事のアウトソーシング

これらの業務により社長の経営以外に使用する時間を短縮し、

本業に集中できる環境整備をお手伝い致します。

会計などのアウトソーシングで生まれた時間に

コンサルティングを通じて、

会社をよくする【 経営 】に取り組みます。

経営には従業員や仕入れ先、得意先や金融機関など

様々な対外的なお取引がございます。

その全ての問題や悩み、さまざまな調整を行う

経営には多くの判断を行い続ける必要があります。

その判断の局面でこれまで数多くの公的機関で

経営セミナー講師を担当してきたノウハウを駆使し、

駒沢や駒沢公園など世田谷エリアの社長様の

経営相談にお応えします。

匠税理士事務所のアウトソーシングサービスや

駒沢での経営支援などはこちらを確認下さい。

駒沢公園や駒沢大学担当の税理士・専門家はこちら【 → 匠税理士事務所の概要 】

対応エリア:駒沢公園や駒沢大学など世田谷区

駒沢の会社設立・創業融資など起業支援

匠税理士事務所は、駒沢で会社を設立する方に

会社設立の代行や設立後の会計や経営支援、

資金調達など起業支援に力を入れる事務所です。

駒沢で会社設立・会計などに関する詳細は

こちらよりご確認をお願いします。

世田谷の駒沢(駒沢公園・駒沢大学駅)で

会社設立時の起業資金調達のための

創業融資はこちらでご確認下さい。

駒沢の会計経理や確定申告・法人化代行

既に駒沢公園や駒沢大学など世田谷エリアで

会社を経営されている方に向けては、

利益戦略会議やキャッシュストック経営など

独自コンサルティングをご用意してます。

会社様向け財務経営支援や会計サービスは

こちらからご確認下さい。

【→ 法人のお客様向けサービス一覧】

駒沢公園や駒沢大学の方向け確定申告や経理代行

法人化などサービスはこちらでご確認下さい。

【→ 個人のお客様サービス一覧】

土地や家、マンションやアパートなど不動産で、

駒沢公園や駒沢大学駅で税理士の相続税対策や、

相続税申告・贈与税の確定申告はこちらから

【 → 世田谷区で税理士の相続税申告・相続対策は匠税理士事務所 】

駒沢公園や駒沢大学駅の独立開業・創業支援

駒沢公園や駒沢大学駅の株式会社・合同会社の

会社設立や独立開業後の会計経理や、

決算確定申告の代行から節税対策は勿論、

中小企業診断士による補助金申請代行や、

社会保険労務士による助成金対応などの

創業支援も充実しております。

匠税理士事務所の創業支援はこちらから

【 → 世田谷区など東京都の創業・起業支援は匠税理士 】

(税理士は駒沢公園や駒沢大学駅など世田谷全域対応)

駒沢公園や駒沢大学駅で会社設立された方

<駒沢公園で会社設立された制作会社W様>

世田谷の産業振興公社で開催されてた会社設立セミナーで、

水野先生の講義を受講し同世代の税理士や会計士が

色々と相談しやすいと思っていたので、

話をしたときのフィーリングもあったので、

駒沢にある会社の税理士をお願いしました。

いつもよい提案を頂いたり、

熱心に相談にのってもらって

会計も任せられて大変助かっています。

<世田谷の駒沢大学駅で法人化の卸売会社K様>

これまでの税理士や会計士と色々とあったので、

駒沢大学駅の近くで税理士を探していたところ、

知り合いから匠税理士事務所を紹介してもらって、

法人化をお願いすることにしました。

税金や会計だけしか税理士さんや会計事務所さんは

対応してくれないと思っていたのですが、

経営でもいいアドバイスをくれるので

任せて良かったです。

これからも宜しくお願いします。

駒沢公園や駒沢大学駅の法人化・会社設立登記

駒沢公園や駒沢大学駅など世田谷区で

個人から会社設立する法人化・法人成りはこちら

【 → 世田谷区など東京都の法人化・法人成り】

駒沢公園や駒沢大学駅で法人化・会社設立に伴う

商業法人登記はこちらでの手続きとなります。

【 →東京法務局 世田谷出張所 】管轄区域 世田谷区

〒154-8531

世田谷区若林4丁目22番13号

世田谷合同庁舎2階

上記が駒沢公園や駒沢大学駅で法人化・会社設立など

登記の際に対応する行政窓口となります。

駒沢公園・駒澤大学駅からのアクセス

駒沢公園や駒沢大学駅方面からのルート

東急バス 渋谷駅から八雲駅にご乗車いただき

自由が丘駅前にて下車をお願いいたします。

バスは、駒沢大学駅前や駒沢公園東口をご利用いただくと便利です。

駒沢方面からお車でお越しの場合には、

隣接に時間貸し駐車場がございますので

こちらをご利用ください。

税理士事務所・会計事務所の求人採用情報世田谷の駒沢公園や駒澤大学駅など近くの

税理士事務所・会計事務所の求人採用情報は

求人ページをご確認をいただければ幸いです。

世田谷区の会計事務所の採用求人はこちらから

【 → 世田谷区近くの匠税理士事務所・会計事務所の採用求人】

駒沢公園や駒沢大学駅での会社設立など起業支援・創業支援や、

法人化・法人成りなどに関する匠税理士事務所の案内を

最後までご確認頂きありがとうございました。

執筆者・文責:税理士 水野智史

#駒沢税理士

#駒沢会社設立

2013年09月 匠よりお知らせ

認定支援機関による創業融資支援(日本政策金融公庫) (13/09/21)

サービス起業>創業融資支援サービス>認定支援機関

創業融資のサービスやお役立ち情報はこちら

創業融資サービス 世田谷・目黒・品川に対応

経営革新等支援機関とは?~日本政策金融公庫のメリット~

第9回 匠税理士事務所では、経済産業省より経営革新等支援機関として認定を受けております。これにより起業や創業時の資金面の問題ついて、幅広く手厚いサポートをすることが可能となっております。

経営革新等支援機関の詳細はこちら 中小企業の財務を支援する経営革新等支援機関 へ。

経営革新等支援機関とは

多様化・複雑化する中小企業を巡る経営課題について

中小企業に対して専門性の高い支援事業を行う経営革新等支援機関を認定する制度が創設されました。

認定制度は、税務、金融及び企業財務に関する専門的知識や支援に係る実務経験が

一定レベル以上のものについて、経済産業省が認定を行うものです。

これから起業されるお客様や起業されて間もないお客様の資金需要(創業融資)は、日本政策金融公庫などの提携金融機関と連携してお客様をサポート致します!

日本政策金融公庫など創業融資の種類

創業時に創業融資を検討される方の多くは、

1 日本政策金融公庫の創業融資

2 各行政機関と連携した制度融資

の大きく分けて2つの切り口で、創業融資を検討されると思います。

※創業融資とは、金融機関からの借入を言います。

起業間もない時期を、創業期といい、創業期に借りるお金を創業融資といいます。

上記1の日本政策金融公庫での創業融資では、自己資本の2倍までしか融資を受けることができないということが、

一つの大きな条件としてネックとなっています。

(関連記事:起業・開業はいくらまで貯める、用意するべき)

しかし、起業される業種や、一部の起業では、開業時の自己資金を必要資金の2倍枠までそろえることが難しい場合もあります。

このような、しっかりとした事業計画がありながら

通常の創業融資では対応が難しい多額の資金を必要とする起業につきましては、経営革新等支援機関として、融資のサポート致します。

認定支援機関による創業融資サポート

認定支援機関による創業融資の支援のメリットは、 自己資本の制限を超えて

融資を受けることが可能となるケースがあるということです。

これは、日本政策金融公庫との連携による中小企業経営力強化資金という制度になります。

匠税理士事務所では、お客様のお金についての幅広いニーズにお応えするため

経済産業省より認定支援機関の認定を受けることで、一部の創業融資について自己資本の制限を超えた、融資を検討することが可能です。

認定支援機関の支援による融資について

この融資制度は、認定支援機関による事業計画の実行可能性の認証というものが必要となります。

そのため自己資本がゼロという場合には、融資を受けることは難しいですが、

自己資本はしっかりと用意できたものの、初期の設備投資が多額になってしまうようなビジネスなどの場合には、ご利用が可能となるサービスです。

創業融資を受ける際の利率につきましても、大幅に引き下げを行うことができるといったメリットがございます。

ただし認定支援機関としての融資制度を利用した場合には、事業計画書の進捗度会いを3年ほど日本政策金融公庫へ/>レポーティングする必要が出てきます。

ご利用いただける方

次のすべてに当てはまる方

1.経営革新又は異分野の中小企業と連携した新事業分野の開拓等により市場の創出・開拓(新規開業を行う場合を含む。)を行おうとする方

2.自ら事業計画の策定を行い、中小企業の新たな事業活動の促進に関する法律に定める認定経営革新等支援機関による指導及び助言を受けている方

※日本政策金融公庫より 2015年6月現在の条件です。

その他の、創業融資のお役立ち情報(バックナンバー)をご覧になりたい方は、こちらです。

創業融資の情報館 バックナンバー

匠税理士事務所の創業融資支援サービスについて

匠税理士事務所では、これまで多くの創業融資をサポートさせて頂き、認定支援機関の制度を活用した融資の実績も重ねてまいりました。こうした活動を通じて大変多くの起業家の方からご好評を頂いております。

認定支援機関による創業融資支援に関するサービスの詳細については、お問い合わせください。

創業融資支援サービス

創業融資についてお役立ち情報のバックナンバーは、、創業融資の情報館 バックナンバー へ。

経営革新等支援機関の詳細はこちら 、中小企業の財務を支援する経営革新等支援機関 へ。

記事についてはお知らせの免責事項をご確認下さい。

起業支援サービス一覧

会社設立の代行や起業後の経理や、給与計算・社会保険、経営サポート

匠税理士事務所の特徴

創業融資・資金調達支援サービス

記事についてはお知らせの免責事項をご確認下さい。

2013年09月 匠よりお知らせ

利益を確保し黒字経営には何が必要か?経営のポイントとは (13/09/21)

匠税理士事務所へご訪問ありがとうございます。

経営支援担当の税理士の水野です。

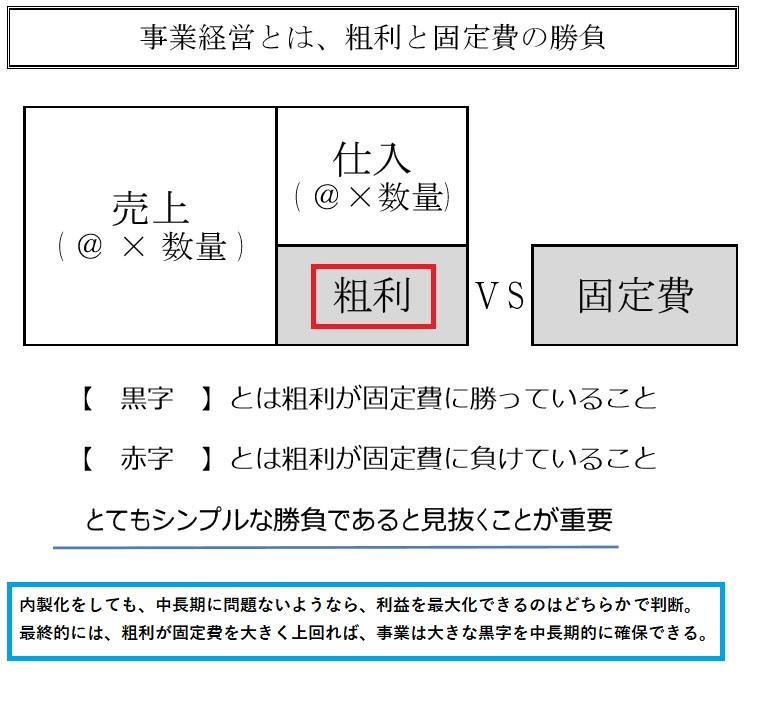

利益を出すためには、どうしたら良いか。

時代によって、人やモノ、売価や商品は常に変化し続けるため、黒字経営は永遠のテーマです。

・赤字の会社を黒字にする

・黒字経営会社でも業績改善が必要な場合、

どんなところから始めるべきでしょうか。

黒字会社の経営者様の共通項として、

自社の損益に対して、

儲かる型(経営戦略)をお持ちであり、かつ、下記を抑えている共通項があります。

会社を経営されていると、

沢山の問題に直面し問題が複雑になります。

今回は、利益を出すためのポイントを、

シンプルになるよう大きく3つにしぼります。

◇目次

① 売上を確保する販路の点検

② 粗利を確保する商品と得意先の点検

③ 役立たない固定費がうまれていないかの点検

黒字経営ポイント(経営分析・財務指標)とは

売価に対する粗利(付加価値)の割合が適正か

売価の〇〇%の粗利を確保する商品や得意先構成

売価に対する営業など経費割合は適正か

目標売上達成のためにどのように営業経費を使うか

売価に対する管理に要する経費は妥当か

事務所賃料や管理部門の人件費など前年比変化

売上を確保する販路の点検

売上至上主義の落とし穴と粗利の重要性

売上を伸ばすことは、とても難しいことです。

社長様の多くの時間は、

この売上を伸ばすことに注力されます。

売り上げを伸ばすためには、商品の開発や改良、

人の教育・技術力向上・売価設定・販路開拓が必要となります。

売上は伸びれば伸びる程、良いことなのですが、

注意すべきことがあります。

社長の仕事に必要な利益とお金が確保できる売り上げが必要となるという点です。

例えば

手間のかかる工事となってしまい、

長期工事にもかかわらず利益が出ていないケース。

こうしたことから、取引するかを決める前に、

○粗利がどれだけ会社に入るかを見極める

○適正在庫な在庫管理ができるか見極める

○その得意先と取引して大丈夫か見極める

をよくよく検討してから、会社として取引きを行うべきか判断すべきです。

粗利を確保する商品と得意先の点検

商売の源である粗利を確保できてるか確認します。

低すぎる場合、この立て直しが急務となります。

この粗利(売上総利益)を改善しない限り、

コストカットで利益を出すしかないのですが

コストカットも限界があるため、

ビジネスの根幹である粗利改善が必要になります。

役立たない固定費がうまれていないかの点検

◇営業など売上につながる経費は適正か

粗利を確保するために、攻めである営業面に経費が使われているのかを検証します。

少なすぎると売上UPは難しくなりますし、

長い目で見ると、ライバルとの力関係も悪化していきますので、売上が下がっていくことになります。

市場地位の確保にも営業=攻めの投資が重要です。

営業では、自社の広告宣伝の他、良い取引先へのアプローチのため、新しい商品や技術の研究、外注先との交渉といったことも含まれます。

売価に対する管理に要する経費は妥当か

粗利を確保して、ここから会社の家賃や、人件費などの固定費を引いて、会社の本業の力を示す利益が算定されます。

そのため固定費は常に見直しを行うことが、

最終利益を確保するために不可欠になってきます。

固定費見直しは、必要な管理費・固定費を削ると、

逆に売上総利益(粗利)に悪影響な事もあります。

をしっかりと見極めて役割を果たしていないものが

ないか検討することが重要です。

人件費などは、簡便的な日報も有効です。

こうした改善を一つ一つ行っていくことで、最終的に利益が会社に残りやすい体質になってきます。

ある程度の管理機能を持っている方が利益は出やすくなります。粗利別得意先一覧なども有効です。

経営分析や財務指標を用いた経営戦略

各種指標を用いた経営分析を行いまして、

大きく3つの視点で会社全体を見ることで、

黒字経営の改善点や戦略が浮かび上がってきます。

経営戦略という大枠が決まれば、経営の戦術という細かい打ち手は、容易に浮かんできますので、

この戦略という大枠を、見誤らないためにも大きな視点で自社の課題を抑えることが重要です。

所属税理士やサービスライン全般は、

こちらからご確認をお願いします。【↓】

【→ 品川区の税理士は匠税理士事務所】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

担当税理士や提携専門家詳細につきましては、

こちらからご確認をお願いします。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

設備投資のための資金など創業融資はこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

株式会社を設立して起業するなど

会社設立サービス・起業支援はこちらから

【 → 品川区の税理士による会社設立】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから 【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

執筆者・文責 税理士 水野智史

利益を確保し黒字経営には何が必要か?経営のポイントとはの記事は2025年4月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#黒字経営には何が必要

#経営のポイント

2013年09月 匠よりお知らせ

年次有給休暇や欠勤、遅刻、休暇の給与計算≪p10≫ (13/09/18)

年次有給休暇とは何か? 有給日数の計算方法

有給休暇とは、 継続勤務し、

所定労働日数のうち一定の割合の日数を出勤した労働者に対して

給与が支払われる休暇を言います。

≪有給の日数≫

この有給休暇を得るための条件は、

「雇い入れの日から起算して6カ月以上継続勤務し、

全労働日の8割以上出勤した労働者に

継続又は分割した10労働日の有給休暇を与えなければならない」と規定されています。

詳細な日数 年次有給休暇とはどのような制度ですか。

≪条件≫

全労働日の8割以上出勤した労働者が対象となります。

この場合の全労働日とは、

就業規則に定められた会社の所定休日と法定休日を差し引いた日数をいいます。

ただし次のような休業期間は出勤したものとみなされます。

1. 業務行の傷病のために休んだ期間

2. 育児休業介護法による育児休業又は介護休業した期間

3. 6週間(多胎妊娠の場合には14週間)以内に出産する予定の女子が

休業した期間及び産後8週間休業した期間

4. 年次有給休暇を取得した日

有給休暇中の給与計算と給与の支払い

有給休暇の期間中は、下記のいずれかから選択した方法により支給します。

これは労働基準法に定められています。

1. 平均賃金

2. 所定の労働時間労働した場合に支払われる通常の賃金

3. 健康保険法に定める標準報酬月額に相当する額

※1.2の場合は事前に就業規則に定めておく必要があります

※3の場合は、労使協定が必要で1.2の支払いは選択できません

有給休暇の時効と買取

有給休暇の時効は2年です。

当年で消化しきれなかった有給は、翌年度に限り繰り越しができます。

時効で消滅した年次有給休暇については

法定付与日数分は買取禁止です。

ただし法定付与日数を超える分については

買い上げをしても良いことになっています。

(買取の義務はありません。)

【特別休暇】

その他会社で定めている家族の結婚式や、

創立記念日など特別の休暇を定めている場合には

就業規則などにおいて、

休暇日数、有給か無給かを明示することで

有給とするか、無給とするかなどを

それぞれの会社で定められることとなっています。

この場合の計算方法は就業規則の定めによって、

つまり会社によって決定することができます。

【欠勤】

欠勤控除は労働基準法に定めがありませんので

会社が定めた就業規則によって決定することができます。

一般的には、

欠勤控除する給与項目 /一年間における一か月の平均労働日数 × 欠勤日数

【遅刻や早退】

遅刻や早退は給与を減額することができます。

この時には労働基準法に規定する下記の金額を超えないことがポイントです。

① 遅刻や早退など一つの案件に対する一回の減給制裁の額が

労働者の平均賃金一日分の1/2

② 減給制裁の総額は、一賃金支払期間の賃金総額の1/10

つまり、遅刻や早退の時間に相当する給与控除額を超えて

減額をするときには、労働基準法に定める制裁を超えないようにしなければなりません。

年次有給休暇などの勤怠管理と給与計算や社会保険のアウトソーシング

弊所では社会保険労務士事務所と共に、

年次有給休暇の勤怠管理や給与計算・社会保険のアウトソーシングを

行っております。

給与計算や社会保険の代行サービスの詳細は、下記よりご確認下さい。

経理のアウトソーシングや会社経営支援はこちらからご確認下さい。

その他の給与計算トピックスはこちら

≪p1≫給与計算と社会保険料の概要

≪p2≫社会保険や労働保険の役割とは?

≪p3≫給与計算の年間スケジュール

≪p5≫法定労働時間と残業手当の計算方法

◇バックナンバーはこちら→

記事についてはお知らせの免責事項をご確認下さい。

更新日時:26.2.25

品川区の匠税理士事務所 TOPへ

2013年09月 匠よりお知らせ

休日出勤の割増し賃金などの給与計算について≪p9≫ (13/09/14)

協定を結んだ上で、

休日労働を行う場合の割増賃金に

該当するか否かの判断はどのように行えば良いのでしょうか。

休日労働を行う場合の割増賃金

結論は、法定休日に出勤をした場合には、

割増賃金30%以上を支払う必要があります。

※ただし、法定休日には法定労働時間というものが存在しません。

休日労働をさせた場合は

時間外労働に対する割増賃金は発生しません。

(関連記事:法定労働時間と残業手当の計算方法

)

≪法定休日とは≫

労働基準法に定められている

休日としなければならない日を言います。

具体的には

「毎週少なくとも1日以上の休日を与えなければならない」

「4週間を通じて4日以上の休日を与えなければならない」

とされています。

この休日を法定休日をいいます。

この法定休日は、特に日曜でなくても良いとされています。

代休と振替休日の違いとは

「代休」とは

休日労働が行った後に、他の出勤日を休みとすることです。

休日労働の代償として他の労働日を休みとするものであって、

前もって休日を振り替えることではありません、

代休では、

休日労働分については割増賃金を支払う必要があります。

代休日については有給・無休は就業規則に定めます。

代休日が無給であれば

会社は休日手当の割増分だけ負担がでることになります。

「振替休日」とは

予め休日と定められていた日を労働日として、

そのかわりに他の労働日を休日とすることを言います。

ポイントは、あらかじめということです。

また就業規則に振替の定めが必要です。

この場合には、

「休日労働」とはならず、休日労働に対する割増賃金の支払義務も発生しません。

※ただし振り替えた週の労働時間が40時間を超えるときには割増賃金が必要です。

休日出勤の割増し賃金などの給与計算や社会保険のアウトソーシングサービス

匠税理士事務所では、

提携の社労士事務所と連携して

休日出勤の割増し賃金などの給与計算や社会保険の手続きなどについて

アウトソーシングを承っております。

会社の経営支援や経理のアウトソーシングはこちらから

◇バックナンバーはこちら→

記事についてはお知らせの免責事項をご確認下さい。

TOPページへ世田谷の税理士は匠税理士事務所

参考:休日出勤とは?適用できる条件や休日出勤を減らす方法を解説 | SES業務管理の統合ツール Fairgrit®公式サイト

2013年09月 匠よりお知らせ

上目黒や下目黒の税理士・会計事務所なら匠税理士事務所 (13/09/11)

匠税理士事務所HPに訪問ありがとうございます。

弊所は上目黒や下目黒など目黒を中心に起業支援や経営支援に力を入れている会計事務所です。

2008年税理士事務所を設立して目黒区を拠点に、地元密着でお客様のお役に立ち、

【 会社に利益・お金を残す事 】を使命としてます。

上目黒や下目黒から便利な税理士事務所

匠税理士事務所は、

世界4大会計事務所出身の40代税理士が所属し 高度な専門性による経営支援が強い事務所です。また、上目黒や下目黒など目黒区を中心とする

各種金融機関や専門家などと連携することで

地元密着の会社設立、創業融資等の起業支援や

商工会議所目黒支部で経営セミナー講師も担当します。

上目黒や下目黒を担当する税理士や、

サービスは、こちらでご確認をお願いします。

【 → 目黒区の税理士は匠税理士事務所】

税理士対応エリア:上目黒や下目黒など目黒区

上目黒や下目黒の会社設立や創業支援

当会計事務所は40代の税理士2名を中心に、

税理士有資格者や科目合格者など計10名が所属し

【高度な専門性】と【ノウハウ】を活用して

上目黒や下目黒で起業支援に力を入れてます。

起業支援サービスでは、お客様の会社が10年後も20年後も生き残れるよう 本業に集中できる環境整備、資金調達・経営支援等で黒字率100%を目指してます。

また、一生に一度の起業成功のために、

また、一生に一度の起業成功のために、

資本金はどのようにしたらよいのか、

株主構成や役員構成はどうしたらよいのか、

自己資金と必要資金とのバランスを考えて

創業融資を受けた方がよいのかなど

【 匠税理士事務所に任せてよかった 】といって頂けるように丁寧にサポートします。

上目黒や下目黒担当の税理士や専門家はこちら

【 → 匠税理士事務所の概要 】

上目黒や下目黒での会社設立など創業支援は、

こちらから確認願います。

(上目黒や下目黒などの近くで、これから会社設立をされたいお客様向け会社設立支援です。)

上目黒や下目黒の創業融資など起業支援

これから上目黒・下目黒で会社設立したいが、

全てを自己資金で用意するのは難しいので

一部借入を検討しているという方や、

借入と並行し利用できる助成金がないかを

知りたいという方に向けて、

創業融資や助成金など創業支援も行ってます。

また、会社設立後の会計経理・決算・経営など

起業に必要な全てがそろう創業支援は、

こちらから確認をお願いします。

【 → 目黒区など東京都の創業・起業支援は匠税理士 】

これから上目黒や下目黒で会社設立を行って

借入を受けたい方に向けた政策金融公庫や

目黒区を拠点とする金融機関との連携した

創業融資サービスはこちらをご確認下さい。

【→ 創業融資や資金調達支援サービス】

上目黒や下目黒で会社設立をして人を雇いたいが

助成金制度を知りたいという方や、

大変そうなので申請代行したい起業家の方に

上目黒・下目黒対応の社会保険労務士による

助成金など創業支援サービスもございます。

大変そうなので申請代行したい起業家の方に

詳細はこちらからご確認をお願いします。

会計経理や決算確定申告・法人化の代行

匠税理士事務所は、会社設立以外に、

会社や事業を経営されている方には

会計経理や決算・税務申告をご用意しております。

また個人の方に向けましては、

確定申告や法人化などの代行も承っております。

【事業に伴う全てがそろう会計事務所】を軸に、日々サービスラインの充実と提携専門家と

スタッフの充実に取り組んでおります。

上目黒や下目黒での各サービスはこちらから

ご確認をいただければ幸いです。

会社様向けサービスはこちらからご確認下さい。

【→ 法人のお客様向けサービス一覧】

個人の方向けサービスはこちらからご確認下さい。

【→ 個人のお客様サービス一覧】

土地や家、マンションやアパートなど不動産で、

上目黒・下目黒で税理士・会計事務所の相続対策や、

相続税申告・贈与税の確定申告はこちらから

【 → 目黒区で税理士の相続税申告・相続対策は匠税理士事務所 】

上目黒や下目黒の会社様向けの経営支援

弊所では担当させて頂いてる会社様全てを

黒字にすることを目標に経営コンサル業務に

注力しております。

経営セミナーは商工会議所目黒支部様をはじめ

講師を歴任しご好評をいただいております。

また上目黒や下目黒などの会社様向け

経営コンサルティング以外にも、

会計や経理、給与計算や社会保険などの

アウトソーシングも承っております。

具体的なサービスは上記よりご確認下さい。

下目黒地域や上目黒で会社設立の場合

<下目黒 製造業 株式会社S様>会社設立後の経理や、

創業融資などを全てお願いできる下目黒に

近場の会計事務所を探していたところ、

下目黒の会社近く雅叙園で行われた創業支援の

セミナーで匠さんを知り顧問契約しました。

株式会社の会社設立の手続きや経理など

しっかりと対応して頂き大変助かりました。

製造業という関係で会社設立など起業時に

多くのお金が必要になるという悩みに対し、

創業融資でも大変お世話になりました。

採用などでもお世話になると思いますが、

今後も宜しくお願いします。

<上目黒 アパレル 合同会社B様>

上目黒で会社設立してしばらく知人に

紹介された税理士にお願していたのですが、

会社の経営を相談しても、職員さんからは、

あまり参考になる意見を頂けず、

経営の相談できる方を上目黒近くで探した際、

経営セミナーで匠税理士事務所さんの話を聞き

お願いすることにしました。

会社利益やお金の状況・改善策を分かりやすく

説明してくれて会社も随分良くなりました。

これからも宜しくお願いします。

目黒区の匠税理士事務所の概要

匠税理士事務所は、上目黒にある中目黒駅からの

アクセスや下目黒にある目黒駅からアクセスに

便利な目黒区の自由が丘駅2分の会計事務所です。

(奥沢駅から徒歩約5分の立地の事務所です。)

事務所概要や上目黒・下目黒から自由が丘駅までの経路や駅からのアクセスなどに

つきましては、下記よりご確認下さい。

上目黒や下目黒の会社設立・法人化登記情報

上目黒・下目黒など目黒区で個人から会社設立する

法人化・法人成りはこちらからご確認下さい。

上目黒や下目黒など目黒区エリアで

会社設立・法人化に伴う登記をする場合は、

こちらでの手続きとなります。

【 →東京法務局 渋谷出張所 】管轄区域 目黒区

〒150-8301

渋谷区宇田川町1番10号

(渋谷地方合同庁舎)

上記が上目黒や下目黒で会社設立や、

法人化・法人成りに伴う登記の際に、

対応する行政窓口となります。

上目黒や下目黒近くの会計事務所の求人採用情報

弊所では、上目黒や下目黒などの近くの方で、

会計事務所での勤務経験のある方を募集してます。

正社員スタッフとパートスタッフ・アルバイトを

上目黒・下目黒近くの会計事務所勤務にご興味の方は

匠税理士事務所へお気軽にご連絡下さい。

求人に関する詳細な情報はこちらから

上目黒(かみめぐろ)や下目黒(しもめぐろ)地域の方はもちろん、それ以外の地域の方からの

ご応募もお待ちしております。

上目黒・下目黒で会社設立など起業支援・創業支援や、

法人化・法人成りに強い税理士や会計事務所を

お探しなら匠税理士事務所へ相談下さい。

執筆者・文責:税理士 水野智史

#上目黒税理士

#上目黒会社設立

2013年09月 匠よりお知らせ

健康保険や厚生年金の計算方法と手続き(標準報酬月額の算定基礎届)≪p7≫ (13/09/09)

健康保険や厚生年金の計算方法の基礎となる給与には、

基本給の他に、各種手当や、残業などの時間外労働も含まれます。

健康保険や厚生年金の計算の基礎となる標準報酬月額

給与が変動するたびに毎月健康保険や厚生年金を変更すると

毎月納める健康保険や厚生年金の手続きや計算方法が

煩雑になるため一年に一度改定をし、

そこで決定した健康保険や厚生年金の金額を継続して給与から控除します。

一年に一度給与の額を決定し(標準報酬月額)

これに対する健康保険や厚生年金料を一定期間引き続けることとなります。

これが健康保険や厚生年金の計算方法です。

健康保険や厚生年金の標準報酬月額を決定するタイミングや手続き

次に手続きに関しては

≪健康保険や厚生年金の標準報酬月額の決定≫

健康保険や厚生年金の標準報酬月額を決定するタイミングは

1.資格取得時決定

2.定時決定

3.随時改定

この3つのタイミングがあります。

【資格取得時決定】

新たに従業員が入社したときに健康保険や厚生年金の標準報酬月額を決めます。

入社から5日以内に手続きをします。

このとき残業手当などの項目については

自社で同じ仕事や役職の人の実態に合わせて見積もります。

【定時決定】

一年に一度、7月1日現在で在籍する被保険者全員を対象に

健康保険や厚生年金の標準報酬月額の見直しをします。

4月、5月、6月の総支給賃金の一か月平均により

健康保険や厚生年金の標準報酬月額を計算します。

毎年7月1日から7月10日までの指定された日に届け出ます。

ここで決定された健康保険や厚生年金の標準報酬月額は

原則として、その年の9月1日から翌年の8月31日までの一年間使用され

新しい健康保険や厚生年金の標準報酬月額の保険料は

10月に支払われる給与からひかれます。

【随時改定】

健康保険や厚生年金の標準報酬月額は原則として、

その年の9月1日から翌年の8月31日までの一年間使用されます。

ただし次の3つの要件のいずれにも該当するときには

健康保険や厚生年金の標準報酬月額を改定する手続きが必要です。

①固定的給与が変わった時

②固定的給与が変動した月以降

3か月の給与支払基礎日数が各月とも17日以上あるとき

③変動した月以降3か月間の平均額でみる標準報酬月額の等級と

従来の等級との差が2等級以上あるとき

※ただし最低等級と最高等級は特例あり

この随時改定は

昇給があった3か月目の給与の支給後すみやかに手続きを行い

昇給後4か月目の給与から標準報酬月額が変更されるため

給与計算では昇給後5か月目の給与から

新しい標準報酬月額の保険料が給与からひかれます。

~固定的給与の変動とは~

固定的給与の変動とは

基本給などの昇減給、諸手当の新規・増額・減額支給

賃金体系や時給・日給などの基礎的単価の変更

時間外労働手当の割増率の変更をいいます。

残業手当などの変動的給与が増減しても

随時改定は行われません。

※変動的給与...各月の労働時間や勤務状況によって変動する給与

時間外労働手当、休日労働手当、深夜労働手当、宿日直手当、精勤・皆勤手当

健康保険や厚生年金の標準報酬月額算定基礎届出

匠税理士事務所では、

社会保険労務士事務所と共に

上記の健康保険や厚生年金の標準報酬月額算定基礎届出作成にも対応しております。

≪p7≫ 給与計算や社会保険の加入や変更手続きのアウトソーシングをご検討中の方は、

下記よりサービス内容をご確認頂けましたら幸いです。

その他の会計アウトソーシングや経営支援はこちらから

◇バックナンバーはこちら→

記事についてはお知らせの免責事項をご確認下さい。

更新日時:27.9.5

起業と確定申告の匠税理士事務所TOPへ

2013年09月 匠よりお知らせ

賞与の給与計算方法や社会保険などの手続き≪p6≫ (13/09/04)

賞与も給与と同じく、

社会保険料など控除される項目を計算する必要があります。

また、賞与の社会保険手続きも必要となるため

合わせて確認が必要です。

賞与から引かれる税金や社会保険料の計算方法

総額を計算したら、その総額についてかかる

①厚生年金や健康保険、介護保険料

②雇用保険料

③所得税

これらを計算します。

① 厚生年金や健康保険料、介護保険料の計算方法

年4回以上支払う賞与

→給与の標準報酬月額を決めるときに、標準報酬月額に含むことになっています。

年3回以下で支払う賞与

→給与の標準報酬月額を決めるときに含めていませんので

給与の社会保険料とは別に

賞与を支払う都度保険料を徴収して、納付する必要があります。

【保険料の計算方法】

賞与の支給総額(1,000円未満を切り捨て)に保険料率をかけて計算します。

健康保険・厚生年金・介護保険

保険料には上限があり

健康保険と介護保険は年度の累計額540万円

厚生年金保険料は150万円です。

ただし育児休業中は被保険者分、事業主負担分ともに免除となります。

② 雇用保険料の計算方法

賞与総額に保険料率をかけて計算します。

50銭以下は切り捨て 51銭以上は切り上げとなります。

③ 賞与に伴う所得税の計算方法

賞与の総額から社会保険料を控除した残額に

よって所得税が決定されます。

賞与の支給に伴う社会保険などの各種手続き

≪ 賞与を支給する ≫

この計算結果を賞与明細として、発行し

従業員さんへお渡しします。

≪ 国などに天引きした社会保険料などを納める作業 ≫

給与から天引きした社会保険料などは、

会社から各公的機関にお支払します。

また、賞与特別の社会保険の手続きとして

賞与の支払日から5日以内に賞与支払届出を提出する必要があります。

給与計算・社会保険アウトソーシングサービス

匠税理士事務所では、

≪p6≫社会保険労務士と連携して会社の賞与などの給与計算のアウトソーシングサービスや、

社会保険の手続きを代行するサービスを提供しております。

給与計算や社会保険加入手続き・人事労務のコンサルティング

サービスの詳細はこちらからご確認下さい。

その他の会計アウトソーシングサービスや経営支援サービスはこちらから

◇バックナンバーはこちら→

※税理士水野智史の黒字経営館 ※女性税理士宮崎千春の起業情報館

記事についてはお知らせの免責事項をご確認下さい。

更新日時:27。9.8