2013年01月 匠よりお知らせ

今すぐ、会社でできる、税務調査の準備・注意点とは?<Z14> (13/01/28)

普通に会社を経営していても、税務調査は避けて通れません。

そして、税務調査はいつやってくるか分かりません。

そこで、税務調査官とのトラブルを避けるために最低限行っておきたい税務調査対策をご案内致します。

(関連記事: 税務調査とは何か、税務署が行う税務調査の対象となる会社の決め方 )

税務調査への準備や対策と注意点について

その1 会社と個人の取引注意点

中小企業では、社長さまのお金と会社のお金がはっきり分かれないことや口約束での契約や売買が多くあります。

会社と個人(社長さま、ご親族)の取引については、恣意的になりがちです。

第三者との契約や売買と同じように客観的な合理性のある内容で取引を行うことが大切です。

税務調査に備えて、客観的な合理性のある内容を証明できる資料や契約書を作成しましょう。

( 関連記事: 役員貸付金と税務調査でのトラブル )

その2 公私混同の防止

会社と個人(社長様やそのご家族)の間での、お金の貸し借りを極力なくしましょう。

会社の通帳から社長様個人の引き落としや入金があるケース

社長様個人の通帳から会社の引き落としや入金があるケースは税務調査トラブルのもとです。

このような取引があるときには、すぐに口座変更をしましょう。

また、個人と会社間に頻繁にお金の出入りがあると、本来調査の対象とはならない個人の通帳が、税務調査対象となってしまうケースもあります。

その3 売上管理

税務調査で最もウェイトが置かれるものが、売上調査です。

売上伝票や受領書、領収書の控、請求書その他の書類を整理して保存し個々の売り上げの金額や引き渡し時期などについて疑問点が生じないようにしておきましょう。

(関連記事:税務調査と売上等の収益の認識基準)

その4 仕入管理

仕入れについては、棚卸をもれなく、しっかりと行いましょう。

特別な理由により原価率が大きく変動したときなどは、税理士にしっかりと伝え、税務申告書類を作成してもらうようにしましょう。

(関連記事:棚卸資産の評価損(在庫の評価替え) )

その5 経費管理

経費について、税務調査で最もトラブルになるものが、私的経費の混入です。

経費については、それが事業に関係のあるものだという客観的な証拠をきちんと残しましょう。

内容を改ざんしたような領収書が一枚見つかれば、税務調査の日程延長や、

重加算税の対象会社などになってしまう可能性もあります。

私的経費が混ざることのないようしっかりと注意しましょう。

(関連記事:税務調査で一番怖い税金、重加算税とは)

その6 現金管理

○現金について税務調査のポイント

1.現金に関する補助簿の有無及びその記録が正しいか

2.補助簿の残高と実際残高の一致

3.事業の規模に不釣り合いな多額の帳簿残高となっていないか

○現金調査の手順

1.調査日の直前の帳簿残高と、実際残高の確認

2.現金出納帳の記載に誤りが無いかの確認

3.月中に現金残高がマイナスになっていないかの確認

※現金の実際残高との不一致の原因~現金不足の場合~

1.出金伝票、領収書などの支払帳票よりも多く現金を支払った

2.支払帳票無しに出金を行った

3.一部現金を補充したが、その金額と補充先が不明である

※現金の実際残高との不一致の原因~現金過剰の場合~

1.支払帳票よりも少なく現金を支払った2.入金伝票なしに現金を受け入れた(売上計上もれ、売掛金計上もれなど)

現金商売の時には、売り上げの除外であったり、使い道の不明なお金と印象をもたれないよう日々充分に気を付ける必要があります。

税務調査で税務署と不要なトラブルを避けるために重要なこと

会社でできる税務調査対策をしっかりと行うだけでも、

税務調査で税務署と不要なトラブルを小さくすることができます。

正しい税務申告を行うのと同時に、

税務調査に疑われるような余地のある取引を

行わないこともとても大切です。

そのためには、取引の内容を正確に立証できる

客観的な証拠資料の用意が重要です。

匠税理士事務所では、税務調査で調査官に反論できるような

資料作成支援にも力を入れております。

匠税理士事務所の税務調査対策コンサルティング

匠税理士事務所による税務調査コンサルティングでは、将来の税務調査を想定した事前の税務調査対策と、実際の税務調査の立ち合いでお客様の大事な会社ををしっかりとお守りします。

◇サービスページ

会社の会計や経理、決算については 目黒の税理士なら匠税理士事務所TOPへ。

記事についてはお知らせの免責事項をご確認下さい。

2013年01月 匠よりお知らせ

起業・開業の貯金や自己資金はいくらまで貯める、用意すべき? (13/01/26)

匠税理士事務所へご訪問ありがとうございます。

起業支援担当の税理士の水野です。

起業のために準備すべきことは、沢山あります。

中でもどの業種でも最優先すべきことがあります。

それは【起業に必要な貯金・自己資金の用意】です。

開業に必要な自己資金平均は、600万~800万程。

勿論、開業費はビジネスモデルで変わります。

起業・開業の貯金はいくらまで貯める、

用意するべきかは

① 起業にどの程度のお金が必要かを、資金計画を立てて見積もり

② 必要なお金の内、どれだけを自分の貯金で用意するか によって決定します。

必要なお金のうち貯金しなければならないお金を、

会社員の時にどれ位準備できるかが大切です。

起業前に貯めた1万円は融資で2万円に化けることにつながるからです。

その理由は続きで・・・・

起業・開業前に準備すべきは貯金・自己資金

会社員のうちは、収入が安定していますので、

資金を計画的に用意することが可能です。

しかし、起業すると収入は変動します。

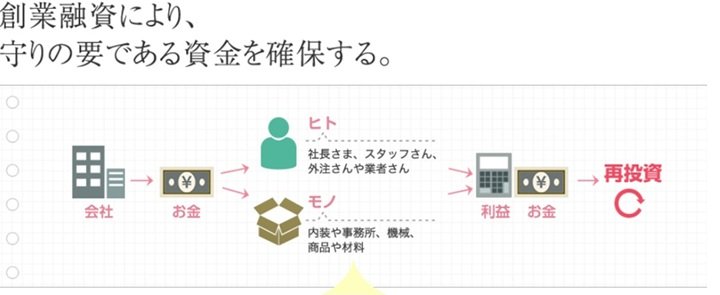

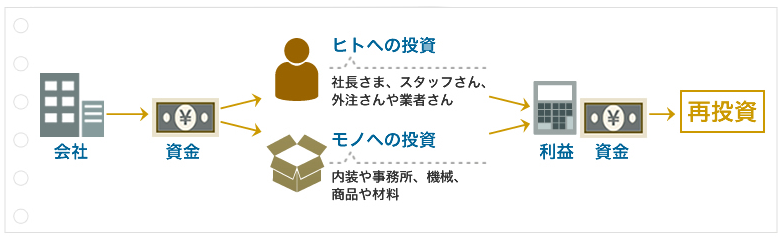

お金がなくなれば、必要な設備や人材、材料などの

選択肢も限られ、ビジネスモデルの変化を求められ、

打開策が限られ、精神的に苦しくなります。

起業成功確率を高めるため、必要な貯金・自己資金を

用意した上で、万全態勢で起業することが大切です。

起業に必要な自己資金は幾らまで自分で用意・貯金すべき?

【 それでは、起業や開業の自己資金は、 】 【 幾ら用意・貯金すれば良いでしょうか?】起業するために必要なお金のうち、

自分の貯金・自己資金でまかなえないお金は、

金融機関から調達することになります。

そのため、いくらまで貯めるべきかは、資金調達先の求める条件まで最低限用意すべきです。

創業時の資金調達先のメインとなるのは、

1 日本政策金融公庫

2 制度融資(目黒区など行政機関の制度融資)

が代表的なものとなります。

このうち、

1 日本政策金融公庫については、

開業資金の3分の1以上の自己資金を用意する事が求められていました。つまり600万円借りたいのであれば

300万円は自分で用意する事が必要となります。

創業資金総額の10分の1以上の自己資金と要件

でなってますが、現場では上記の自己資金の

【 2倍 】が一つの目安となります。

つまり起業前に1万円でも多く貯金をして 自己資金をコツコツと増やしておくと、 融資でも2倍に相当する2万円分の枠が増加して、資金調達がしやすくなるということです。2 制度融資(目黒区など行政機関の制度融資)では、各行政機関で自己資金の要件が異なります。

自己資金の要件がないところもあれば、

開業資金の2分の1以上の自己資金を用意する事が求められるところもあります。

この求める条件までは、自分の貯金・自己資金で

用意できるよう準備をしたいところです。

貯金・自己資金など起業・開業準備プロセスも重要

ここで気を付けたいのが

いずれも 「自己資金というお金さえあれば良い 」というわけではなく、

その自己資金(貯金)を、どのような過程を踏まえ貯められたのかも重要です。

コツコツと夢に向かって努力(貯金)された方は、

しっかりと期限まで返済できると日本政策金融公庫など各金融機関の創業融資でも評価されます。

反対に、一例として、お金があっても

競馬で得たお金など自分で貯蓄したお金でないと

金融機関の評価は下がり、過去に返済が滞っている場合は難しくなります。

今からはじめる貯金と起業準備

将来起業をしたいとお考えの方は

まず、いくらお金が必要か計算する事が重要です。

そうすると、

必要なお金のいくらまでを、いつまでに用意して

残りは、どの創業融資を受けるかを検討できるようになります。

いつかは起業したい・・という漠然な思いが、

〇年〇月〇日に起業するという現実的になり

これにより起業の貯金と自己資金確保の行動が

大きく変わります。

また、自己資金を貯める過程もしっかりします。

起業して夢を叶える人、

夢が夢のまま終わってしまう人、

この差は行動をできるか否かにあります。

最短のスピードと手間で行動をするには、

起業までの創業計画書を立てることが重要です。

起業成功のポイント まとめ

ポイント1 いつまで幾ら用意し

どの事業で起業するか決める

ポイント2 コツコツと地道に準備(貯金)

計画をたてて慎重に行動する

ポイント3 思い切って起業する実行力

ポイント4 人を統率するリーダーシップ

起業した後も、経営者には、利益を蓄えておく堅実な経営を行う必要があります。

貯金など自己資金準備は、経営者になるための重要な第一歩です。

起業や開業支援サービスのご紹介

弊所は、日本政策金融公庫等の金融機関と

起業開業に必要な資金調達をサポートします。

これから起業される方向け融資支援はこちら【↓】

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所】

所属税理士やサービスライン全般は、

こちらからご確認をお願いします。【↓】

【→ 品川区の税理士は匠税理士事務所】

現役起業セミナー講師・税理士水野が執筆する

創業融資のお役立ち情報はこちらから【↓】

【→資金調達・創業融資の情報館 】

担当税理士や提携専門家詳細につきましては、

こちらからご確認をお願いします。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

設備投資のための資金など創業融資はこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

株式会社を設立して起業するなど

会社設立サービス・起業支援はこちらから

【 → 品川区の税理士による会社設立】

現役起業セミナー講師・税理士水野が執筆する

創業融資のお役立ち情報はこちらから【↓】

【→資金調達・創業融資の情報館 】

執筆者・文責 税理士 水野智史

起業・開業の貯金や自己資金はいくらまで貯める、用意すべき?は2025年4月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#起業貯金

#起業自己資金

2013年01月 匠よりお知らせ

売上が伸びているのにお金が足りない原因とは (13/01/21)

匠税理士事務所へご訪問ありがとうございます。

経営支援担当の税理士の水野です。

会社の資金繰りについて聞かれた場合、

当面の資金繰りは、社長さまの頭にある方も

多いのではないでしょうか。

経営を安定させ、規模の拡大には

【長期視点で】、収支を予測した経営が必要です。

売上が伸びると、会社の資金繰りは一時的に苦しくなる?

ある日経理担当M様より連絡をいただきました。

Q:順調に売上が伸びて儲かっているのに

資金繰りが苦しい。どうしたら良いでしょう?

A:社長、売掛金・在庫状況は点検されてますか?

売上が伸び、利益がでていれば十分なお金があり、

本来は資金繰りを気にする必要がありません。

それなのになぜ資金繰りが苦しいのでしょうか。

多くの会社では、毎月の業績を見るときに

売上を増やしてもっと利益をだそうとすると、

先に在庫確保の必要があるので在庫が増えます。

利益が増えるのですから、営業の戦略としては

正しいのですが、拡大に伴って必要な運転資金を

【 増加運転資金 】といい、

この増加運転資金をコントロールすることが、

黒字経営で、かつ資金繰りが良い会社になる

経営上、一つのポイントとなります。

売上を伸ばすと同じ位、資金管理は重要

しかし、お金を考えず、売上拡大しようとすると

先に仕入のお金を支払い、代金を後から回収までに

給料や家賃など経費支払・借入金返済などで在庫を

仕入れるためのお金が、なくなってしまいます。

このように表面上、利益が伸びていても

会社にお金がない事態がしばしば発生します。

どれだけ売上が上がり儲かっていても、

手元に支払う現金がなければ、【 倒産 】します。

このようなときには、売上を伸ばすことと同じく

現金不足管理も重要であるということを

再度、認識し直す必要があります。

増加運転資金問題を解決する資金繰り表

経理担当M様と資金繰り表の作成をしました。

資金繰り表を作成し、いつのタイミングで

いくら資金が不足するのか一緒に確認しましょう。

初めは、誤差が出ることも多かった資金繰り表も

次第にわずかな誤差で作成できるようになり、

会社のお金の動きが把握できるようになりました。

あわせて、在庫改善や売掛金改善、

売上商品別改善、借入金改善など

経営改善を、毎月根気よく続けました。

資金繰りというと資金調達(お金を借りてくる)

イメージが強いですが、経営改善が一番重要です。

なぜならば、経営改善で根本を改善しないと

資金不足は、繰り返されるためです。

売上が急激に伸びている社長様は今日からでも

資金繰り改善に取り組むべきです。

匠税理士事務所の経営コンサルティング

匠税理士事務所では、資金繰り表の作成支援から

キャッシュストック経営のためのコンサルティング

経営革新等支援機関として融資支援も行ってます。

所属税理士や資金などサービスライン全般は、

こちらからご確認をお願いします。【↓】

【→ 目黒区の税理士は匠税理士事務所】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

担当税理士や提携専門家詳細につきましては、

こちらからご確認をお願いします。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

設備投資のための資金など創業融資はこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

株式会社を設立して起業するなど

会社設立サービス・起業支援はこちらから

【 → 目黒区の税理士による会社設立】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから 【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

執筆者・文責 税理士 水野智史

売上が伸びているのにお金が足りない原因は2025年4月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#売上が伸びているのにお金が足りない

#運転資金

2013年01月 匠よりお知らせ

税務調査での修正申告、罰金はどんな種類があるの?≪Z10≫ (13/01/16)

匠税理士事務所へご訪問ありがとうございます。

税務調査担当の税理士の水野です。

税務調査で申告内容に誤りがあったときには

計算を直し、不足税金を納める必要があります。

このとき、本来納めるべき税金に加えて

罰則的税金を追加で納めなければなりません。今回は罰則的な税金はどのような時に課せられ、

どれくらいの税金がかかるのかを説明致します。

(説明のため一部省略で記載しております。)

税務調査で誤りが判明した場合の罰金の種類に関する説明

①過少申告加算税

提出済みの申告書に計算の誤りがあり、

税務署の調査を受けて修正申告をしたり、

税務署からの更正を受けたりすると、

新たに納める税金の外、過少申告加算税が生じます。

過少申告加算税は、新たに納めることになる

【 税金の10%相当額(又は15%)】。

②無申告加算税

提出すべき確定申告書を提出期限までに提出せず

期限後に申告をしたり、税務署の決定を受けると、

新たに納める税金の外、無申告加算税が課されます。

この無申告加算税は、納めるべき税金に対して、

【 50万円までは15%(又は20%)】です。

(一定の場合には5%になります。)

③重加算税

税金の計算の基礎となるべき事実の全部又は一部を

隠ぺい又は仮装不正の場合、重加算税が課されます。

【 重加算税は、35%(又は40%) 】で通常の罰則的税金より高い税率が課されます。

④延滞税

追加で納める税金について、本来の納付期限から

遅れたことによる利子として課されるものです。

延滞税は納期限までの期間及び納期限の翌日から

2月を経過する日までの期間の延滞税の割合は、

原則として年7.3%の割合が適用されます。

(利率は毎年見直しが入ります。)納期限翌日から2月を経過する日の翌日以後につき

年14.6%の割合で計算した金額となります。

※申告書を提出し1年以上経過してから修正申告

したとき(重加算税が課された場合を除く)には

法定納期限から1年を経過日の翌日から修正申告を

提出した日まで延滞税計算期間から控除されます。

税務調査の罰金は経費にならない

ここまで税務調査で誤りなどがあった場合の

いろいろな罰則的税金を紹介させて頂きましたが、

最大のポイントは、

この罰則的税金は、当然支払っても経費にならないということです。

このような無駄な罰則的税金をとられないためにも

将来の税務調査を意識した経理が非常に重要です。

匠税理士事務所の税務調査対策サービス

弊所ではお客様の大事な会社をお守りするため、

経験15年以上の税理士が調査対策を行います。

所属税理士やサービスライン全般は、

こちらからご確認をお願いします。

【→ 品川区の税理士は匠税理士事務所】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

担当税理士や提携専門家詳細につきましては、

こちらからご確認をお願いします。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

設備投資のための資金など創業融資はこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

株式会社を設立して起業するなど

会社設立サービス・起業支援はこちらから

【 → 品川区の税理士による会社設立】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから 【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

執筆者・文責 税理士 水野智史

税務調査での修正申告、罰金はどんな種類があるの?は2025年4月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#税務調査修正申告

#税務調査罰金

2013年01月 匠よりお知らせ

税務調査の対応ポイントや注意点についてZ8 (13/01/04)

Q:法人や個人事業主は、税務調査に応じる義務があると聞きました。

税務調査を拒否した場合には、何か罰則はあるのでしょうか。

A:税務調査の対応を拒否した場合には、≪ 罰則 ≫がありますので、注意が必要です。

税務調査とは何か、そして税務調査への正しい対応とは

税務調査とは、税務署が『税金の計算に誤りがないかどうかを確認すること』です。

これは任意の調査であり、強制調査ではありません。

(関連記事:税務調査とは何か、税務署が行う税務調査の対象となる会社の決め方)

しかし税務調査で

下記のようなことを行うと

<一年以下の懲役>又は<50万円以下の罰金>

という法律があります。

①質問に関する不答弁

②質問に対する偽りの答弁

③検査拒否

④検査妨害

⑤検査忌避

⑥偽りの記載又は記録をした帳簿書類の提出

つまり調査官の質問や検査を妨害したり、

嘘の答弁をすれば

≪罰則≫がありますので注意が必要です。

しかし、税務調査であれば、何でも自由に調査して良いという訳ではありません。

税務調査官は、「質問検査権の範囲内」で税務調査を行うことができるとされています。

したがって税務調査に際して、任意調査であるにもかかわらず

職権により相手方を拘束したり、

捜索したり、差し押さえたりすることはできません。

(関連記事:税務調査で、職員への質問や私物検査は拒否できますか。)

税務調査の正しい対応には、セーフとアウトのラインの見極めが重要

裁判例では、事業主の不在中に税務調査官が、抜き打ち調査を行い

店舗兼住宅の2階居宅部分へ専従者の妻の承認なしに上り込み、

タンスやベットの引き出しを検査し、

パート従業員のハンドバックを取って中を開け手帳を取り出した事件の判決がありました。

このような行為は、プライバシー保護の観点から違法となるだけでなく

捜索令状による強制調査以外の税務調査は任意であるため、

調査は本人の承諾がなければならないという点でも問題のある調査として

損害賠償の支払いを国側に命じました。

このように税務調査では会社側でやってはいけないこと。

税務調査官がやってはいけないこと。

これらが法律で規定されています。

このアウト、セーフのラインを見極めて、

会社側でやってはいけないことは、税務調査の前にご説明し

税務調査官側がやってはいけないことを税務調査当日に指摘することが

税務調査においては、大切なことです。

税務調査への対応は、専門知識が必要なため税理士に任せるのが一番です。

もし、会社側で準備をするのであれば、やってはいけないこととしては、税務調査の妨害や、嘘の返答です。

やっておくべきこととしては、

プライベートなものは、税務調査当日までに家に持ち帰っておくこと

必要な書類はすべてプリントアウトしておくこと。

調査官から求められたら必要な書類を提出すること。

その他、日々の経理も税務調査を意識して行うことです。

会社と社長のお金が混じっている会社は、とても危険です。

(関連記事:今すぐ、会社でできる、税務調査の準備・注意点とは?)

税理士がいる会社では税務調査では

・日々の経理処理で、税務調査でトラブルにならないような仕組みの提案

・税務調査で、社長さまに代わって税務調査官への説明を行う

・過去の判例や法律によって税務調査官と交渉を行う

・セーフアウトのラインを意識した税務調査の対応を行う

これらを顧問税理士が行ってくれるかどうかを、しっかり確認しましょう。

これらが税務調査にとっては非常に重要となります。

匠税理士事務所による税務調査対策コンサルティング

匠税理士事務所では、税務調査の経験豊富な税理士による務調査対策コンサルティングサービスを提供しております。

税務調査の不要なトラブルを避けるためには、日々の経理などの会社側の事前準備と、税務調査に立ち会う税理士のサポートが非常に重要です。

◇サービスページ

会社の会計や経理、決算については 税理士 目黒 匠税理士事務所TOPへ。

記事についてはお知らせの免責事項をご確認下さい。