匠よりお知らせ

匠税理士事務所は税理士の直接対応にこだわる会計事務所です。 (21/06/13)

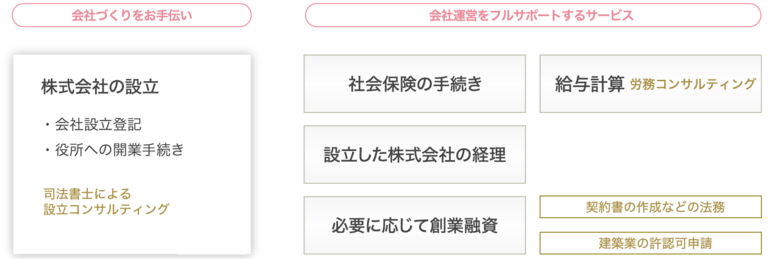

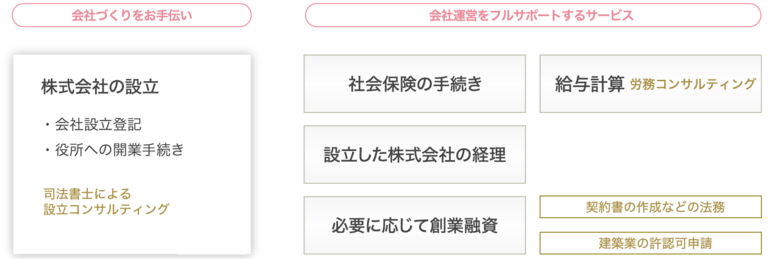

匠税理士事務所では、【 税理士が窓口担当 】となり、お客様の税務・経営のご相談を承ります。

当たり前のことのようですが、税理士とは直接何年も会っていない・・

という理由で弊所に変更される社長様が多いのも事実です。

この仕事の仕方は、2008年に事務所を設立してから継続し、今後も変えることはありません。

税理士の直接担当にこだわる理由

お客様である経営者の方のご相談は、

【売上】・【お金】・【人】・【法務】・【税務】と多岐にわたります。

このような悩みに対応するためには、 税務に加え、実際に自身が、経営者であり、

お客様のお悩みを理解し、 対応策を一緒に考えることが重要であると考えているからです。

お客様のご相談内容は、税理士が全て対応しますので、税務会計はもちろんですが、

・得意先とトラブルになった場合の法務相談

・従業員ともめた場合の労務相談

・商標権や意匠権などの権利関係の相談などにも

提携の弁護士や社会保険労務士、弁理士との連携を駆使し、 お客様が安心して本業に集中できるようサポートします。

派手なことよりも、当たり前のことを当たり前に

また、事務所の仕事の方針として、 派手なことをやるより、

当たり前のことを、当たり前にする税理士事務所を大事にしております。

【 当たり前のこととは、お客様との約束は必ず守る事です。】

当初話をしていた仕事の進め方や年間の打ち合わせの仕方、 仕事の納期などは必ず守ります。

逆にこれらが守れなくなるような無理なご新規の受注は行わず、

既存のお客様の満足度・お約束が守れる事務所であることを最優先としております。

小さい事務所ですが、いい事務所といわれるように 今までもこれからも取り組んで参ります。

人材の質で世田谷・目黒・品川エリアNo1の会計事務所を目指します。

お客様から安心してお仕事をお任せ頂けるように、 人材のレベルには徹底的にこだわり、

優秀な人材・提携先で構成した会計事務所を目指しております。

そのため、採用基準から社内研修などへこだわることはもとより、

世界4大会計事務所出身の税理士が全ての現場を統括し、

仕事内容からお客様情報を把握し、仕事の品質にこだわります。

匠税理士事務所の所属税理士やスタッフ、提携先など概要につきましては、 こちらからご確認下さい。

目黒区自由が丘の40代若手税理士や会計事務所は匠税理士事務所

最後までお目通し頂きありがとうございました。

匠税理士事務所のサービスラインや料金など全体事項につきましては、こちらよりご確認下さい。

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

経営者が現場にいる会社と現場と乖離し距離ある会社 (20/11/14)

経営者が現場にいる会社と現場と乖離し距離ある会社。どちらが良い業績を上げられるでしょうか?

この質問に対して、色々と考えはあると思いますが、経営者が現場にいる会社ではないでしょうか。

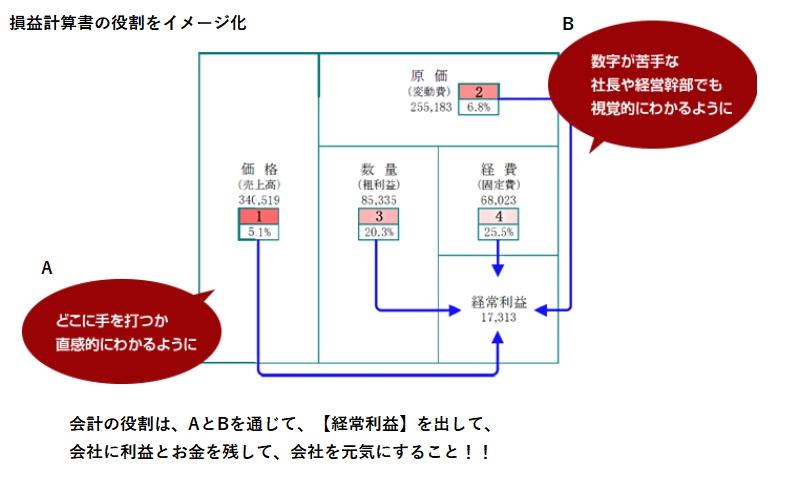

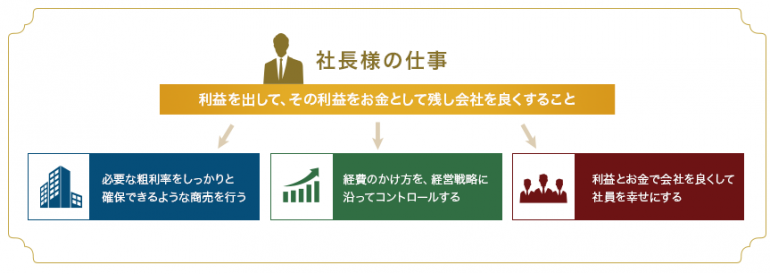

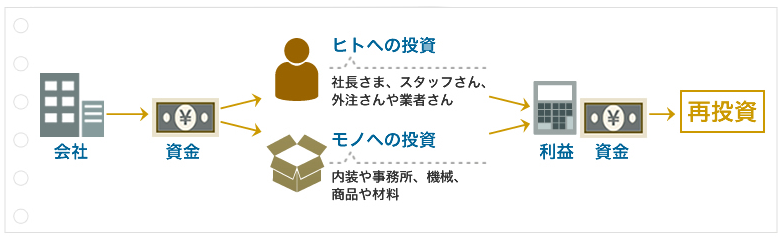

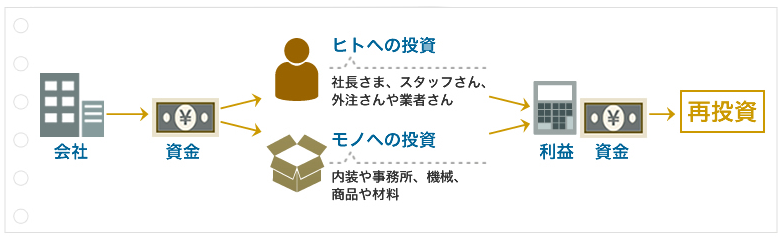

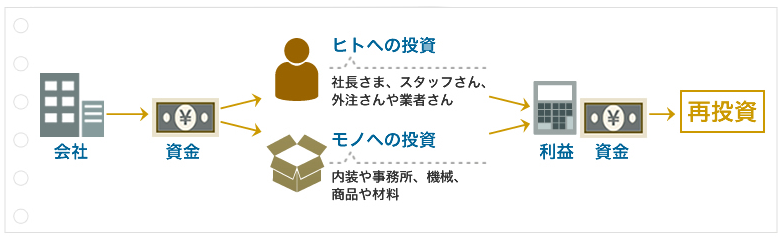

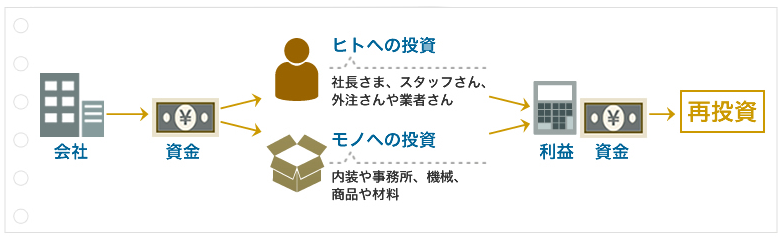

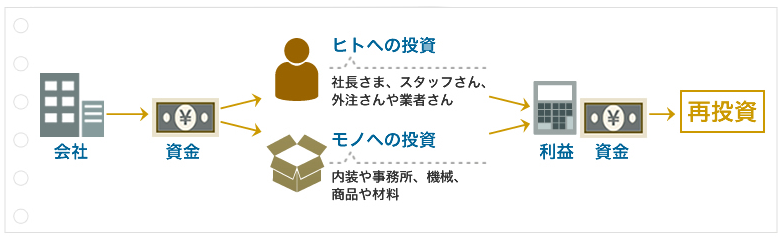

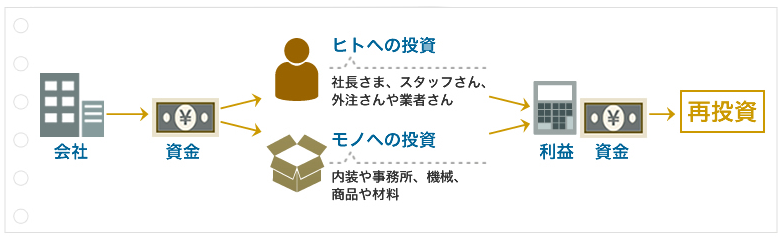

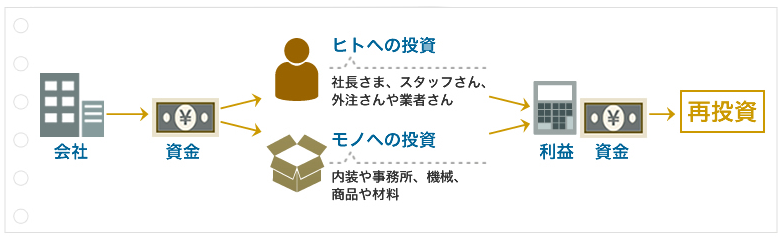

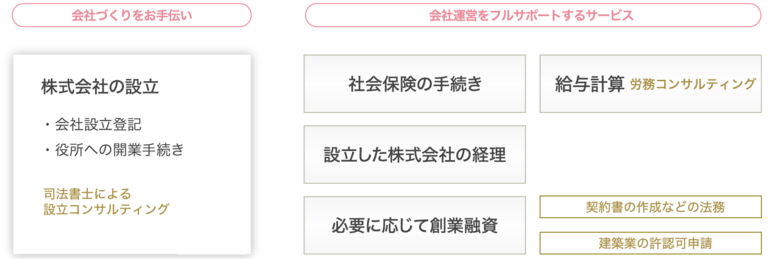

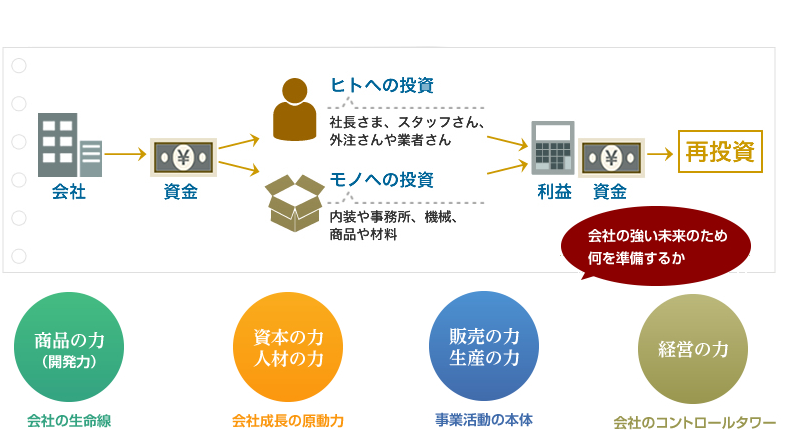

そもそも経営とは何か

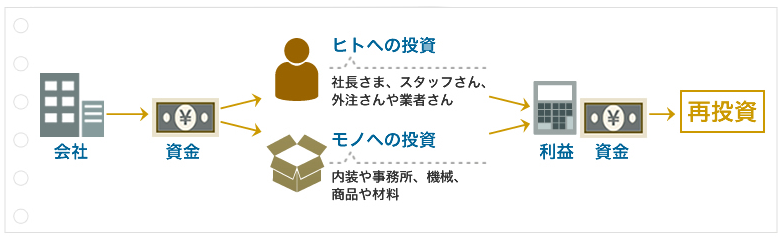

経営に関する概念も色々とありますが、

経営とは、

1 商品・サービスの開発・改善

2 販売・営業活動

3 生産・供給活動

4 資本・財務

5 人材

この5つの要素のバランスを見極め、

時代の流れを読んで、どこに今は比重をかけるかという司令塔のような仕事だと考えます。

そうなると、この5つの要素をバランスよく理解し、

誰よりも時流を読み、的確に判断をしていく必要があるわけです。

現場主義の経営者だからできることとは

現場主義の経営者の会社は比較的業績が良い傾向にあります。

例えばお客様からのクレームやお声が現場にいれば、

すぐ耳に入りますので、商品開発・サービス改善が迅速に行えますし、

販売先の選定でも、どのチャネルからのお客様が会社にとって良いのかもよく見えます。

また、外注先の仕事を見るだけで、自社の得意先を満足させられるか、

担当者が変わってお客様に迷惑をかけないかもすぐに判断できます。

このように現場にいなければ分からない情報が多いのです。

リーマンショック・コロナ禍など危機のときこそ現場へ

リーマンショック・コロナ危機など有事の時こそ、

これまでの常識が非常識になり、

これまでの戦い方が通用しなくなるため、いち早い迅速な判断が求められることになります。

そこで会社で一番優れた人材が先頭にいることで、

これらの判断が可能になりますし、社員の士気も大きく上がります。

例えば今回のコロナ危機でも、

資金調達を早々に対応している場合は、比較的調達が容易にできていましたが、

後になればなるほど、段々と難しくなっているのではないでしょうか。

現場に経営者がいれば、今回の危機はすぐに気が付きますし、

どれ位の資金を調達すべきかの判断も早くなるわけです。

現場と乖離し距離ある会社ではこれが難しいかもしれません。

また、お客様のニーズ・客層の変化なども現場にいることで多くのことが分かります。

変化の時代は、チャンスの時代でもあります。

この危機こそ現場に戻ることで、チャンスのきっかけをつかめるのではないでしょうか。

少しでも社長様のお役に立てれれば幸いです。

【 関連記事 】

【 サービス 】

【 TOP 】

匠税理士事務所のTOPはこちら

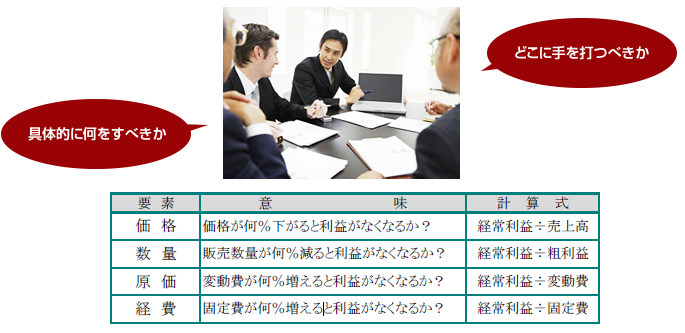

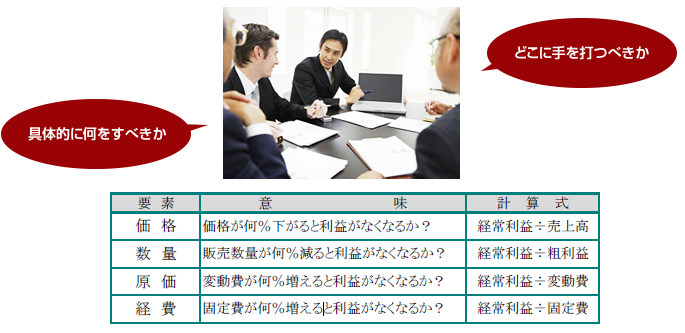

危機の中で生き残るための経営対策 (20/10/10)

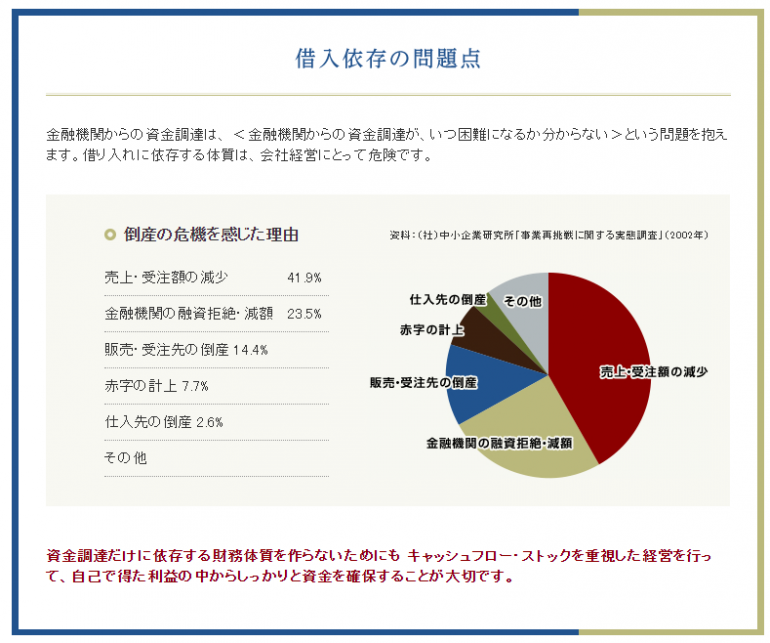

これまでも、バブル崩壊、リーマンショックやコロナなど様々な危機がありました。

今後も様々な危機が起き、大きな影響が出てくることがあると思います。

それでは危機の中で企業がすべきことは何でしょうか。

色々とあると思いますが、【 生き残ること 】だと思います。

企業には、お客様、社員の方とその家族、経営者とその家族と、

様々な人が絡んでいます。

生き残ることは、企業にとって最優先課題となります。

そのため、

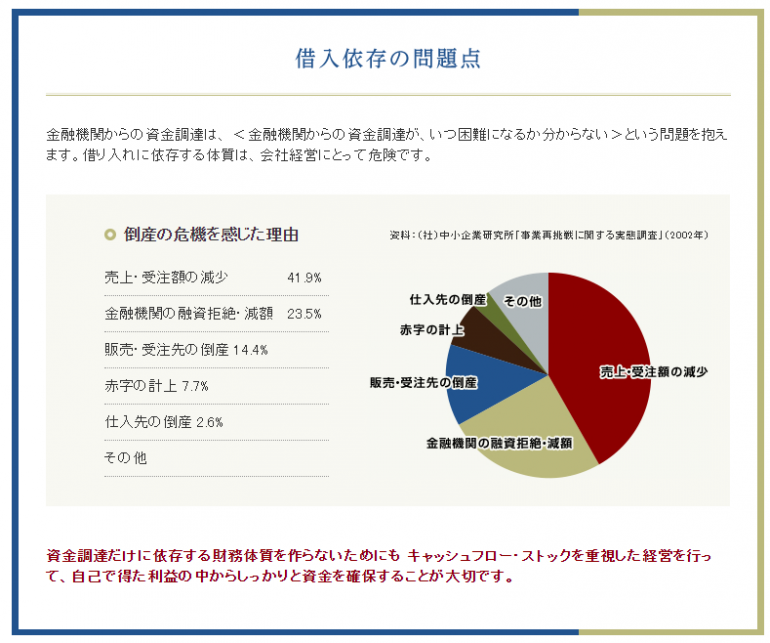

1 資金調達を再優先で、限度額まで検討する

2 各種支援制度を活用する

3 環境の変化を見極め、自社の勝負するところを決める

が重要になります。

危機で第一優先すべき手は資金調達などの守り

資金調達など守りを最優先にするのは、生き残ることが最優先だからです。

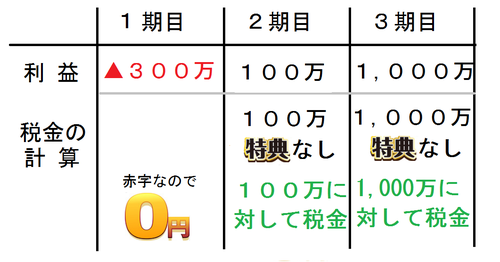

企業は一時的な赤字ではつぶれません。

赤字が続けばお金がなくなり、給与が払えず、業者さんへの支払ができず、

取引が出来なくなり、つぶれてしまいます。

つまり、資金が底をつきるとつぶれます。これを避けねばなりません。

だから、まず有事に行うべきは、資金調達です。

実際に、この危機的な状況が数十年も続くことはないと思いますし

現時点では資金調達をしやすい環境にあります。

景気には必ず底があって、回復の傾向に入るということをこれまで繰り返していますので、

そこまで持ちこたえるために、資金調達を行い時間を稼ぐ必要が出てきます。

例えばコロナ危機の際は、コロナ融資は無利息で返済期間も長いという破格の条件となっておりました。

こうした制度を活用し時間を稼ぎます。

同時並行で、返す必要がない補助金や助成金などの支援制度をフル活用しましょう。

これは意外に忘れられがちです。

【 まずはこれらで守りを固めます。』

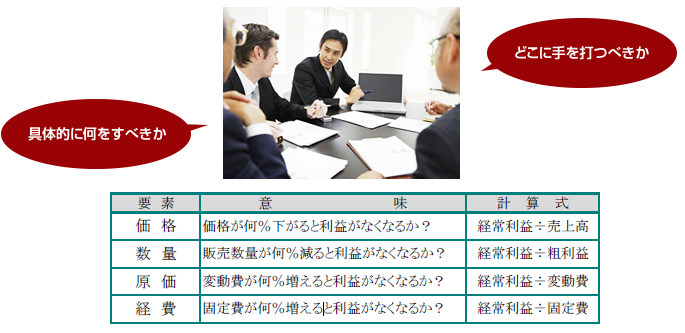

守りを固めた上で、どのように本業を立て直すか

資金調達や給付金などの制度を活用した後は、

景気が戻るまで、固定費を削減するか、売り上げ確保の攻めにいくかという流れになりますが、

固定費の削減では、何でも削ればよいというわけではなく、

自社に必要なものは残し、不必要なものは削るという視点に加え、

削ったものが再生可能なものか否かという視点を持つことが重要です。

車などのモノはまた買うことはできますが、優秀な人材は急には育ちませんし、

再び採用できるかはわかりません。再生不能な経営資源は何とか残しておかないと、

売上を伸ばすときにブレーキになりかねません。

それでは売上を伸ばしていくにはどうすればよいでしょうか。

これは今後どのようなニーズが起きて、

どこにお金が集まりそうなのかを把握し、

その中で自社の強みをどのように活かすかを見極めた上で攻めるという流れとなります。

危機の際はは底がみえていないため誰もが不安な状況ですが、

世の中に人が存在する以上は、人の役に立つことで、売上はあがります。

実際にコロナの際は運送業の方は、人が外出せずに欲しいものを届けることができるようになり、

売上を伸ばされていますし、欲しい商品と人を結びつけるIT企業は伸びています。

これまでとは違った形で、【 自社の強みを活かして人の役に立てることはないか 】を考えてみると、

活路が見いだせるかもしれません。

自社の勝負する路が決まれば、あとはより多くの方に知ってもらう販売活動となります。

最後までご覧下さりありがとうございました。

【 関連記事 】

【 サービス 】

【 TOP 】

匠税理士事務所のTOPはこちら

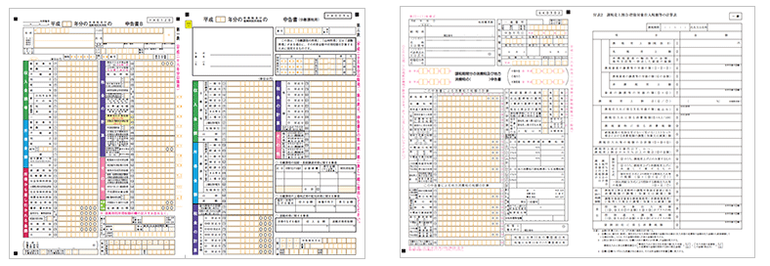

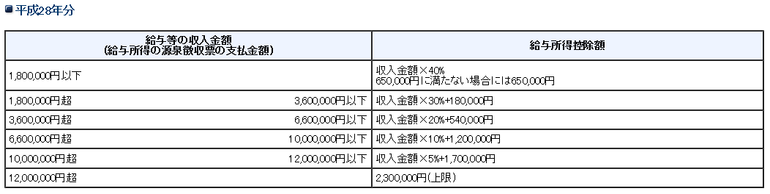

デザイナーやコーディング(コーダー)などIT業の源泉所得税の計算方法・納付書の書き方 (19/06/02)

匠税理士事務所のホームページへのご訪問ありがとうございます。

弊所はデザイナークリエイティブ、IT業界に特化した税理士が所属する会計事務所で、

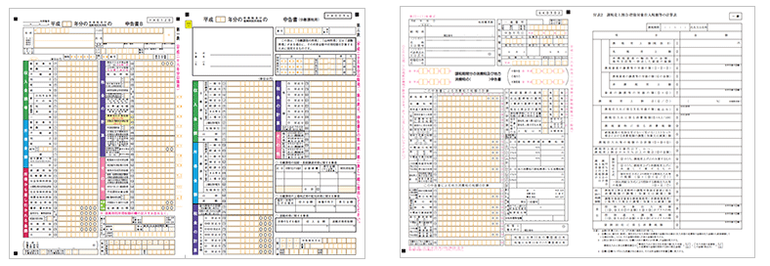

今回はクリエイティブ事業のお客様から多くご相談を頂きます源泉所得税の考え方・計算方法と納付書の書き方を分かりやすくまとめてみました。

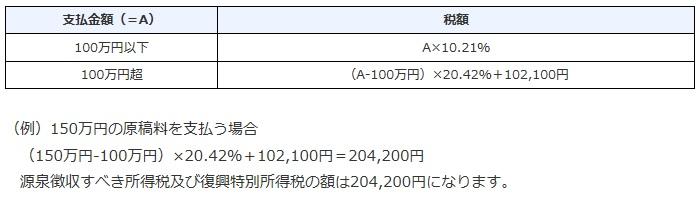

源泉所得税の考え方・計算方法とは

まず源泉所得税とは、会社から個人の外注先に100,000円を支払うとすると、

仕事の内容によっては、100,000円 × 10.21% =10,210円を外注先から徴収して、

89,790円のみを外注先に支払い、徴収した10,210円は会社が源泉所得税を納付するという制度です。

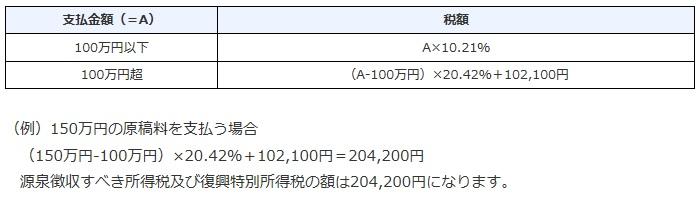

分かりやすくまとめると以下のような表になります。

なお、ここでポイントになるのは、相手先が株式会社や合同会社などの法人なのか、

なお、ここでポイントになるのは、相手先が株式会社や合同会社などの法人なのか、

あるいは個人事業主なのかで源泉所得税の取り扱いが変わることです。

【源泉徴収の必要性】

外注先が株式会社や合同会社など法人である場合・・・源泉徴収の必要はありません。

外注先が個人事業主である場合・・・・・・・・・・・・・・・・・・・・・源泉徴収が 必要な場合 と 必要ではない場合があります。

(仕事の内容によって、源泉徴収の必要の有無が分かれます)

デザイナークリエイティブ、IT業で源泉所得税が必要とされる仕事の範囲とは

報酬・料金等の支払を受ける者が個人の場合の源泉徴収の対象となる範囲は、

法律で以下のように区分されております。

逆に言うとここで列挙されていないものは、原則として源泉徴収の必要がないということになるのです。1 原稿料や講演料など

2 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

3 社会保険診療報酬支払基金が支払う診療報酬

4 プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

5 芸能人や芸能プロダクションを営む個人に支払う報酬・料金

6 ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆる

バンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

7 プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

8 広告宣伝のための賞金や馬主に支払う競馬の賞金

デザイナークリエイティブ、IT業業界に関係しそうなのは、

上記1号に定められた原稿料業務( デザインの報酬・著作権の使用料 )など デザイナー報酬が、

源泉徴収の対象になります。

逆に、要件定義、システム設計やプログラミング、クライアントなどとのディレクション、 HTMLやCSS、JavaScriptといった言語を使用したコーディング、環境テスト等に関する報酬は、 こちらに規定されていないため、源泉徴収の必要がないということになるのです。デザイナークリエイティブ、IT業の源泉所得税の計算方法

個人の方に外注費を支払う場合で、上記の源泉徴収対象になる内容の場合には、

所得税を天引きして納税する必要がございます。

それでは、源泉所得税の計算方法 及び 納付書に関する記載方法は具体的にはどのようになるのでしょうか。

1.源泉所得税の計算方法について

① 外注さんから消費税について請求されていないケース ( 請求書で消費税が区分されていない場合 )

・外注費 100,000円(消費税込み)

・源泉所得税 100,000円 × 10.21%=10,210円

・外注さんへの支払額 100,000円-10,210円=89,790円

② 外注さんから消費税について請求されているケース ( 請求書で消費税が区分されている場合 )

・外注費 100,000円(消費税抜き)

・消費税 100,000円 × 10%=10,000円

・源泉所得税 100,000円 × 10.21%=10,210円

・外注さんへの支払額 100,000円 + 10,000円 - 10,210円=99,790円

※原則は、消費税を含めた金額に10.21%をかけて天引きをします。

ただし、請求書で報酬と消費税が明確に区分されていれば、税抜金額に10.21%とすることが可能です。

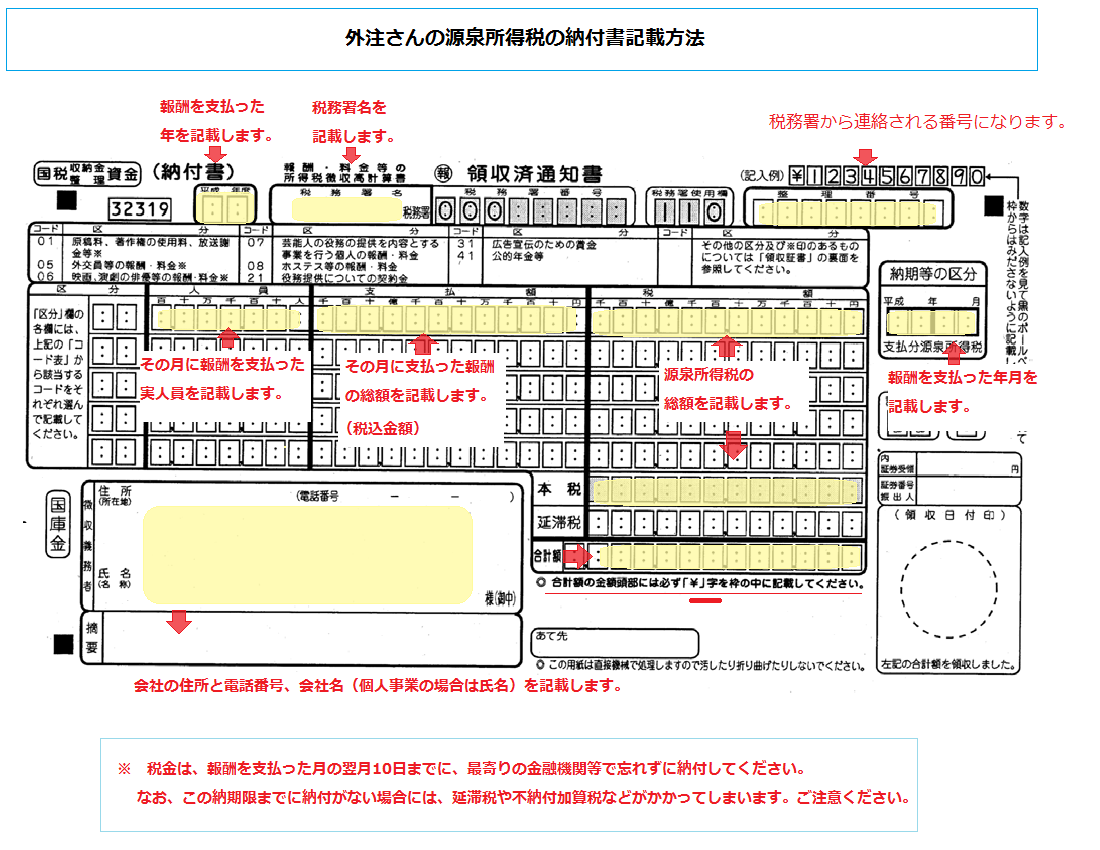

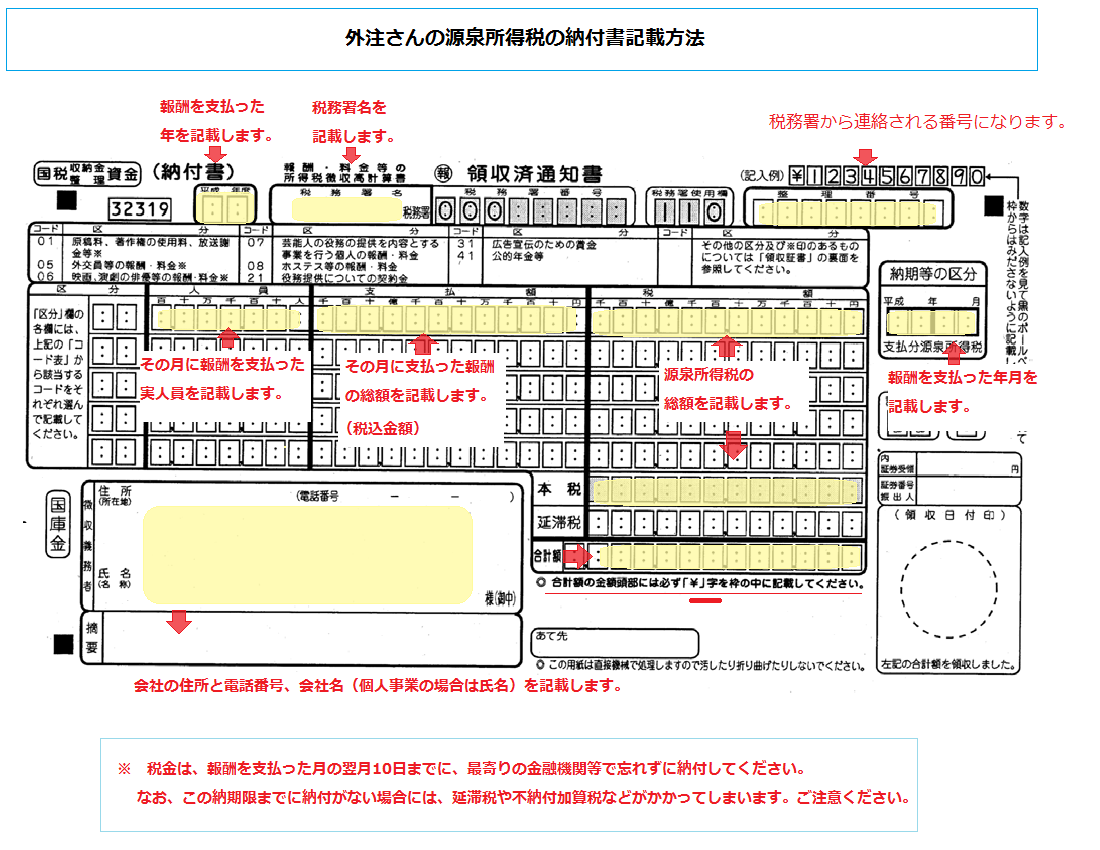

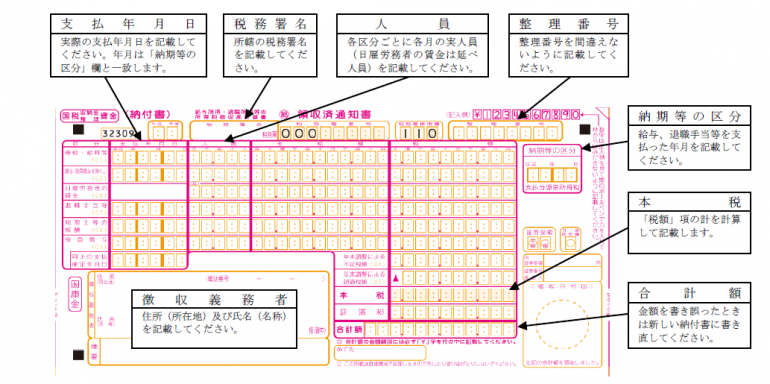

納付書の書き方と納付方法

外注さんからお預かりした源泉税は、支払った月の翌月10日までに納付書を作成して、

銀行または郵便局で納付する必要がございます。

例:6月30日に外注さんにお支払いした場合には、7月10日が納期限となります。

納期限より一日でも過ぎてしまいますと、

不納付加算税や延滞税などペナルティを負担する可能性がありますので注意が必要です。ちなみに不納付加算税は、原則として納付税額の10%になります。

それでは、納付書の書き方とまとめると次のようになります。

なお、こちらは書き損じがあると金融機関などへ持参しても納付できないことがございますので、

最低限必要な記載事項に留めておりますことをご了承ください。

少しでも皆様のお役に立てれば嬉しく思います。

最後までご覧いただきまして、ありがとうございました。

起業時の販売戦略-粗利の低い商品を加味した商品構成 (19/05/31)

起業支援を専門とする匠税理士事務所のホームページへのご訪問ありがとうございます。

こちらのページでは、起業時の商品構成など販売面での経営お役立ち情報について記載しております。

起業後の経営で注意をすべき販売戦略

経営者は常に市場から受け入れられる商品やサービスを見つけて

経営上、理想の商品は < 粗利が高い商品 > です。

つまり、「 高い売価 」で、「 原価の抑えられた商品 」です。

通常の販売活動では、粗利が高い商品の販路や得意先を確保することが重要です。

(関連記事:売上総利益・粗利を決める売価決定の重要性)

ここで問題となることは、どの会社にも " 粗利が低い商品 " が必ず存在するということです。

粗利率の低い商品にどう取り組んだ商品構成にすべきか

この粗利の低い商品は、" 会社に貢献していない商品 " なのでしょうか。

この問題を議論する前に、確認しなければならない点があります。

それは粗利の求め方です。

粗利とは、

売上から原価を差し引いて求めます。

→ 商品を仕入れて売る会社様であれば、商品の仕入代金が原価となります。

→ サービスを売っている会社様であれば、人件費や外注費の作業時間が原価となります。

→ 物を作って売っている会社様であれば、材料の仕入代に、外注や人件費の作業時間が原価となります。

この粗利だけに注目すれば、

会社の業績が良くなるという結論に至ります。

しかし、この考えは必ずしも正しいとは言えません。

例えば、起業間もない会社が、粗利の低い商品の販売を中止したとします。

起業間もない会社は得意先の数も、販路も安定していません。

この状態で、粗利だけを追って、合理性のみを追い

粗利の低い商品の販売を中止してしまうと、経営が急激に不安定になりがちです。

つまり、粗利の低い商品の販売を中止したときに

① その商品を販売中止にしたときに、会社の毎月の経費に見合う他の売り上げがあるか

② その商品を買うことで知り合えたであろう見込み客へのアプローチを

他の方法でアプローチできるだけの市場や販路が確立されているか

③ 粗利の高い商品を購入してもらうために、充分な環境が完成しているか

このような問題をクリアにして商品構成を決定しないと、起業時の会社経営は大きくバランスを崩してしまいます。

値引きと粗利率の高低を組み合わせた商品構成は違う

粗利率の高低を組み合わせた商品構成は、値引き販売とは違います。

元々、粗利の低い商品を作り、得意先や販路、市場での情報収集が完了した段階で

粗利の高い商品へシフトしていくための商品戦略です。

値引きをしてしまうと、売価はなかなか戻りませんのでご注意ください。

起業時の販売戦略には、起業時にあった戦略を使用することも方法の一つです。

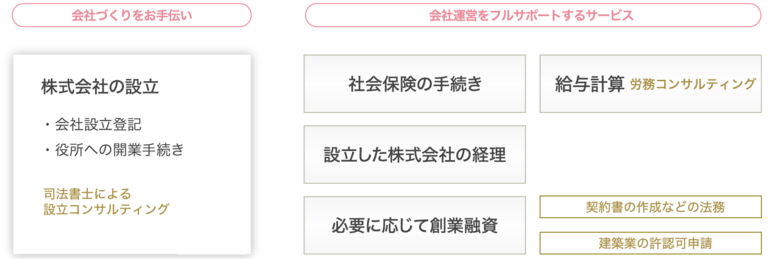

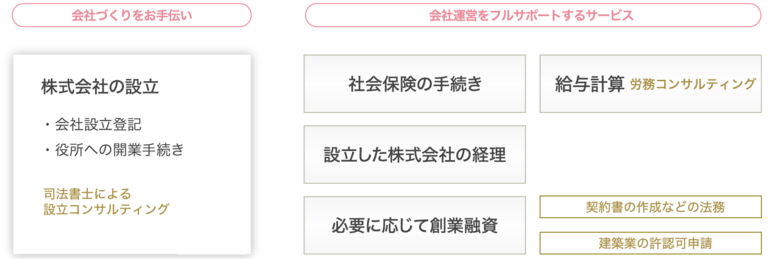

匠税理士事務所の起業や独立・開業支援サービス

匠税理士事務所は、起業と黒字戦略に専門特化した会計事務所です。

弊所では、お客様のお役に立てる事務所であるためには、人材の質・サービスの質・税理士の経験が重要であると考えております。

目黒区や世田谷区、品川区などご近所にお住まいの方で、税理士をお探しの方はお気軽にご相談下さい。。

◇関連記事

◇個人の起業サービス

◇創業融資サービス

◇会社設立サービス

◇法人化・法人成りサービス

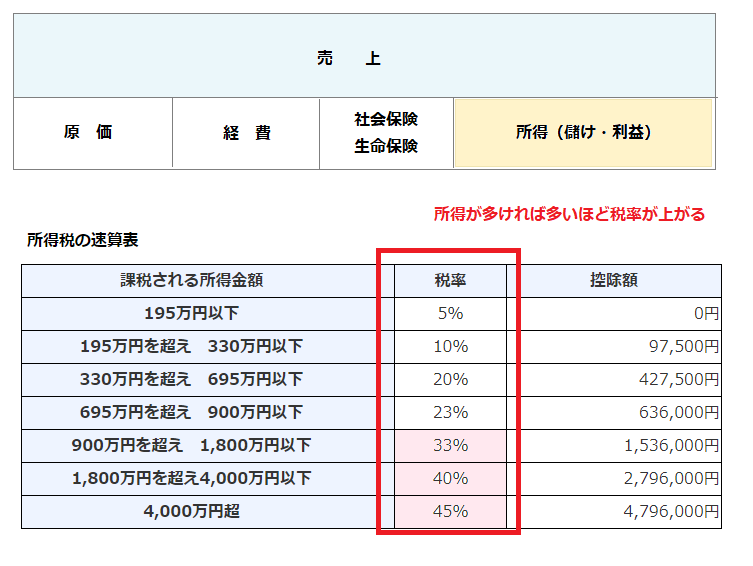

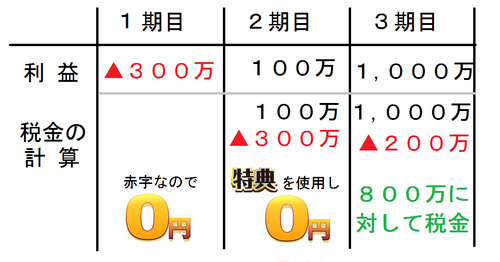

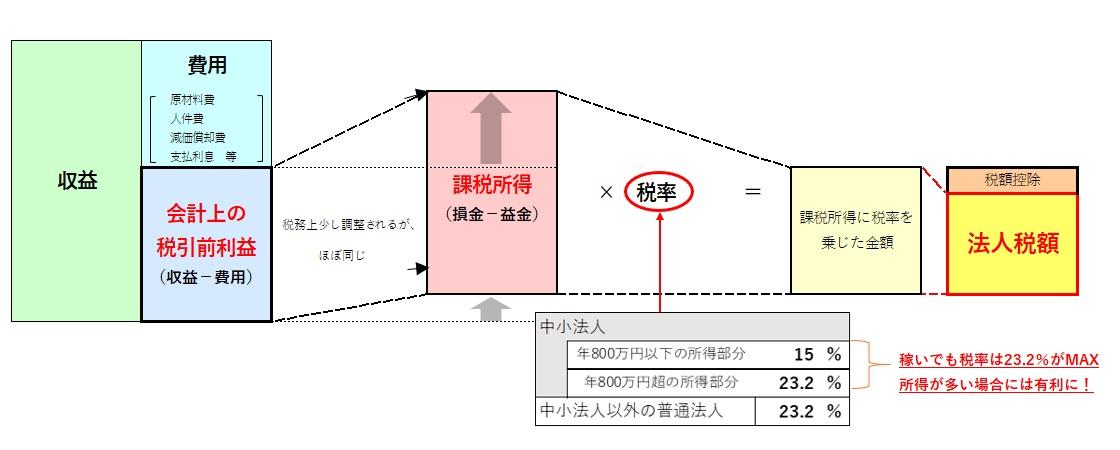

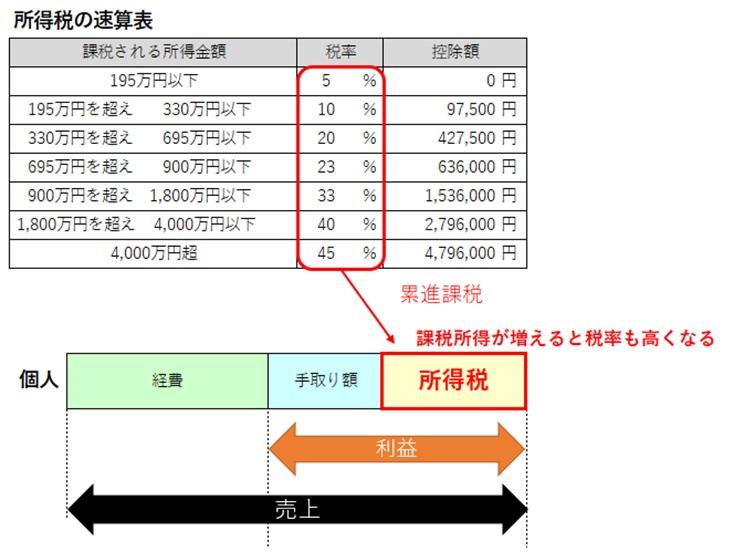

法人化や法人成りによる消費税の免税や節税対策 (19/04/19)

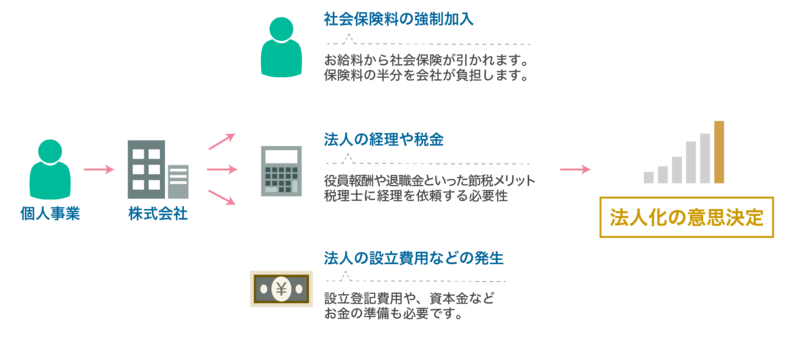

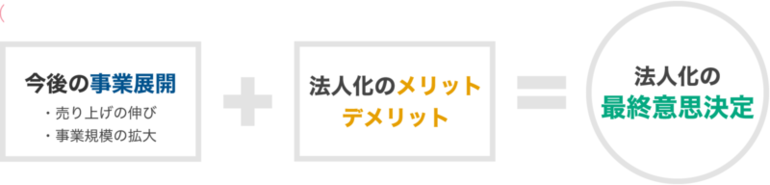

個人事業を何年かやってきて事業が順調に伸びてきたときに、

株式会社や合同会社にする法人化・法人成りを検討する方も多いと思います。

法人化・法人成りをすることで節税対策の幅が広がることや、

取引先からの信用UPなどのメリットも考えられますが、

そのメリットの中でも大きなものが、法人化の消費税免税による節税効果です。そこで今回は、法人化や法人成りをした場合の消費税の免税による節税効果についてまとめます。

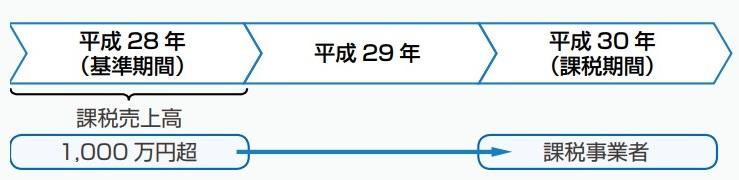

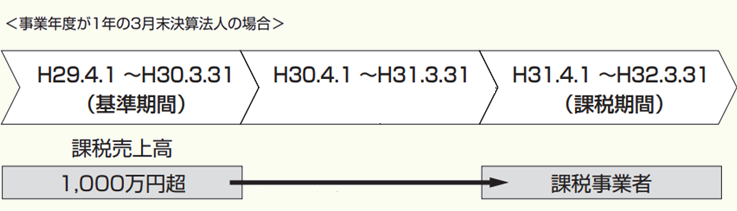

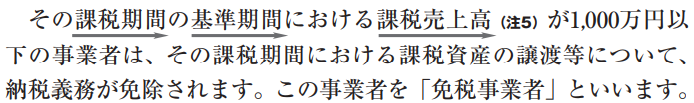

消費税を納める義務は、次のような場合に原則発生します。

個人事業者の場合・・・・・・・・・・・・・・・・・・・・・・・・・原則として前々年の課税売上高が1,000万円を超えた方

株式会社や合同会社の場合・・・・・・・・・・・・原則として前々事業年度の課税売上高が1,000万円を超えた方

個人事業の消費税を納める義務の判定イメージ

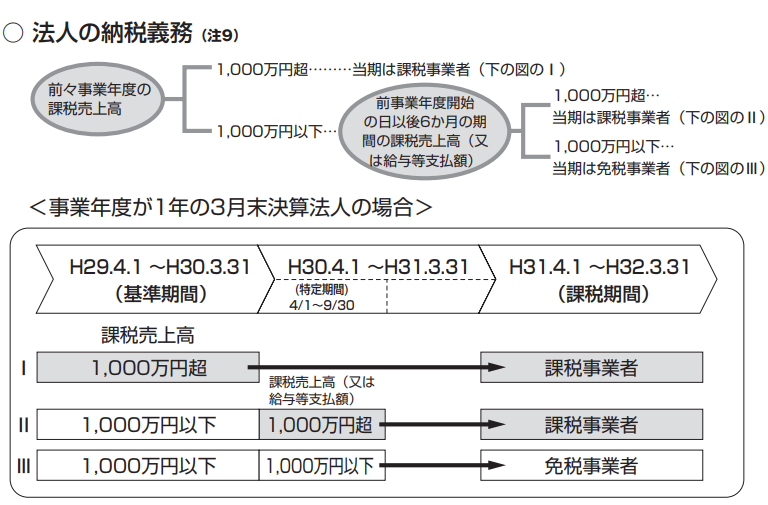

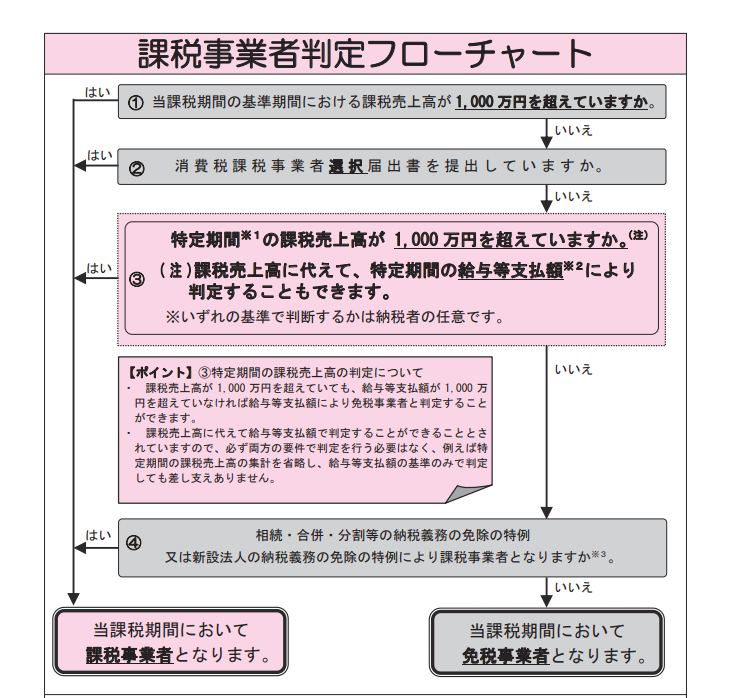

会社の消費税を納める義務の判定イメージ

※引用国税庁

※基準期間...個人事業者の方は、課税期間の前々年をいいます。

※課税売上高...消費税が課税される取引の売上金額(輸出含める)

つまりは、2年前の課税売上を軸に消費税を納める義務があるか否かの判定を行います。

そのため、前々期の課税売上高が1,000万円以下の場合には、原則として消費税を納める義務がない(免税)なのです。

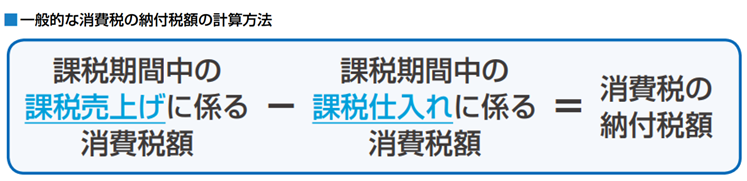

ちなみに消費税を納める義務があることになると、

1 売上でお客様から預かった消費税

2 仕入で業者さんへ支払った消費税

3 納付すべき消費税(=1-2)

で計算した消費税を納めなくてはなりません。

この本来納めなくてはいけないお客様から預かった消費税と払った消費税の差額である上記3の消費税が、

納める義務がない場合は、手元残ることにとなるので節税効果が生じます。

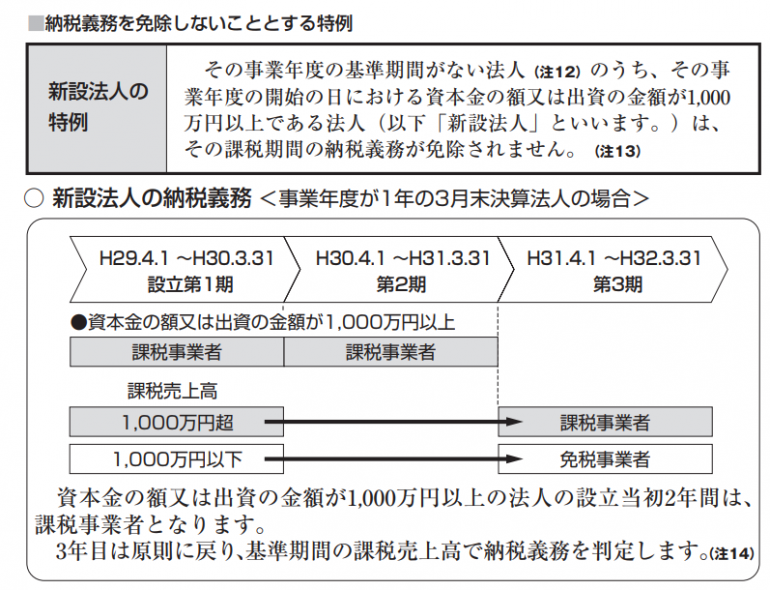

法人化の消費税免税による節税効果とはこのことです。なお、基準期間のない事業年度であってもその事業年度の開始の日における資本金の額又は出資の金額が、

1,000万円以上である場合など、注意が必要な部分もあります。詳しく解説していきます。

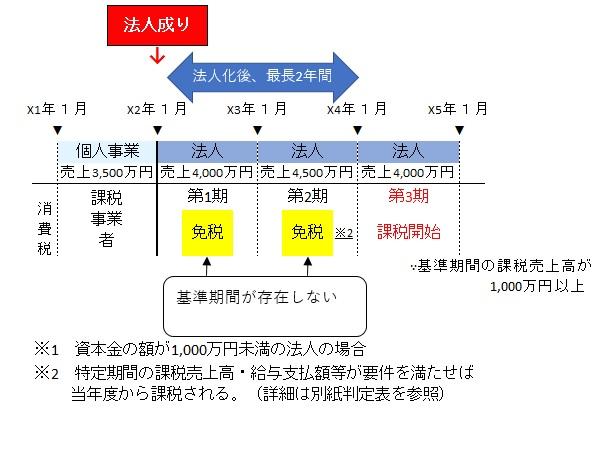

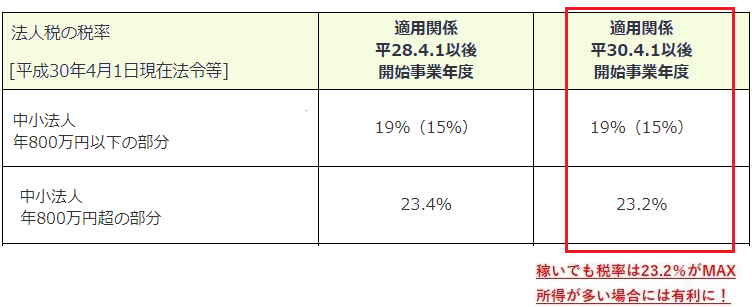

法人化や法人成りでの消費税免税の仕組みと節税効果

法人化や法人成りでの消費税免税の仕組みと節税効果は次の通りです。

個人事業主が株式会社や合同会社を設立し、法人化することで、

「会社」という固有の権利と義務が、個人とは別に生まれます。

つまり、自分以外の第三者が誕生するというイメージです。個人と株式会社や合同会社などの会社では全くの別人格ですので、

そもそも会社設立後の第1期と第2期については、

消費税の課税事業者の判定に際して用いる「基準期間」が存在しません。これにより、法人化前の個人事業主のときに、消費税の免税事業者であったか否かに関わらず、

会社として消費税が免税となる期間(節税可能期間)が新たに生じます。

こうした制度を活用し、個人事業の創業後、事業規模が大きくなった段階で法人化すれば、

【 1 個人事業の創業時の2年間(第1・2期)に加えて、】 【 2 法人化後に最長でさらに2年間 】、 最長で4年間ダブルで消費税の納税義務の免除による節税効果が得られます。

<例>個人事業時代に2年間免税で節税をして、

X1年からはじめて消費税を納めることになった個人事業主の方が、

X2年から株式会社に法人化・法人成りをした場合。

法人化や法人成りで消費税免税の節税を考えるなら資本金と給与にも注意

法人化による消費税の免税の節税には注意点があります。

<1>設立時の資本金

<2>給与の設定

簡略化したものとなりますが、どのようなことなのか解説していきたいと思います。

設立時の資本金について

新しく作る会社の資本金を1,000万円以上にして設立してしまうと、

本来消費税を納めなくても良いという免税制度を活用した節税ができなくなってしまいます。

事業年度開始の日で判定されるため、作った後では遅いため十分な注意が必要です。

具体的には、事業年度開始の日の資本金が1,000万円以上の場合、

設立一期目から、消費税を納める必要があることになります。

法人化には、会社設立コストもかかりますから、

新設会社の免税(消費税を納めなくてもよい)期間による節税は上手く活用したいところです。

(→参考 国税庁納税義務の免除 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6501.htm )

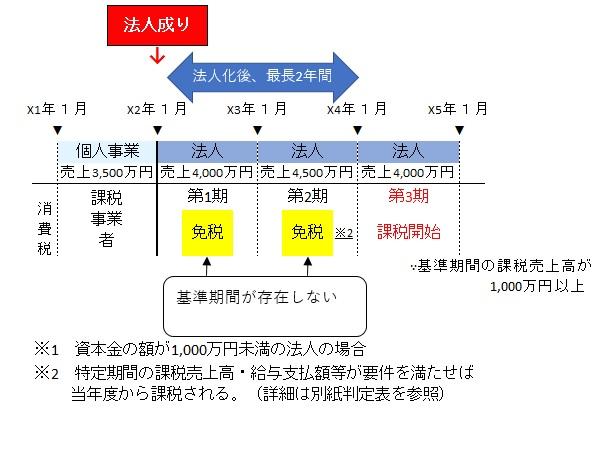

消費税の改正により新たに加わった免税による節税の論点

これまでは、上記のように資本金にさえ注意すれば設立1期目と2期目は、

消費税の免税(おさめなくてもよい)という節税ができました。

注意が必要になった消費税の免税による節税

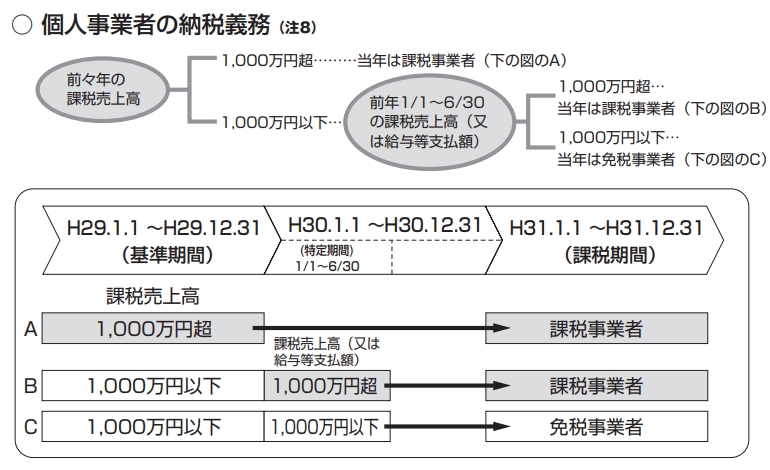

平成23年の改正で上記の消費税の納税義務判定に加えて、

1.基準期間(前々期)における課税売上高が1,000万円以下であった場合、通常は免税となりますが

2.特定期間の課税売上高(又は給与等支払額の合計額)が1,000万円を超えた場合

当課税期間から課税事業者となるという要件が追加されました。

特定期間

1 個人事業者の場合は、その年の前年の1月1日から6月30日までの期間

2 法人の場合は、原則として、その事業年度の前事業年度開始の日以後6ヶ月の期間

つまり、前年度の半年の課税売上が1,000万円を超えてしまうと、原則として消費税の納税義務が出てしまい

第1期は前年がないからよいわけですが、

第2期からは、ここに気を付けないと消費税を納める必要が出てくるわけです。

こちらにつきましては、国税庁ホームページ(www.nta.go.jp)掲載 「消費税法改正のお知らせ(平成23年9月)」が

免税による節税が可能かわかりやすいため、下記に引用しております。

つまり、資本金を1,000万円未満にして免税による節税を考えても、更に以下のポイントがあるというわけです、

法人化で消費税免税の節税を考えるには、給与設定のタイミングも大切

法人化される場合には、課税売上金額が半年で1,000万円を超える方も多いのではないでしょうか?

そのような場合に重要になるのは、初年度の役員給与やスタッフさんの給与設定です。課税売上金額が半年で1,000万円を超えてしまっても、

給与等支払額が1,000 万円を超えていなければ、

給与等支払額により免税事業者と判定することができます。

なお、課税売上高に代えて給与等支払額で判定することができることとされていますので、

必ず両方の要件で判定を行う必要はなく、

例えば特定期間の課税売上高の集計を省略し、給与等支払額の基準のみで判定も可能ですので、

あまり人員を必要としない事業の場合は、こちらをうまく活用し消費税免税による節税を考えてもよいのではないでしょうか?

課税売上金額も給与の調整も難しい場合には1年目を7か月以下に

法人化・法人成りをして消費税免税で節税したいが、特定期間の課税売上金額は1,000万円を超えてしまうし、

給与についても人を多く雇用する業種であるため1,000万円超えてしまうという場合には、

法人設立設立時において初年度の期間を7ヶ月以下にすることで、 短期事業年度となる前事業年度は特定期間とはならないとされています。この場合の特定期間判定が無くなるのではなく、特定期間判定をする時期が前々事業年度に移行することになり、

新設法人の場合は前々事業年度が存在しないので、特定期間での判定は必要なくなり、

少し短い第1期目と第2期目まで消費税免税による節税を行うということも検討すべきです。

このように売上も給与も多額になりそうな場合には、1期目を7か月以下にすることで、

約1年半の消費税免税で節税効果をうけることを検討してみても良いかもしれません。

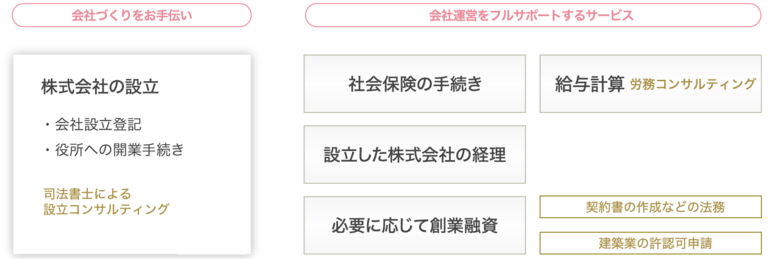

匠税理士事務所の法人化や法人成り支援サービス

【 法人化・法人成りに必要な全てがそろう税理士事務所 】をコンセプトに、匠税理士事務所では個人事業主の方に向けて法人化や法人成りのご相談を承っております。

・株式会社や合同会社にしてみたいが、消費税免税の節税などやデメリットを聞きたい。

・法人化のラインや消費税免税の節税以外にも、社会保険など自分の業種はどうなのか知りたい。

このようなニーズにお応えするための相談会も行っております。

消費税免税など節税に関する法人化の無料相談会のご予約はお手数ではございますが、下記よりお願い致します。

1.無料お問い合わせフォームかお電話にてご相談内容とご予約をお願いいたします。

2.決算書など必要な資料をお持ちいただき、ご来所ください。

※お客様へお願い

いただきました個人情報はお客様との打ち合わせ後削除し、勧誘の連絡等一切致しません。

無料相談でお答えできない事項がございますことをご理解いただけましたら幸いです。

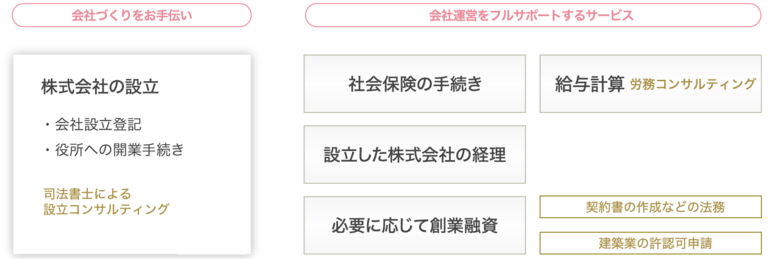

また、実際に株式会社や合同会社を設立された場合には、消費税免税の節税以外にも

資本金は幾らにするのか、決算期はいつにするのかという会社の基本設計を一緒になって考え、

登記の代行から社会保険加入手続き、経理の代行から税務申告まで承っております。

法人化・法人成りをご検討中の方は、お気軽にお問い合わせください。

【 → 世田谷・目黒・品川など東京での法人化・法人成り 】◆消費税の免税以外にも法人化による節税効果は他にもあります。

詳細はこちらからご確認をお願い致します。

【 → 個人事業を会社にする法人化のメリットやデメリット 】

◆法人化や法人成りについての情報を掲載した情報館のバックナンバーはこちらです。

◆法人成り以外のサービスや料金などにつきましては、こちらからご確認をお願い致します。

【 → 世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所 】※引用国税庁 https://www.nta.go.jp/publication/pamph/01.htm#a-06

上記コンテンツは、参考情報としてご覧いただいております。

消費税免税や節税情報の取り扱いや免責事項などをご確認の上、ご利用ください。

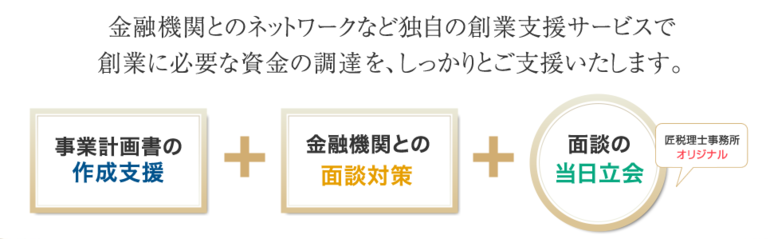

起業・創業も使える小規模事業者持続化補助金の申請書作成代行 (19/03/14)

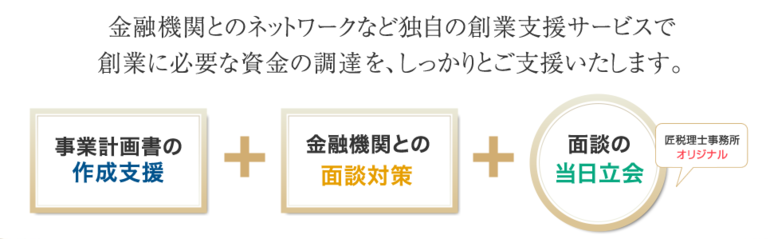

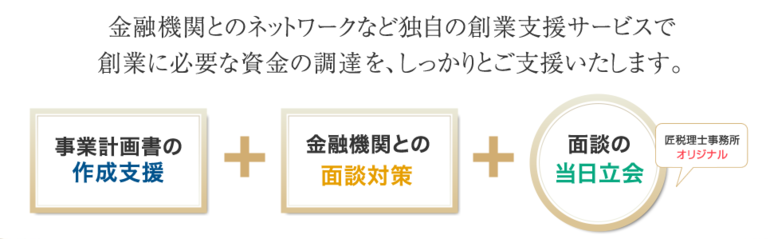

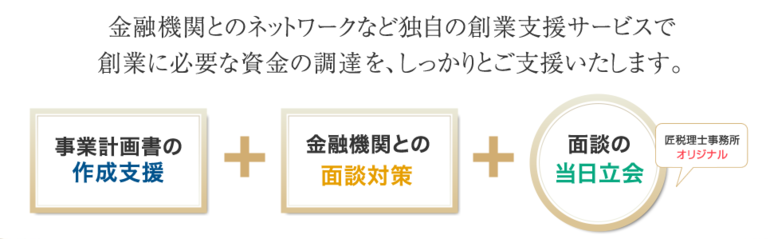

匠税理士事務所では起業や創業支援に力を入れております。

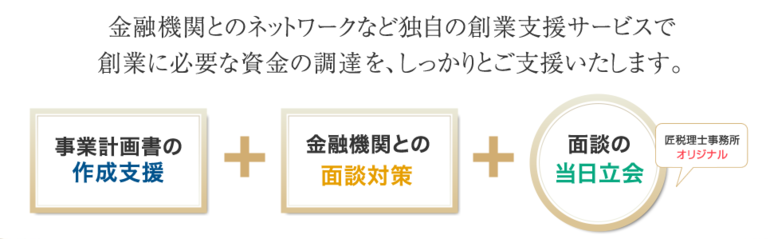

スタートアップ企業の生命線は資金調達であるため、以下の方面での資金調達にも注力しています。

1 日本政策金融公庫など金融機関による迅速かつ確実性の高い【 創業融資による資金調達 】 2 将来返還不要の【 各種補助金制度による資金調達 】世田谷区や目黒区、品川区など東京都での創業融資による資金調達実績では、

世界4大会計事務所出身の税理士が高度な専門性を駆使し、トップクラスの実績を誇っております。

創業融資などの支援で起業されたお客様より、

「 起業時や創業時でも使える補助金はないでしょうか。」 とご相談を頂くことがあります。

回は、起業・創業も使える小規模事業者持続化補助金についてまとめます。

小規模事業者持続化補助金とは、起業家も使える補助金制度

小規模事業者持続化補助金とは、どんな制度の補助金なのかといいますと、

小規模事業者等が、販路開拓等に取り組む費用の一部を補助する補助金制度です。WEB制作や販促用のチラシ・パンフレットの作成、生産性の向上に資するソフトウェアなどが対象になり、

PCやオフィス用品といった汎用性がある設備投資は対象にはならないという補助金です。

このように起業や創業時に一定の要件を満たすような設備投資など経費の支払いを行った場合には、

その一部を補助金事務局に申請し、承認されれば補助してもらえるという制度です。

創業融資(借入)との違いは、補助金は借入と異なり返済しなくてよいということです。

上手に活用できれば、起業成功のアドバンテージになることは間違いありません。

【 小規模事業者持続化補助金の制度内容 】

【 小規模事業者持続化補助金の制度内容 】

【 補助上限 】

[通常枠] 50万円 [賃金引上げ枠・卒業枠・後継者支援枠・創業枠] 200万円 ※インボイス特例対象事業者は、上記金額に 50 万円の上乗せ賃金引上げ枠

→ 販路開拓の取組に加え、事業場内最低賃金が地域別最低賃金より+30円以上である小規模事業者

卒業枠

→ 販路開拓の取組に加え、雇用を増やし小規模事業者の従業員数を超え事業規模を拡大する小規模事業者

後継者支援枠

→ 販路開拓の取組に加え、「アトツギ甲子園」においてファイナリストに選ばれた小規模事業者

創業枠

→ 産業競争力強化法に基づく「特定創業支援等事業の支援」を受け、販路開拓に取り組む創業した小規模事業者

インボイス枠

→ 免税事業者であった事業者が、新たにインボイス発行事業者として登録し、販路開拓に取り組む小規模事業者

【 補助率 】

2/3 ( 賃金引上げ枠のうち赤字事業者は 3/4)【 対象経費 】

機械装置等費、広報費、ウェブサイト関連費、展示会等出展費(オンラインによる展示会・商談会等を含む)

旅費、開発費、資料購入費、雑役務費、借料、設備処分費、委託・外注費

上記を読むと複雑な感じがしますが、専門家を活用するとほとんど代行してもらえますし、起業時や創業時は、売上確保のためHPや名刺、パンフレットの作成など販路開拓等がかかせません。

そのため、これらのための初期投資として大きな経費・費用の支払いが出ても、

国などから補助してもらえるは、創業時の資金調達手段として効果的です。

そのため、このような小規模事業者持続化補助金を活用するのは起業成功に重要なのです。

創業時の小規模事業者持続化補助金の申請書作成代行

匠税理士事務所では補助金申請に特化した専門家である中小企業診断士・行政書士と連携し、

小規模事業者持続化補助金の申請書作成代行を承っております。

補助金について興味があるので、制度について話を聞いてみたい。という方もお気軽にご相談ください。

中小企業診断士が丁寧にお客様の事業内容などをヒアリングし、

補助金の要件をクリアできそうか否かをコンサルティング致します。

補助金の要件をクリアできそうな場合には、補助金申請書類の作成代行も承っておりますので、

小規模事業者持続化補助金の申請から採択までをしっかりとサポート致します。

だた、補助金には特有のデメリットがあり、こちらを理解した上での検討が重要です。

匠税理士事務所では、お客様の利益がしっかりと確保できそうにない場合には、 補助金申請をお勧めしないようにしております。

設備などモノやサービスへの投資に対する補助の補助金の申請、

人材の採用や育成の助成制度である助成金の申請代行

の詳細は、下記の各サービスページをご確認ください。

◇補助金サービス(設備などモノ)

【税理士対応地域:世田谷区や目黒区、品川区など東京都23区全域】

◇助成金サービス(人材の採用や育成)

【税理士対応地域:世田谷区や目黒区、品川区など東京都23区全域】

◇会社概要

◇TOPページ

世田谷区や目黒区、品川区など東京を中心に起業や創業支援に定評がある会計事務所です。

<各種補助金別のサービスへのリンク>

② IT導入補助金

<中小企業が生産性向上を目的に、業務効率化やDXに向けITツール(ソフトウェアやアプリケーション、サービス等)の導入を支援するための補助金>につきましても、お気軽にお問い合わせください。

建築士・設計事務所の会社設立・起業創業・独立開業は匠税理士 (19/03/14)

◇建築士・設計事務所で、新たに会社を設立したい方

匠税理士事務所は、建築士や設計事務所様の起業や創業の支援を行っております。

こちらは、これから会社をつくり法人で起業をお考えの方に向けたコンテンツとなります。

建築士・設計事務所の独立時 最初の課題

建築士や設計事務所で、独立や開業され、最初の課題は、 【 生き残ること 】 です。

つまり売上を上げて利益を確保することです。

売上を上げるには、

<1> 設計等の技術力・サービスが優れていること <2> 良いものである事をお客様に知ってもらうことと適正な売価を設定すること大きく分けて、この2点が重要になります。

<1>は、一級建築士、二級建築士など設計事務所で、起業創業しようと考えらるわけですから、 建築設計や監理など技術力・サービス力には実績がある方が多く、問題点はほとんどありません。

問題となりるのは<2>です。

技術力のある建築士・設計事務所であることを知ってもらうこと

<2>については、会社員の時代にはあまり意識することがありません。

しかし、良いものである事をお客様に知ってもらう事が、売上確保では最重要になります。

世にいう 「 マーケティング 」 という言葉にすると、難しい気がしますが、

要は、"良いものであることをお客様に知ってもらえれば良い" のであり

"知ってもらう努力は、何でもやれば良い" のです。

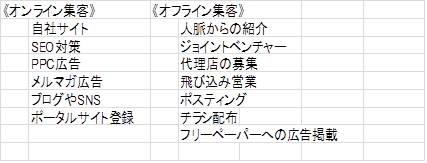

例えば、下記のようなものがすぐに検討できます。

やらないよりはやった方が良いわけで、こうした努力を積み重ねれば重ねるほど、受注の確率が上がることになります。

ただし、重要なことは予算と期限を決めて行うことです。特に予算の上限を決めることは非常に重要です。

事業は、何年も続くマラソンです。息切れしてしまうような猛ダッシュは避け、長いスパンで軌道に乗せることを考える必要があります。

お客様の獲得が軌道にのり、受注見込みがある程度立てば、創業融資を検討し、実際に受注し事業を本格的に軌道に乗せます。

建築士・設計事務所の起業では、創業融資の検討が必要

建築士や設計事務所の受注案件で、

○工事の請負がある場合

請負開始から、外注費や仕入れ、現場諸経費の立替→代金回収までの間持ちこたえる資金力が必要です。

○建築や設計が長期スパンで行われる場合

受注から代金の改修まで時間がかかるため、代金回収までの間持ちこたえる資金力が必要です。

沢山の受注があることは、大変素晴らしいことです。

しかし、起業で最も注意すべき点は、急成長期の資金ショートによる黒字倒産です。

建築士や設計事務所で独立開業して成功するには、この資金の問題を乗り越える必要があるわけです。

匠税理士事務所では、建築士や設計事務所での起業創業時には、日本政策金融公庫の 創業融資による資金調達 を提案しております。

◇初めての創業融資に向けた基礎知識獲得のコンテンツはこちら

初回の創業融資の上限は、原則として1,000万円となります。

これを運転資金の場合には、5年返済で利率2%程になりますので、月間17万程返済していくことになります。

利率2%なら年間金利は、20万円をきりますので、これより利益を上げれば、借りた方が得なのです。

資金調達に成功できれば、売上を確保する努力を地道に行うのみとなり、非常に経営がやりやすくなります。

建築士や設計事務所向けサービス

匠税理士事務所には、世界4大会計事務所出身で経営セミナーや

商工会議所の経営指導員向けセミナーを担当する税理士が独立を支援致します。

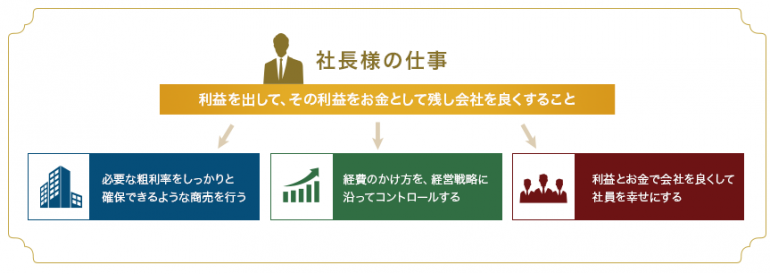

建設業や建築業は、一取引当たりの金額が大きく、ハイリスク・ハイリターンな特性の事業です。

そのため、【 お金との付き合い方 】や【 利益が出る仕組みづくり 】といった経営手腕も重要です。

匠税理士事務所では、お客様に、【 お金 】と【 利益 】が残るように、

会計データを活用した経営コンサルティングを通じて経営サポートを行います。

◇建築業許可申請サービス

◇建築業向け創業融資サービス

◇建築業向け会社設立サービス

◇建築業で 税理士変更の法人お客様 や 個人のお客様 はこちら

◇相談会

建設業や建築業で独立・開業をお考えの方に向けた相談会を開催しております。

◇お役立ち情報

建設業や建築業の経営ノウハウを掲載しております。

建築士・設計事務所向け黒字戦略とキャッシュ経営

【 黒字経営の情報館 】

【 黒字経営サービス 】

◇事務所の概要

一人親方とは?独立開業で一人親方になるには、法人化も解説 (19/03/14)

◇建設業や建築業で、個人事業を始めたい方

匠税理士事務所は、建設業や建築業の独立開業支援に力を入れる会計事務所です。

今回は、一人親方とは何か?

建設業や建築業で独立開業する、一人親方になるにはどうすればよいのか?

事業規模が大きくなった時に会社にする法人化についてまとめました。

こちらは、個人事業主の方向けのコンテンツです。

◇法人のお客様は、こちらです。

◇個人のお客様は、こちらです。

一人親方とは何なのか?独立開業して一人親方になるには?

一人親方とは、建設業や建築業で社員を雇用せず、事業主と親族だけで事業を行なう形態をいいます。

簡単にいうとフリーランスというイメージです。

したがって、どんな仕事を幾らで請けるのか、請けないのか?

外注先の利用など独自で決めて、独自で動く。

上手くいけば稼げ、上手くいかないと損します。

つまり、ハイリスク・ハイリターンな形態です。一方、建設業や建築業で会社員として働けば、毎月一定額の給与が入ってきて安定しています。

どちらが良いかは、その方それぞれの人生観・仕事観であり、一概にどちらがよいということはありません。

一人親方では、自分で仕事の内容やお客様を選べたり、価格の設定が可能となるメリットがあります。

大きく収入を伸ばし、自分の思うように仕事ができるころです。

一方デメリットは、一人であるが故に、病気・怪我をしてしまうと収入が途絶えてしまうことです。

また、大企業と直接取引できないこともあるため、人を雇って法人で起業することが良いケースもあります。

それでは、一人親方で成功するにはどのような条件が必要なのでしょうか?

一人親方で独立開業して成功する条件やポイント

一人親方で独立開業して成功する条件は、いろいろとあると思いますが、

【 工事受注ができる方=売上を上げられる方 】 だと思います。売上を上げるには、

⓵・・高い技術力や専門性

②・・得意先や外注先から信頼される人間性

③・・材料等の確保のために必要な資金力

これらを全て兼ね備えている必要がございます。

独立開業し技術力・人間性に自信があるけれども、

資金面だけ自己資金が少ないという方は、日本政策金融公庫など金融機関から資金調達するという

創業融資で弱点を補うこともできます。

売上を確保できれば、【 入金は早く・支払は遅く 】という資金繰りの原則を抑え、

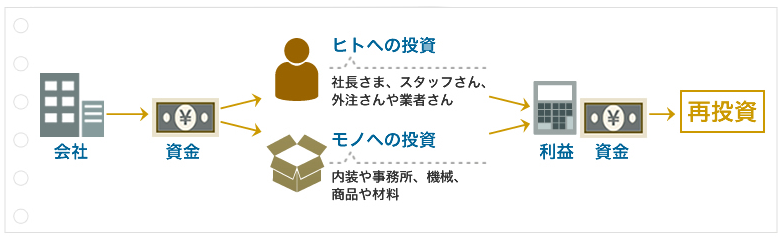

【 売上の最大化 + 経費の最小化 = 粗利の最大化 】を行うというポイントを抑えて黒字経営にして、

独立開業して成功する確率を高められるのです。

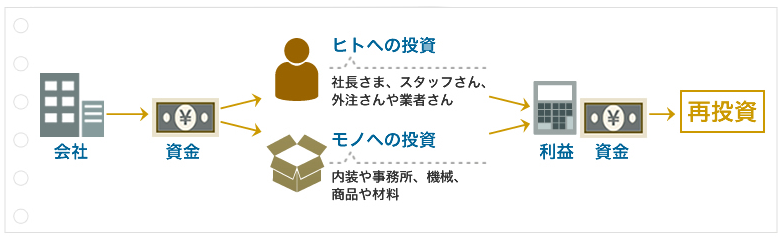

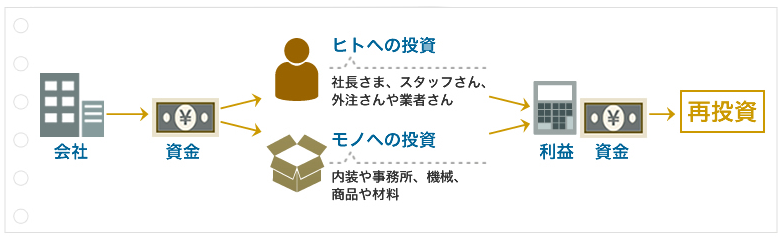

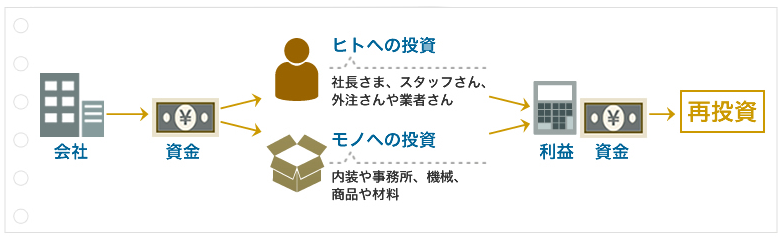

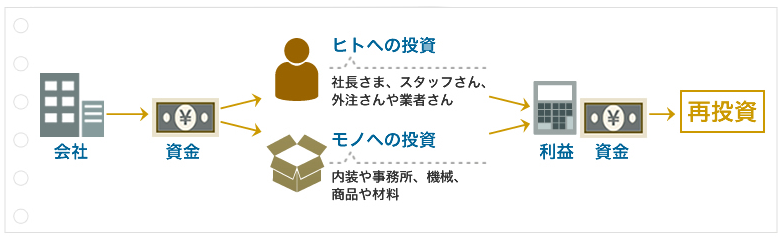

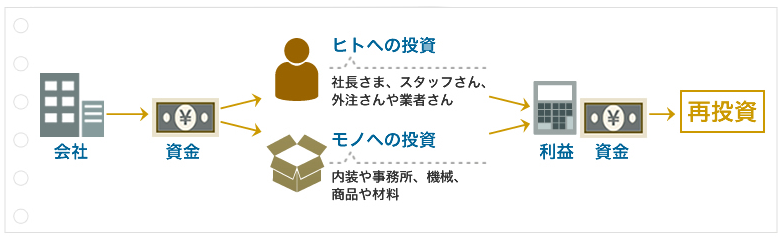

このような儲かる仕組みづくりをして、会社に利益とお金を残すというプラスのサイクルを生み出し、

この利益とお金を、【 人 】や【 モノ 】に投資して事業を拡大するのが成功の方程式となります。

個人事業主 株式会社や合同会社 法人化・法人なり 組織形態の選択

一人親方で独立開業するときに、

⓵個人事業主として独立開業する方法

②はじめから株式会社・合同会社など会社で独立開業する方法

③個人事業主で起業し、軌道にのったら株式会社に変更する方法

大きく分けて3つの方法があります。

◇はじめから株式会社や合同会社など会社で起業する方法

開業後から大きな売り上げが継続的に立つ予定があり、創業融資や許可申請もはじめから検討したい場合には、法人での起業が向いています。

また、法人ではないと取引ができないケースや、従業員さんがいる場合なども法人起業が適しています。

◇個人事業主で起業し、軌道にのったら株式会社に変更する方法

それでは、最初から個人事業主にしたら、ずっと個人事業主なのかというとそうではありません。

個人事業を引き継いで、株式会社や合同会社など会社にすることも可能です。

これを法人化や法人なりといいます。

株式会社や合同会社など会社にすることで得られるメリットは、

節税の幅が広くなったり、求人などで有利になったりするというところです。

法人化することで消費税免税や低い税率、退職金制度を活用した節税メリットがある一方、

社会保険の強制加入などデメリットも出てきます。

◇個人事業から株式会社へ 法人化はこちら。

◇個人事業主として独立開業する方法

会社ではなく、個人事業で独立開業する最大のメリットは、コストがかからず、一番気軽に始められる事業形態ということです。

☆メリットやデメリット

匠税理士事務所では、お客様の状況をヒアリングした上で、有利不利をお伝えし、

建設業や建築業での <法人起業> <個人起業> <法人化や法人なり> をサポートします。

建設業や建築業の独立開業支援サービス

◇個人の起業サービス

◇建築業許可申請サービス

◇建築業向け創業融資サービス

◇建築業向け会社設立サービス

◇建設業の法人化・法人成りサービス

関連記事 → 建設業や建築業の個人から法人化・法人成り

◇法人のお客様は、こちらです。

◇個人のお客様は、こちらです。

建設業や建築業に強い匠税理士事務所

また、【 建設業に必要な全てがそろう事務所 】をかかげて、

税務や会計、経営コンサルティングは税理士が担当し、

給与計算や社会保険など人事労務などの問題は社会保険労務士が対応します。

法律問題には弁護士が対応し、建設業許可申請には行政書士がチームで対応しますので、

社長様は本業に集中して経営していただくことができます。

◇事務所概要

◇相談会

建設業や建築業で独立・開業をお考えの方に向けた相談会を開催しております。

◇お役立ち情報

建設業や建築業の経営ノウハウを掲載しております。

外部リンク

ファーストコンテックは、建設業界に特化した人材派遣会社。技術者が不安なく働きキャリアアップできる環境づくりを⽬指します。

→ 株式会社ファーストコンテック|建設業界に特化した人材派遣

工務店やリフォーム・内装の会社設立・創業融資・起業は匠税理士 (19/03/14)

匠税理士事務所は、工務店やリフォーム・内装業など建設業の支援に力をいれる会計事務所です。

工務店やリフォーム・内装業の起業成功で、

創業融資・資金調達は、【最重要課題】です。

なぜなら、工務店やリフォーム業・内装業は、

一案件当たりの取引金額が大きいため、資金を多く必要とする特徴があるからです。

例えば、入金と支払いのサイクルで考えると、

入金は概ね1~2か月後、工期は概ね1ヶ月~2か月、支払いは1ヶ月後という場合、

1.5か月 + 1.5か月 - 1ヶ月 = 2か月分不足です。仮に会社を維持する人件費・家賃など150万なら

最低300万は自己資金が必要となるのです。

一方自己資金が十分で起業される方はまれで、

万が、一納品のトラブルや得意先の入金が少しでも遅れると資金的に更に厳しくなります。

工務店やリフォーム・内装の起業で成功するには

工務店やリフォーム業・内装業の起業成功は、

創業融資による資金調達が大きく影響します。

この創業融資の成功には、

会社設立・社会保険・建設業許可が必要になります。

なぜなら、建設業許可があれば、

500万円以上の大規模工事が請けられて、

収益力・返済力があると金融機関は見るためです。

逆に許可が無いと返済力が低下し、

創業融資成功率も下がるというわけです。

そして、建設業許可では会社の謄本と社会保険加入が必要になるため、

結果として、会社設立・社会保険加入・建設業許可の3つが必要になります。これら3つを同時に動かすため、工務店やリフォーム・内装の起業は、特に力量が必要になります。

匠税理士事務所では、起業セミナーで講師を務め、

世界4大会計事務所出身の税理士が担当します。

建設業許可・会社設立・社会保険加入を同時進行の経験が豊富で、

一生に一度の起業が成功するようサポートします。担当税理士・業務内容はこちらで確認下さい。

【 → 起業・黒字戦略の匠税理士事務所 】

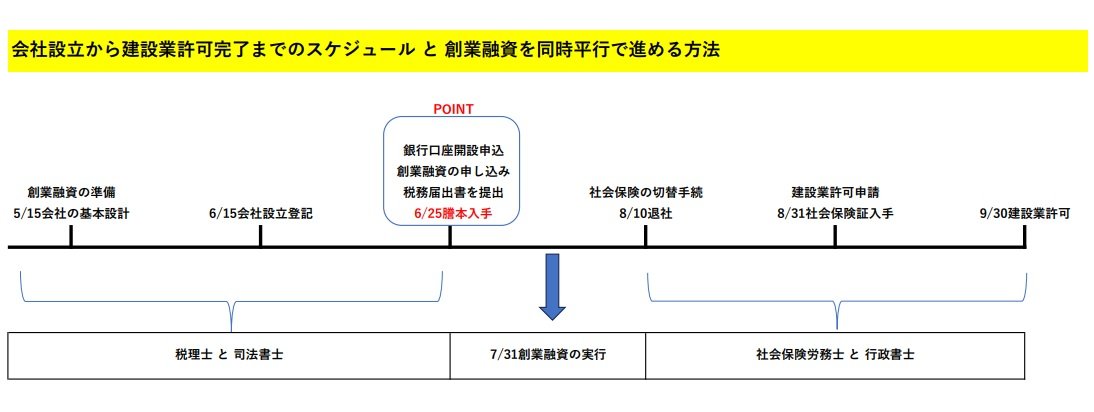

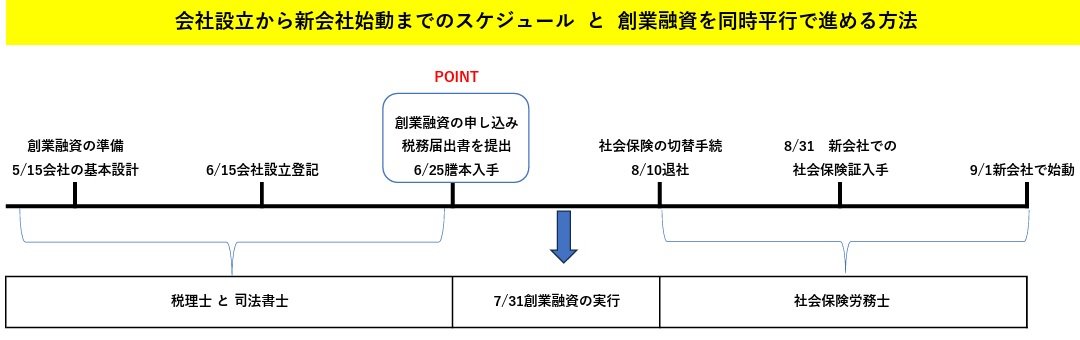

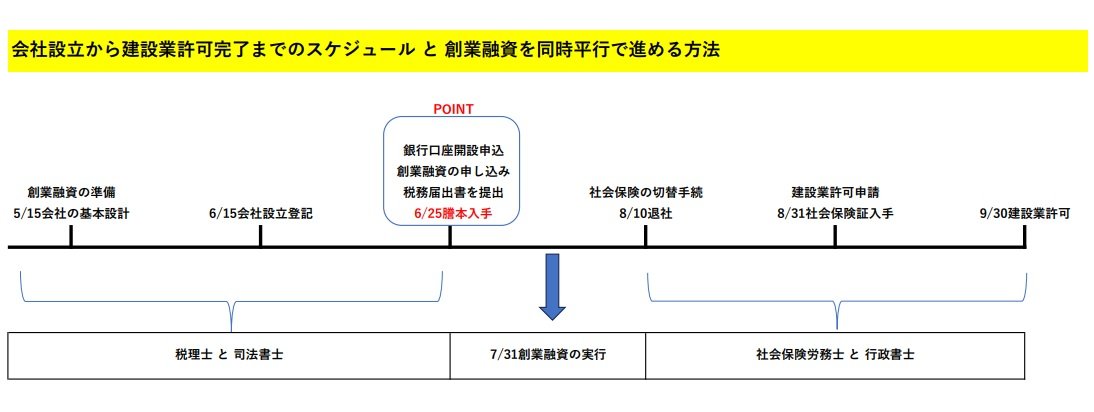

工務店やリフォーム・内装の会社設立・起業の流れ

会社設立・起業後の具体的な流れを説明します。

今回は、現在会社に勤務され5月起業を考え、

【 8/10退職、9月から稼働 】を例にします。

【 会社設立から建設業許可取得までの流れ 】⓵ 5月に税理士と打ち合わせ

会社名、本店の場所、資本金など新会社の設計決定

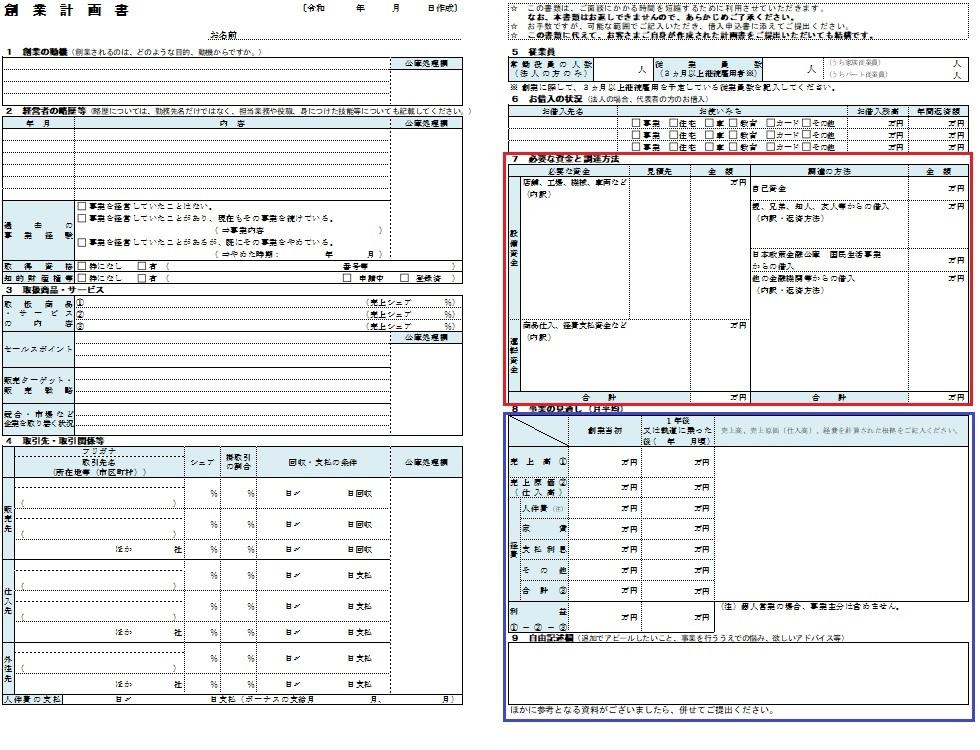

【 → 同時に創業計画書作成と必要資料用意 】

② 1週間程で司法書士にて⓵の設計書で登記手続

③ 登記申請から2~3週間で謄本入手

④ 謄本入手と同時に創業融資の申込銀行口座の開設・税務署などの届出書

⑤ 勤務先の退社後に社会保険の変更手続

→ 2~3週間で新設法人の保険証入手

⑥ ⑤の後、すぐに許可申請

→ 約1か月で建設業許可取得

建設業の起業は、上記の流れとなります。

大変そうですが、専門家チームを活用すると、

一度打ち合わせで、会社名など必要事項を決めてしまえば、後はお任せとなります。

このスケジュールを表にしますと下記になります。

(官公庁の混雑具合で、多少前後します。また下記表は余裕をもったスケジュールになっています。)

起業に伴う創業融資はスピード感が重要

入金まで材料・外注費・人件費が多額に出るため、

工務店やリフォーム・内装の起業成功では、

創業融資の結果が大きく影響します。

ここで重要なのは、創業融資のスピード感です。

具体的には、創業融資の申請時期です。

最速の融資申請の時期は、会社設立・社会保険の切替え・建設業許可申請の手続を進め、

【 同時並行 】で日本政策金融公庫の創業融資による借入を進めることです。そして融資申請時期を出来る限り早くする理由は、

日本政策金融公庫創業融資による借入で、

幾ら調達できるか早くに分かれば、

他の切り口での資金獲得の検討や、事業規模の縮小などを早く考えられるからです。

逆にこれを同時進行で行わないと、建設業許可は取れたが、資金調達が完了しておらず、

創業計画書の作成から借入の申し込み・入金までの約1か月から2か月の期間、

機材などが買えず、【事業停止】にもなりえます。

そこで匠税理士事務所は、創業融資による資金調達を大変重視しており、

こちらの業務には、経営セミナーでも講師を務める世界4大会計事務所出身の税理士が対応致します。

創業融資の成功率はトップクラスとなってます。工務店やリフォーム・内装業向け創業融資はこちら

工務店やリフォーム・内装業の会社設立

工務店やリフォーム・内装業でこれから株式会社や合同会社など会社設立する場合は、決算期と資本金の設定がとても重要です。

決算期をしっかりと考えて決めないと、税金が毎年生じやすい会社になってしまいますし、資本金も考えないと消費税が大きく変わります。

当会計事務所では、お客様の今後のビジョンや事業内容をしっかりヒアリングした上で、株式会社や合同会社など会社設立致します。

会社設立後の建設業許可申請や社会保険手続きの代行はもちろんですが、経理など本業以外は全てお任せいただけます。

【 起業に必要な全てがそろう会計事務所 】をスローガンに東京都や神奈川県を中心に創業支援を行ってます。

◇工務店やリフォーム業・内装業に向けた会社設立・創業融資など起業支援はこちら。

既に顧問税理士さんがおり、税理士変更をお考えの工務店やリフォーム・内装業のお客様はこちらから

建設業許可申請にも対応の会計事務所

工務店やリフォーム・内装業を始める際、500万円以上の大型案件を受注するために、許可申請が必要になります。

また、創業計画書の売上を達成するには、大型案件の遂行が必要であるため、許可取得が創業融資条件となることもあります。

つまり、許可の失敗=創業融資の失敗という展開になってしまいます。そこで匠税理士事務所では、建設業専門の行政書士と連携し許可申請も対応します。これまで10年以上お仕事をしておりますが、

【 創業融資と許可成功率は100%です。】もちろん、獲得が困難であると判断した場合には、そのようにご説明させて頂きます。

また決算期ごとの更新にも対応しますので、お客様は本業に集中していただくことが可能です。

◇工務店やリフォーム・内装業の許可申請サービス

当会計事務所は、工務店やリフォーム・内装業のお客様の会社設立・創業融資など起業成功を支援できる専門性の高い社員・提携先にこだわってます。

◇税理士や提携先の専門家など事務所概要はこちらからご確認をお願い致します。

◇会社設立や創業融資など起業・独立・開業相談会

会社設立や創業融資など起業・独立・開業をお考えの方に向けて相談会を開催中。

工務店やリフォーム・内装業の方向けの経営お役立ち情報

◇工務店やリフォーム・内装業などのお客様に向け、経営お役立ち情報を配信しております。

工務店やリフォーム・内装業の方に向けた創業融資や会社設立など起業支援につき最後まで御覧頂きありがとうございました。

これから10年後も生き残る建設業や建築業の会社経営とは (19/03/14)

『 これから10年後も生き残る建設業や建築業の会社はどんな会社でしょうか? 』

経営コンサルティングの現場で、このようなご相談を頂くことがあります。

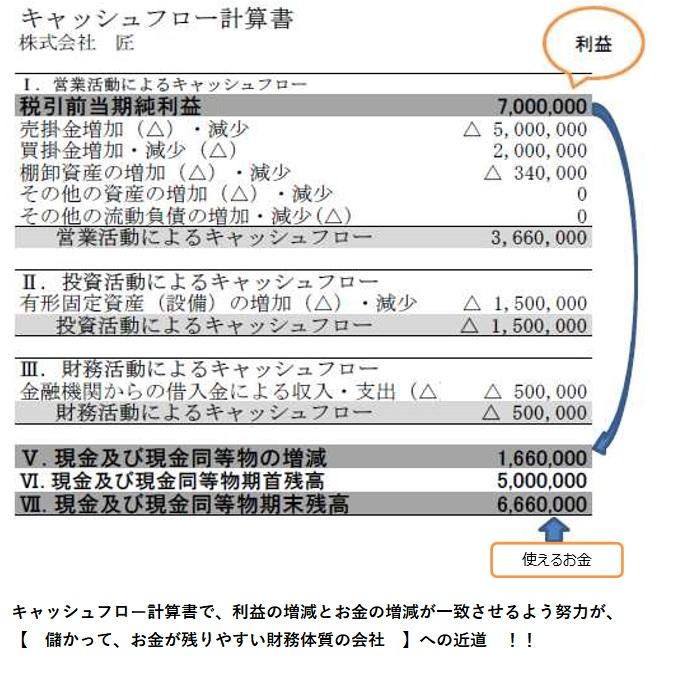

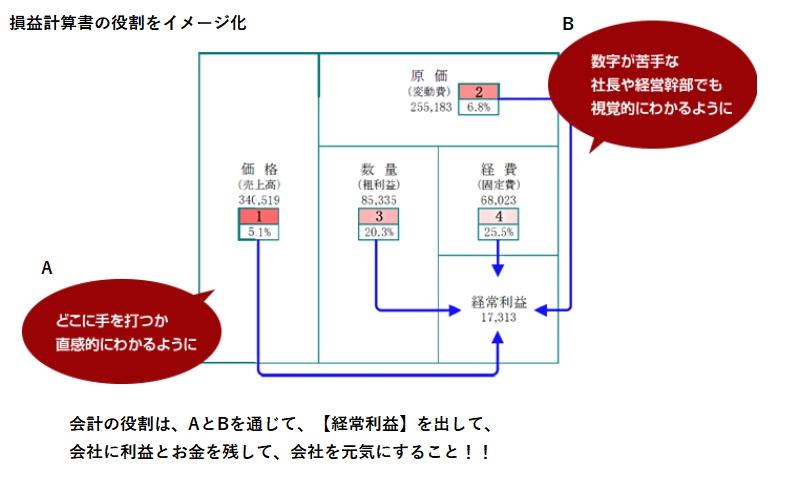

色々な考え方があると思いますが、 【 儲かって、お金と人が残る会社 】 だと考えます。

建設業や建築業は、お客様である発注者の要望に沿って、建物を建設するという仕事であり、

材料を仕入れ、職人さんが組み立てていくという仕事です。

今はこの材料が高騰し、人材は少子化と職人さんの高齢化で確保が難しくなっていますが、

この傾向は今後も更に続くことが予想されます。

材料の確保には、お金が必要ですし、人材の確保は更に難しく、お金と働きやすい環境が必要です。

これらの実現には、お金を生み出す儲け、つまり利益が必要となります。

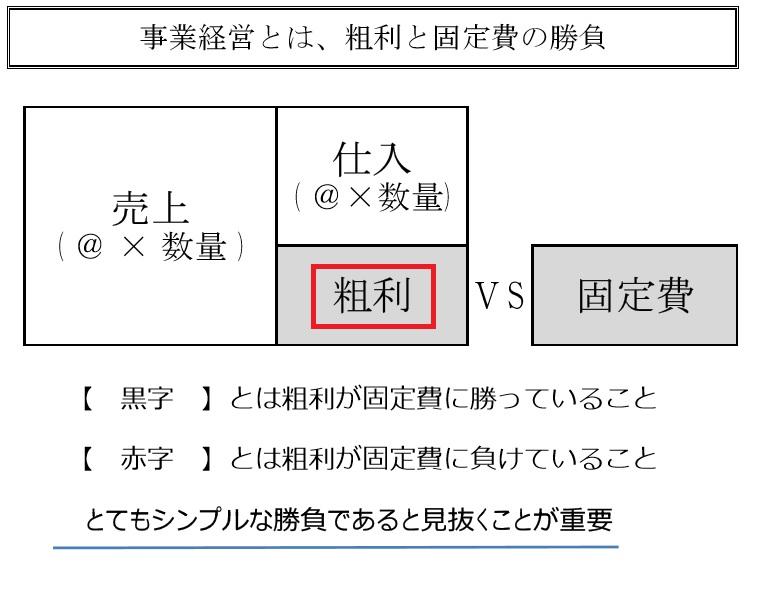

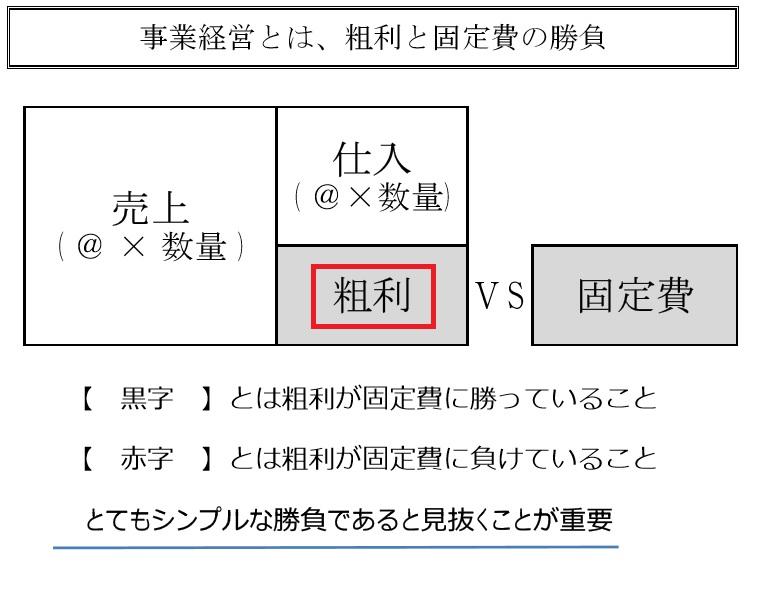

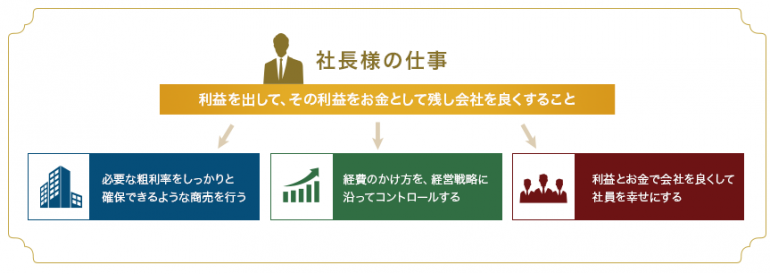

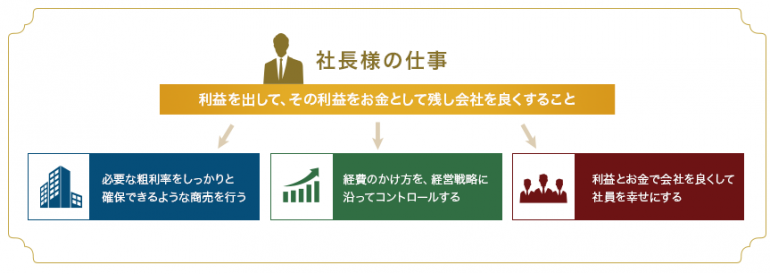

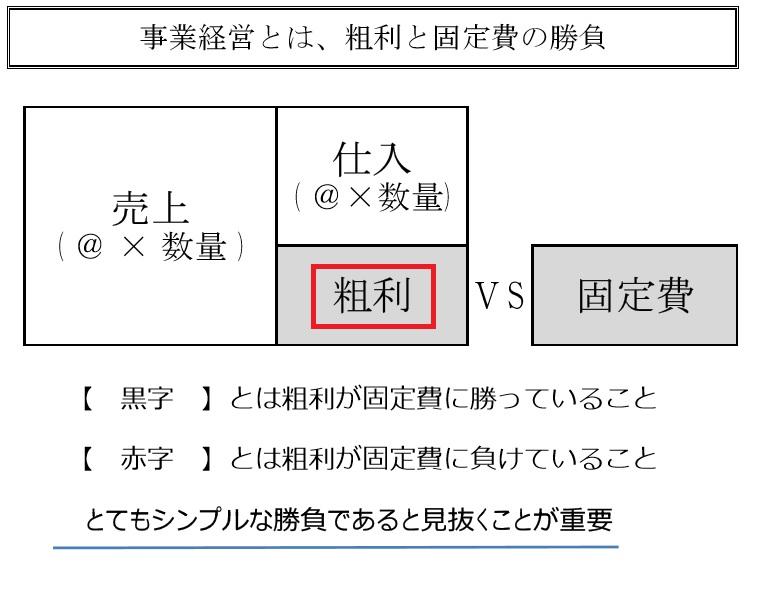

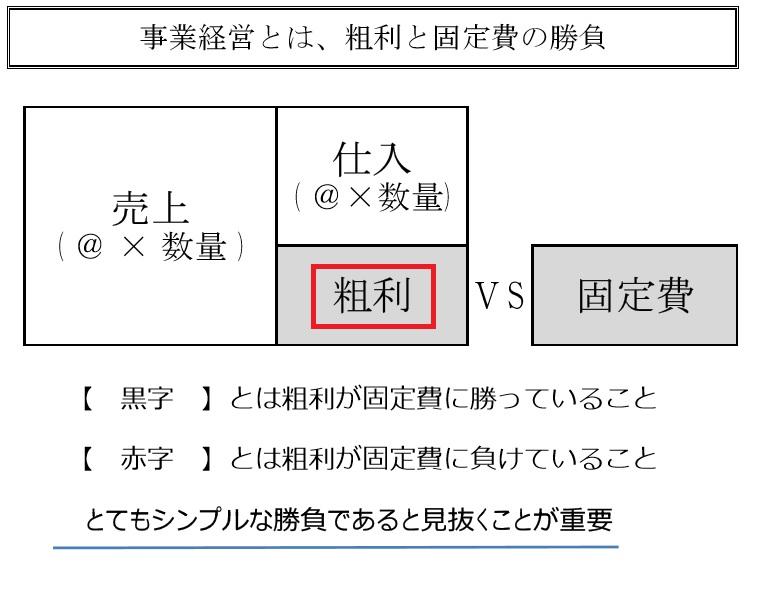

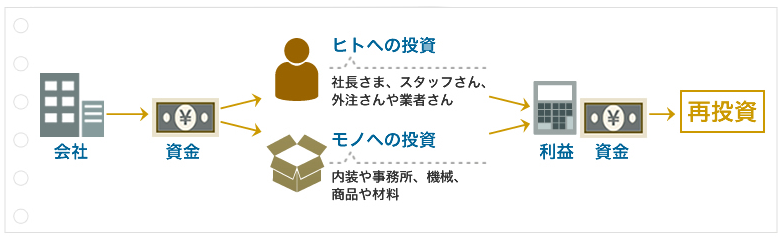

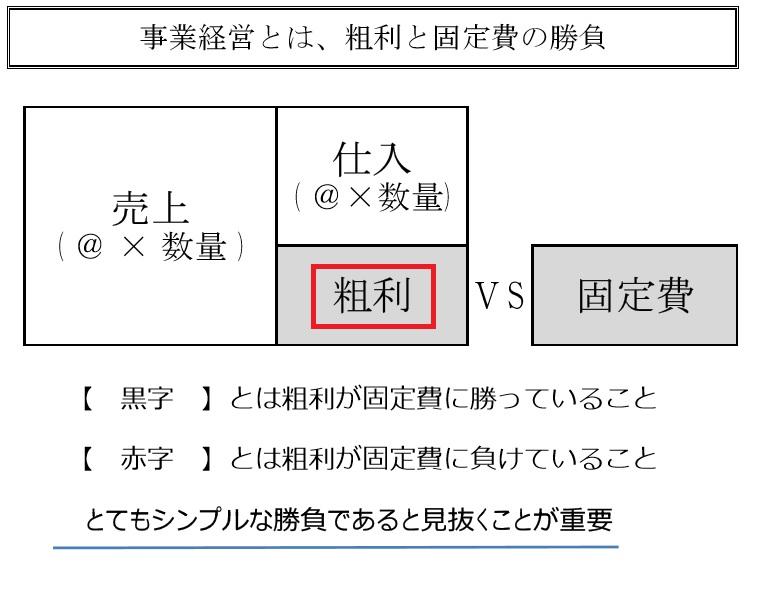

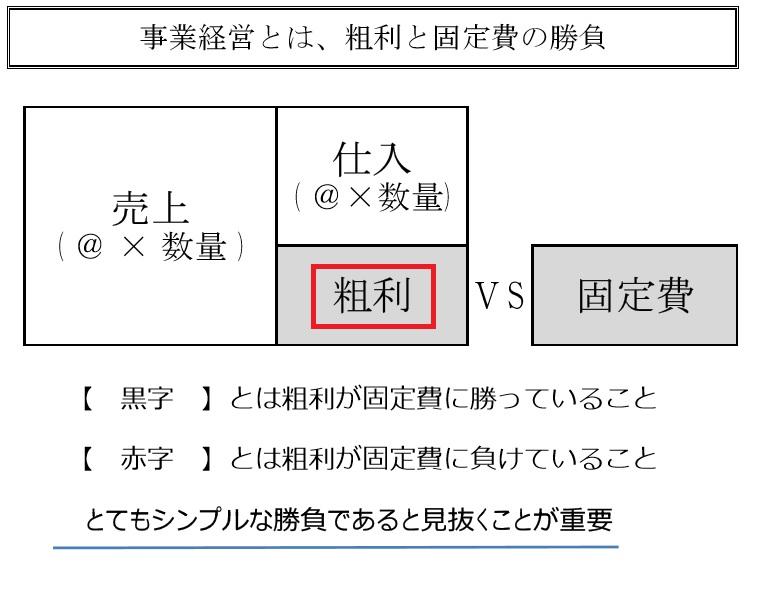

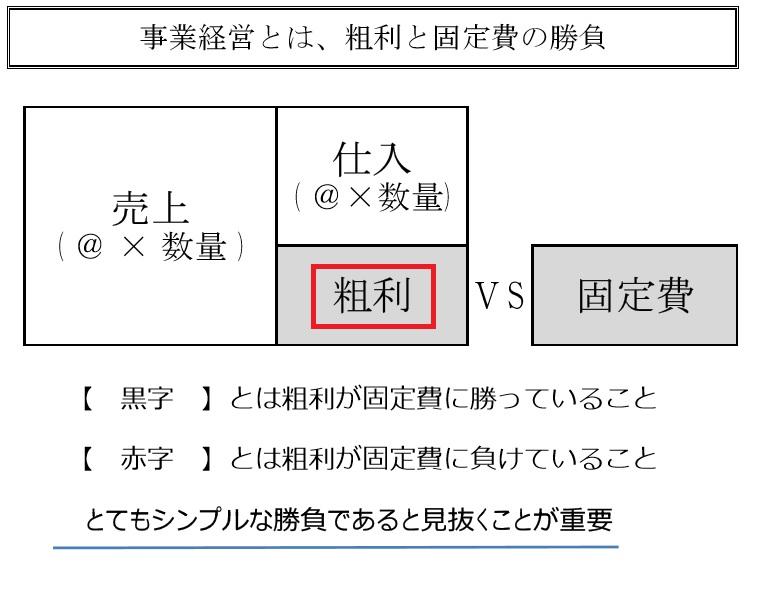

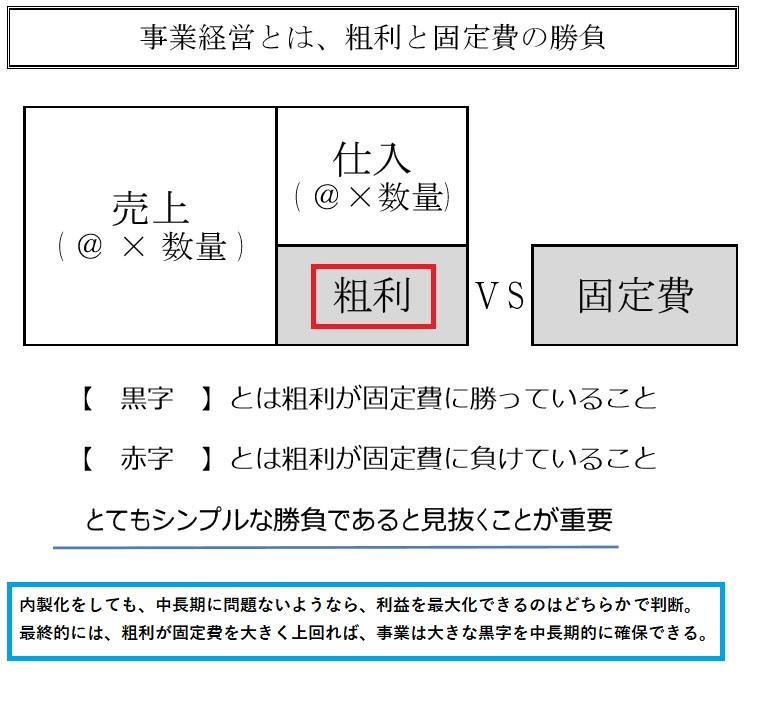

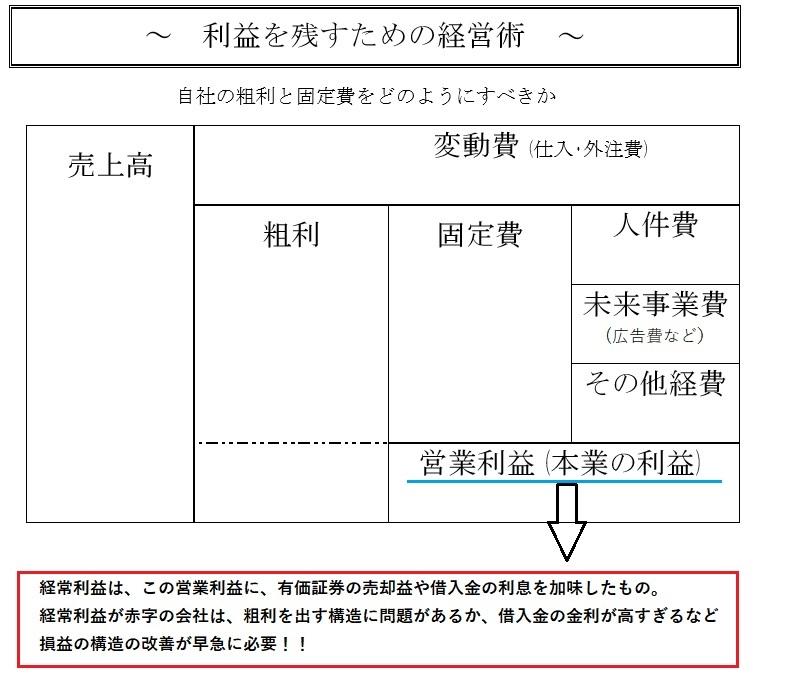

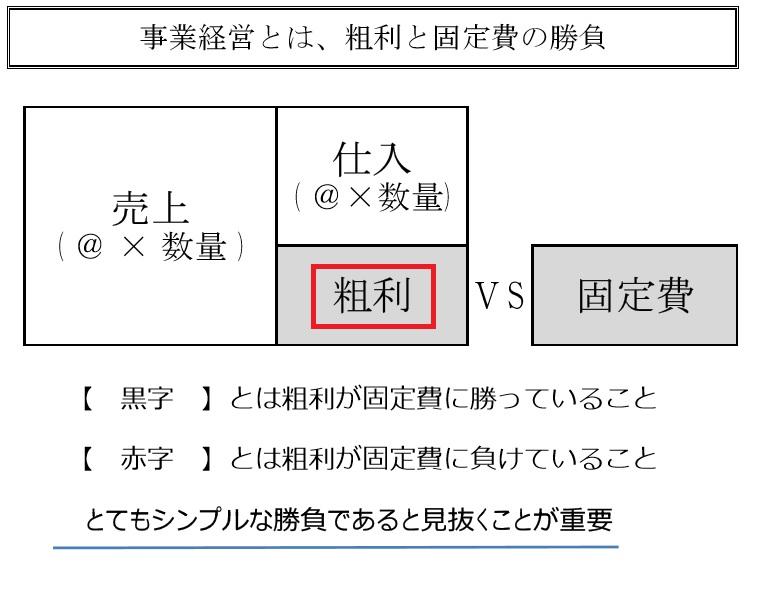

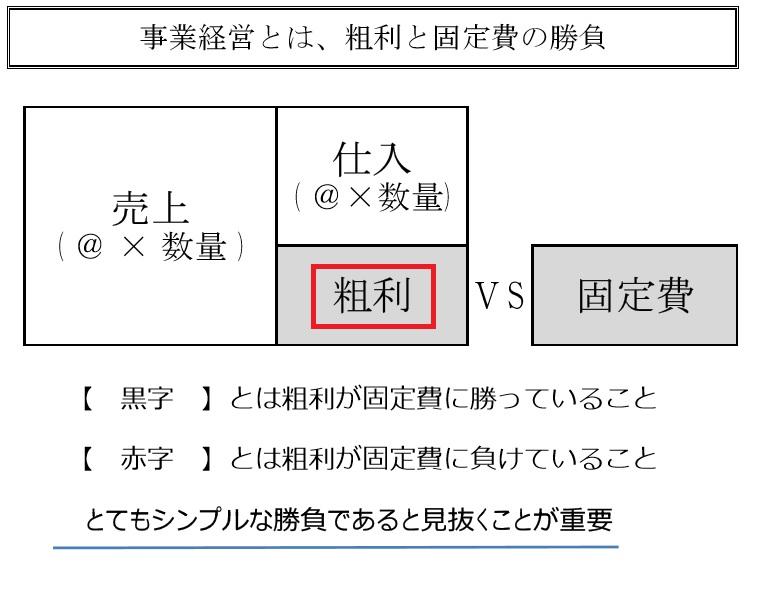

儲けの源泉である粗利で商売の8割は決まる

お金を生み出す儲けは、売上から材料費・外注費などの原価を除いた粗利から生まれます。

この粗利から人件費や家賃など会社を維持するための経費である固定費を差し引いたものが、

本業の利益である営業利益=儲けです。したがって、粗利が確保できる会社は、しっかりと本業の儲けである営業利益が黒字となります。

この営業利益が黒字の会社は、長期的にはドンドンお金がたまっていき、

より良い材料・人材を確保していき、更に利益を出していくというプラスのサイクルになります。

逆に営業利益が赤字の場合には、長期的にはドンドンお金が減っていきますので、

良い材料・人材を確保するのが困難になるというマイナスのサイクルになってしまいます。

そのため、まず儲かる商売の仕組みづくりの軸である【 粗利の最大化 】が重要となるのです。

利益とお金がたまる会社づくりのポイント解説はこちらからご確認下さい。

【 利益が残る、利益が増える会社づくりのポイント解説 】

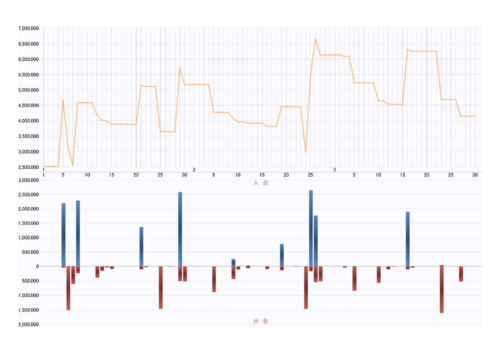

入金と支払サイクルを軸にお金がたまる会社をつくる

儲けがでると、会社には長期的にはお金がたまってきます。

ただ、お金がたまる会社づくりには、長期的でなく、より早くお金がたまる会社にするという意識が不可欠です。

そのためには、入金は早く、支払いは遅くという入金と支払サイクルを取引先と交渉したり、大規模工事は原価相当額を前金で頂くなどお金がたまりやすい仕組みを作っていくということになります。

例えば、預金残高5,000万円で、売上10,000万円3か月後入金で、材料・外注費など工事原価5,000万円が月末支払の場合、月末の預金残高は0円になり、3か月後の預金残高は10,000万円になります。

一方、預金残高5,000万円で、売上10,000万円1か月後入金で、材料・外注費など工事原価5,000万円も1か月後支払の場合、預金残高は5,000万円が底になり、1か月後の預金残高は10,000万円になります。

前者の場合、入金まで一時的に資金が厳しくなるため他の大きな工事の支払いができず、

後者の場合には、お金はありますので他の工事も同時並行で進められます。

もちろん、融資などでつなぐことは出来ますが、より多くのお金を動かせ、

お金をためやすいのは、入金は早く、支払いは遅くという入金と支払サイクルを作った会社であることは明らかです。

【 お金がドンドンたまる会社づくりのポイント解説

儲かる仕組みがあって、お金がたまる会社づくりをしていると、

銀行もよりお金を低い金利で貸してくれたり、優秀な人材により良い条件を出せるため、

人も採用しやすいなどプラスのサイクルにつながります。

10年後も生き残る建設業や建築業の会社経営とは、

地道に利益率の改善を行い、入金と支払の条件の交渉するということを通じて、

儲かる仕組みがあって、お金がたまる会社づくりをし、

材料と人材の争奪戦に勝ち残れる会社になるのではないでしょうか。

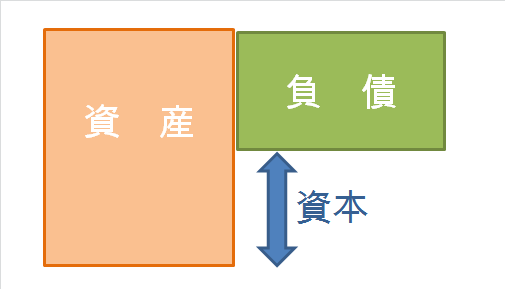

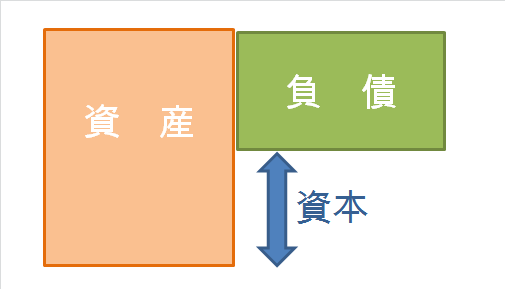

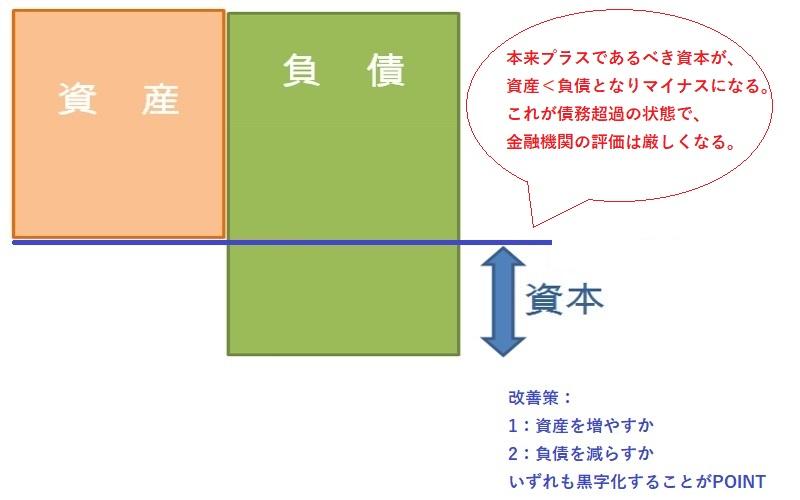

経営の成績表である決算書・経営事項審査(経審)

決算書をみると社長のこれまでの経営の結果がよく分かります。

まず利益剰余金をみると会社経営がこれまで順調なのか否かが分かりますし、

現預金など流動資産のバランスと負債のバランスをみると、

お金がたまりやすい会社なのか否かが分かります。

このような経営の成績表である決算書を基に計数化したものが、

経営事項審査(経審)であり、こちらを基に入札の評価がされるわけです。

結果、儲かっている会社、お金がたまる会社には、入札や新規得意先などにより

多くのチャンスが入ってくるという好循環が生まれます。

こうした理由からこれから10年後も生き残る建設業や建築業の会社経営とは、

儲かって、お金がたまる会社づくりを目指す経営ではないと考えております。

建設業や建築業の経営支援に強い会計事務所です。

匠税理士事務所は、目黒区自由が丘にある会計事務所で、

経営セミナーで講師を務める世界4大会計事務所出身の税理士が経営コンサルティングを担当します。

毎月の会計・税務はもちろんですが、これらの数字を活用した経営コンサルティングを通じて、

会社の黒字化とお金がたまる会社づくりをサポートします。

建設業の企業様向け匠税理士事務所の経営サポート詳細はこちらからご確認下さい。

◇建設業の関連記事

○法人のお客様

○個人のお客様

また、弊所では、【 建設業に必要な全てそろう会計事務所 】を目指しております。

給与計算や社会保険の手続きをはじめ、建設業許可申請や更新業務、入札参加のためのサポートを提携の行政書士や社会保険労務士とチームで対応します。

◇匠税理士事務所概要

◇相談会

建設業や建築業で独立・開業をお考えの方に向けた相談会を開催しております。

◇お役立ち情報

デザイナーや広告代理の会社設立・創業融資・起業は匠税理士事務所 (19/03/14)

WEBサイトにご訪問ありがとうございます。

弊所は、デザイナーや広告代理店などクリエィティブ事業に強い会計事務所です。

デザイナー・広告代理店などクリエィティブ業は、

時流、技術革新など最先端をゆく事業であるため、

取り巻く環境(得意先の趨勢・業界の動き)が変動し、業績が浮き沈みしやすい性格があります。 一方で利益率が高く、流れに乗れれば利益を出しやすい事業という特徴もあります。この性質から資金を比較的多めに留保しておき、環境の変化に臨機応変に対応できる体制を常に構築しておく必要があります。

そこで重要なのは、創業融資などの資金調達と、

資金を社内に蓄えながら税額を圧縮する留保型節税対策とがとても重要になります。

デザイナーや広告代理店の起業成功は、創業融資がポイント

デザイナーや広告代理店、クリエイティブな事業をこれから行うため起業する場合には、

以下のような流れとなります。

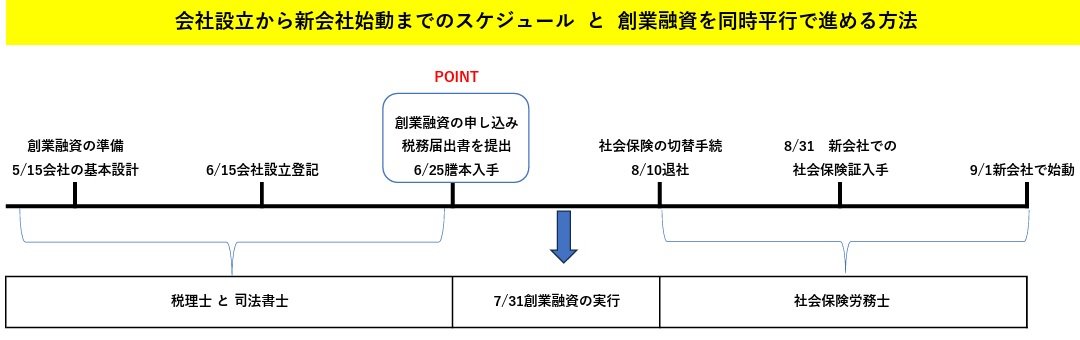

現在会社勤務で、【5月起業を考え、8/10退職、9月から稼働 】を例に説明します。

【 会社設立から事業開始までの流れ 】

⓵ 5月に税理士と打ち合わせ

会社名、本店の場所、資本金など新会社の設計決定

【 → 同時に創業計画書作成と必要資料用意 】② 1週間程で司法書士にて⓵の設計書で登記手続

③ 登記申請から2~3週間で謄本入手

④ 謄本入手と同時に創業融資の申込

銀行口座の開設・税務署などの届出書

⑤ 勤務先の退社後に社会保険の変更手続

このスケジュールを表にしますと下記になります。

ポイントは、会社設立・社会保険の切り替え・税務署等官公庁への届出という手続き業務を進め、

【 同時 】に日本政策金融公庫の創業融資による資金調達を進めておくことです。起業時は、資金的に余裕がないため、できる限り早く軌道にのせる必要がありますが、

日本政策金融公庫の創業融資は申し込みから実行まで1か月ほど要します。

日本政策金融公庫創業融資を同時に進めることで、この1カ月を無駄にしないで済みますし、

創業融資による資金調達で、幾ら借り入れができるか早くに分かれば、

他の方法での資金調達の検討や、規模・初期投資の縮小を早く判断できるからです。

なお、この創業融資は、一般的に1,000万円が初回限度額となります。

なお、この創業融資は、一般的に1,000万円が初回限度額となります。

最初から1,000万円を超えるような調達計画の場合には、見直した方が無難です。

ここで無事資金調達ができれば、安心して事業に打ち込むことが出来るようになり、

広告制作やデザインに集中できるといった好循環にもつながります。

また、最初から納品までに時間がかかる大規模案件がきても対応が可能になります。

このような理由から匠税理士事務所では、デザイナーや広告代理店で起業される方に向け、

創業融資の支援を行っております。

詳細はこちらからご確認をお願い致します。

デザイナーや広告代理店の起業支援に強い税理士による会社設立

匠税理士事務所では、世界4大会計事務所出身の節税対策に詳しい税理士がデザイナーや広告代理店の起業支援を行っております。

デザイナーや広告代理店などクリエィティブ業は、

一取引当たり金額が大きく、少人数対応なため、

比較的利益が出やすいという特徴がございます。

そのため、稼いだ利益をしっかりと会社に残すための留保型の節税対策が重要になるのです。そして節税対策でとても重要なのは、決算期です。

この決算期をしっかりと考えて決めておかないと、

予想外の税額が出てしまう事につながります。

そこで匠税理士事務所では、初回面談で会社名や資本金などの会社の基本設計を行うときに

事業の流れである商流を、しっかりと伺った上で、【 最適の決算期 】をご提案致します。

会社設立後も、経理は全てお任せで代行させて頂き、高度な専門性を駆使した利益のシミュレーションから節税対策まで行います。

詳細はこちらからご確認をお願い致します。

起業後の経理代行や経営支援、節税も充実の税理士事務所

起業した後は、売上確保やお金の調達以外にも経理や給与計算など

色々とやるべきことが出てきます。

これら本業以外のことを全て自分で対応するとなると、時間がかなりとられてしまうのも事実です。また、こうした経理や給与計算に対応できる人材を創業当初から雇用するのは、

人件費が膨らみますし、採用が困難なため得策とはいえません。

このような起業家の方を支援するため、匠税理士事務所では、経理は書類を送るだけで、

後はお任せの経理代行・タイムカードに打刻するだけで対応の給与計算など

社長が本業に集中できるようサポート致します。

また、会社拡大の際の資金繰りや利益率など経営の問題につきましても、

世界4大会計事務所出身で経営セミナー講師を務める税理士がコンサルティング致します。このように匠税理士事務所は、経理や給与計算など本業以外の代行と経営支援を通じて、

お客様の事業発展のお手伝いを行っている税理士事務所です。

所属税理士やスタッフなど事務所の詳細につきましては、こちらからご確認を頂けましたら幸いです。

【 → 匠税理士事務所について 】

起業時や創業時に活用できる補助金や助成金も対応可能

匠税理士事務所では、起業時や創業時の資金調達方法の一環として、

補助金や助成金の活用も提案致しております。

起業時は設備投資や創業に伴い人材を雇用するなど大きな投資の機会が出てきます。

その際に、一部の支出を国の制度を利用して補助してもらうという発想も重要です。匠税理士事務所では、補助金専門の中小企業診断士や、

助成金に特化した社会保険労務士と連携して起業時の資金調達をサポート致します。

起業時に活用できる補助金や助成金につきましては、こちらからご確認をお願いします。

→ 起業・創業も使える小規模事業者持続化補助金の申請書作成代行

デザイナーや広告代理店などクリエィティブ事業に強い税理士や会計事務所に

顧問契約を変更したいというお問い合わせも多く頂いております。

デザイナーや広告代理店などクリエィティブ事業の方に向けた匠税理士事務所のご案内は

こちらからご確認をお願いします。

→ デザイナーや広告代理店の税理士・会計事務所は匠税理士事務所

デザイナー、クリエイターや広告代理店を個人で経営する場合は、

源泉所得税などが重要となります。こちらにつきましてもお役立ち情報をまとめております。

【 デザイナー・コーディング(コーダー)などIT業の源泉税 】

匠税理士事務所のサービスや料金はこちら

→ 世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

会計事務所の起業支援対応エリア:世田谷区・目黒区・品川区など東京都23区全域の創業独立の成功をサポート

ビル・店舗管理やクリーニンク・清掃業に強い会計事務所は匠税理士 (19/03/14)

匠税理士事務所は、ビル・店舗の清掃管理やメンテナンス、クリーニングなど清掃業に詳しい税理士事務所です。

ビル・店舗の清掃管理、クリーニングなど清掃業の特徴は、

初回は機材などの購入費用がかかりますが、これらを取り揃えると

人材の採用と確保がポイントになります。いい人材を確保できれば、固定契約による安定的した収入を軸に、

スポットでの契約を織り交ぜることで、比較的収益を安定化させることができる特徴があります。

逆に人材の確保が難しければ、案件数をふやせなくなるため、

収益は低下するという特徴があります。

ビル・店舗の清掃管理、クリーニングなど清掃業で成功するには

ビル・店舗の清掃管理、クリーニングなど清掃業で成功するには、

上記の業種ごとの特徴にあるように、

【 人材の採用 と 確保 で同業他社と差別化 】これが重要です。いい人材が採用出来て、辞めずに残ってくれる会社は、

案件数を右肩上がりに増やせます。

工具や道具はお金を出せば変えますので、やはり人材が生命線。

この人材の採用と確保でノウハウを有しているか否かが非常に重要となります。

さらに言えば、稼いだ利益をこの人材の採用と確保に投資できるかどうかということです。

粗利をしっかりと残せる元請けになる努力

ビル・店舗の清掃管理、クリーニングなど清掃業などは、

【 粗利 > 固定費 】、つまり黒字となるよう粗利率が適正になっているかがとても重要です。

粗利が高い業種では、人材を余分に確保しても安定的に経営ができますし、

様々な打ち手を打つことができます。

そして粗利率を確保するためには、元請けになることが極めて重要です。

それではビル・店舗管理やクリーニンク・清掃業で元請けになるにはどうすればよいのでしょうか?

・目の前の仕事を全力で行い紹介を増やす

・紹介をしてくれそうな提携先を増やす

・HPやSNSといったWEBなどインターネット広告を行う

・チラシやポスターなど広告を行う

など知ってもらう努力は、何でもやること。

そして、知ってもらって選んでもらうということで、

客数が増えて、高い売価の交渉が可能になる。という好循環が生まれます。営業・販売促進というと何だか大変そうですが、

自社のことを知ってもらうための努力は何でもやるという姿勢が重要です。

ビル・店舗の清掃管理、クリーニングなど清掃業に強い匠税理士事務所

匠税理士事務所には、ビル・店舗の清掃管理、クリーニングに強い税理士が所属しております。

世界4大会計事務所出身で経営セミナーで講師を務めておりますので、

経営のアドバイスから節税対策のためのコンサルティングに定評がございます。

ビル・店舗の清掃管理、クリーニングで株式会社など経営をされている方で、

税務や会計といった経理のアウトソーシングをご検討中の方はお気軽にご相談ください。

また、給与計算や社会保険手続きなど人事労務については、社会保険労務士とも連携しており、

日本政策金融公庫や各種金融公庫などとも連携しておりますので、

ビル・店舗の清掃管理、クリーニングなど清掃業の社長様が本業に集中できる環境をご用意致します。匠税理士事務所の所属税理士や提携の専門家につきましては、こちらをご確認ください。

【 → 匠税理士事務所の概要 】

【 → 仕事への考え方 】

ビル・店舗管理やクリーニンク・清掃業に強い会計事務所をお探しの方は匠税理士事務所へご相談下さい。

創業時や設備購入に伴う資金調達の需要にもしっかりとお応えできます。

創業融資や借入などの資金調達はこちらからご確認下さい。

また、設備投資やDXなどのIT化のために補助金や助成金を活用したいというニーズにもお応えしております。

詳細はこちらからご確認下さい。

ハウスクリーニング・清掃業の会社設立・起業創業・独立開業は匠税理士

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

匠税理士事務所は、世田谷区や目黒区、品川区を中心に東京都全域に対応する会計事務所です。

建設業や建築業の経営事項審査(経審)とは?簡単に解説 (19/03/14)

建設業や建築業で会社経営をされている方は、

【 経営事項審査(経審)】という言葉を何度か耳にされると思います。

この経営事項審査(経審)とは、何でしょうか?

色々な説明があると思いますが、簡単に解説すると、

【 毎年の会社経営に関する健康診断 】 これが一番しっくりと分かりやすい気がします。

この会社の健康診断を数字化した成績表が、【 経営事項審査(経審)】であり、

この経営事項審査では、経営の規模・状態・技術・その他の項目につき、

29の業種ごとに計数化して評価測定することになります。

入札に参加しようとする建設業者は、それぞれの許可業種に応じて経審を受けなくてはなりません。

そして東京都や区、市町村などの各自治体が自分たちの公共工事を発注する際に、

工事の規模や求められる技術レベルなどに応じて、

この工事は経営事項審査(経審)〇〇点以上なら大丈夫という一つの指標にしたり、

民間工事でも相手企業の与信調査(信頼できる会社かどうかの判断)に使われるのが主な目的です。

経営事項審査(経審)を受けるとどんなメリットがあるのかを解説

なんとなく大変そう、難しそうな経営事項審査(経審)・・・・・

それでは多くの会社が、経営事項審査(経審)=会社の健康診断を

毎年受けるのは何故でしょうか? これを受けると多くの良いことがあるのです。

経審メリット 1 公共工事の入札に参加可能になる

東京都や区、市町村などの各自治体の工事は、比較的メリットが多いです。

例えば利益確保がしやすい、代金の回収が確実など民間工事に比べると割が良い工事が多いですが、

公共工事は入札に参加して落札(工事を受注)しなければなりません。

入札に参加する場合には建設業法第27条の23で、

経営事項審査(経審)を受けなければならないと規定されているため避けては通れないのです。

◇ 公共工事の入札とは何か、メリットのまとめはこちらからご確認ください。

【 関連記事 →入札とは?わかりやすく説明。入札メリット・流れ・落札も解説 】

経審メリット 2 自社分析を通じて現状を簡単に把握できる

【 敵を知り 己を知れば 百戦危うからず 】という孫子の兵法にあるように

自社の状況を的確に分析するという経審は、毎年の会社経営状態が健康なのか、

そうでない場合は、資金面・人事面・売上面などどこに問題が出ているか把握し、改善策の気づきになります。

毎年経審を受けることで人間の体のように早期発見、治療ができます。

会社の場合には、発見が遅いと赤字(お金が流れ出ます)、優秀な人材が退職し流れ出ます。

これを毎年経審を受けることで、会社を離れてみて、修正するというイメージです。

また、役員貸付金や債務超過など経営事項審査(経審)で問題になる項目は、

金融機関で融資を受けるときにも問題になる項目でもあります。

建設業・建築業は業種的には資金を多く必要とするため、銀行との付き合いは重要で、

課題に向き合うことで、お金や人がどんどん利益を生み、

銀行が融資をしたくなる会社に近づくことにもなります。

また、入札である以上、落札して受注できることもあれば、

ライバルである同業他社に競り負けることもあると思います。

そうなると何故負けたのか、他社はどんな工夫をした経営をしているのか

自社が追いつくには・・・・という他社との分析という視点が経営に加わります。

これはスポーツや勉強と同じでライバルがいる方が確実に成長します。

経営事項審査(経審)に参加する場合には、

CIIC(一般財団法人 建設業情報管理センター)で経審の結果を見ることができます。

自社の結果もライバルに見られてしまいますが、

特別な事情がない限りは、同業他社との競争をしている方が経営の改善を通じて

利益を出せる体質になる場合がほとんどです。

改善を意識している会社とそうでない会社どちらが良くなるのかは明らかですね。

もちろん、匠税理士事務所でも利益が出るように経審を基に毎期決算の度にコンサルティング致します。

匠税理士事務所の建設業や建築業の経営支援サービス

匠税理士事務所は、建設業や建築業の経営に必要なすべてがそろう会計事務所を目指しています。会計税務サービスは当然ですが、社会保険や給与計算など人事労務や、

建設業の許可申請サービスもご用意致しております。

これは提携している人事労務の専門家である社会保険労務士や、

許可申請の専門家である行政書士とのチームで仕事をすることで実現しております。

また、工事での納品トラブルや代金の未回収など法務問題にも、

提携の弁護士と連携して対応致しますし、資金調達が必要な会社様には、

日本政策金融公庫や銀行・信用金庫など提携の金融機関のラインで資金調達もサポートします。

各分野のスペシャリストが専門性を発揮することで本業以外のこともしっかりと対応でき、

お客様が本業に集中できる環境づくりに取り組みます。

◇所属税理士や提携先などは、こちらです。

【 → 匠税理士事務所の概要 】【 → 仕事への考え方 】

◇建設業専門の行政書士による建設業許可申請代行サービスは、こちらです。

☆建設業許可申請サポート

建設業や建築業の経営ノウハウや経営ポイントの解説

◇建設業や建築業の経営のポイント解説

利益とお金がたまる会社づくりのポイント解説はこちらからご確認下さい。

【 利益が残る、利益が増える会社づくりのポイント解説 】

【 お金がドンドンたまる会社づくりのポイント解説

建設業や建築業の経営ノウハウを掲載しております。

◇建設業や建築業の起業相談会

建設業や建築業で独立・開業をお考えの方に向けた相談会を開催しております。

◇東京都23区の匠税理士事務所TOP

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

世田谷区や目黒区、品川区を中心に東京都全域に対応する会計事務所

◇建設業や建築業サービス

○法人のお客様

○個人のお客様

建設業や建築業の源泉所得税の計算方法・納付書の書き方 (19/03/14)

弊所は建設業や建築業に詳しい税理士が所属する会計事務所です。

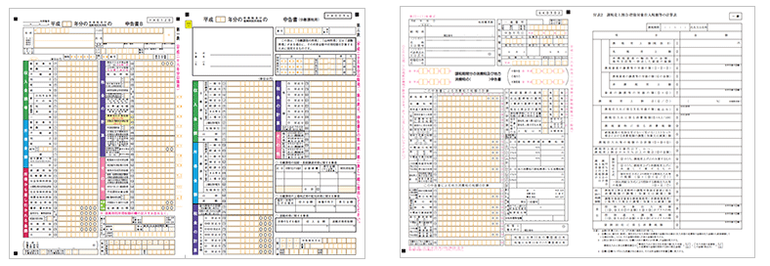

今回は建設業の会社様からご相談を頂きます源泉所得税の考え方と

その計算方法や納付書の書き方をかんたんにまとめました。

源泉徴収する所得税の考え方・計算方法とは

まず源泉徴収する所得税=源泉所得税とは、会社から個人の外注先に100,000円を支払うとすると、

仕事の内容によっては、100,000円 × 10.21% =10,210円を外注先から徴収して、

89,790円のみを外注先に支払い、徴収した10,210円は会社が源泉所得税を国に納付するという制度です。

分かりやすくまとめると以下のような表になります。(司法書士など特別に1万円を控除するケースは省略。)

なお、ここでポイントになるのは、相手先が株式会社や合同会社などの法人なのか、

なお、ここでポイントになるのは、相手先が株式会社や合同会社などの法人なのか、

あるいは個人事業主なのかで源泉所得税の取り扱いが変わることです。

【源泉徴収の必要性】

・外注先が株式会社や合同会社など法人である場合・・・源泉徴収の必要はありません。

・外注先が個人事業主である場合・・・・・・・・・・・・・・・・・・・源泉徴収が 必要な場合 と 必要ではない場合があります。

(仕事の内容によって、源泉徴収の必要の有無が分かれます)

建設業や建築業で源泉所得税が必要とされる仕事の範囲とは

報酬・料金等の支払を受ける者が個人の場合の源泉徴収の対象となる範囲は、

法律で以下のように区分されております。

逆に言うとここで列挙されていないものは、原則として源泉徴収の必要がないということになるのです。

1 原稿料や講演料など

2 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

3 社会保険診療報酬支払基金が支払う診療報酬

4 プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

5 芸能人や芸能プロダクションを営む個人に支払う報酬・料金

6 ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆる

バンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

7 プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

8 広告宣伝のための賞金や馬主に支払う競馬の賞金

建設業や建築業の源泉所得税の計算方法・納付に関係しそうなのは、

・土地家屋調査士の業務に関する報酬・料金

・測量士又は測量士補の業務に関する報酬・料金

・建築士の業務に関する報酬・料金

・建築代理士の業務に関する報酬・料金

などが源泉徴収の対象になります。

逆に、個人事業主の職人さんの作業などに関する報酬は、

こちらに規定されていないため、源泉徴収の必要がないということになるのです。

建設業や建築業の源泉所得税の計算方法

個人の方に外注費を支払う場合で、上記の源泉徴収対象になる内容の場合には、

所得税を天引きして納税する必要がございます。

それでは、源泉所得税の計算方法 及び 納付書に関する記載方法は具体的にはどのようになるのでしょうか。

1.源泉所得税の計算方法について

① 外注さんから消費税について請求されていないケース ( 請求書で消費税が区分されていない場合 )

・外注費 100,000円(消費税込み)

・源泉所得税 100,000円 × 10.21%=10,210円

・外注さんへの支払額 100,000円-10,210円=89,790円

② 外注さんから消費税について請求されているケース ( 請求書で消費税が区分されている場合 )

・外注費 100,000円(消費税抜き)

・消費税 100,000円 × 10%=10,000円

・源泉所得税 100,000円 × 10.21%=10,210円

・外注さんへの支払額 100,000円 + 10,000円 - 10,210円=99,790円

※原則は、消費税を含めた金額に10.21%をかけて天引きをします。

ただし、請求書で報酬と消費税が明確に区分されていれば、税抜金額に10.21%とすることが可能です。

納付書の書き方と納付方法

外注さんからお預かりした源泉税は、原則として支払った月の翌月10日までに納付書を作成して、

銀行または郵便局で納付する必要がございます。

例:6月30日に外注さんにお支払いした場合には、7月10日が納期限となります。

ただし、源泉所得税の納期の特例の承認に関する申請書を提出することで、

1月~6月支給分 → 7月10日まで

7月~12月支給分→ 翌年1月20日まで

という半年に一度まとめて納付することも可能になります。原則、特例のいずれも納期限より一日でも過ぎてしまいますと、

不納付加算税や延滞税などペナルティを負担する可能性がありますので注意が必要です。ちなみに不納付加算税は、原則として納付税額の10%になります。

それでは、納付書の書き方とまとめると次のようになります。(毎月納付の原則用の例)

なお、こちらは書き損じがあると金融機関などへ持参しても納付できないことがございますので、

最低限必要な記載事項に留めておりますことをご了承ください。

建設業や建築業に強い匠税理士事務所のご紹介

匠税理士事務所では、建設業や建築業のお客様が多くいらっしゃるため、

建設業や建築業の税務知識や経営コンサルティングノウハウが豊富など強みがございます。

◇建設業や建築業の方に向けたサービスは、こちらです。

○法人のお客様

建設業や建築業でこれから起業をしたい、会社設立をしたい方

建設業や建築業で税理士変更したい方

○個人のお客様

建設業や建築業でこれから独立をしたい、個人事業の方

建設業や建築業で個人事業を株式会社にしたい方

◇建設業や建築業の起業相談会

建設業や建築業で独立・開業をお考えの方に向けた相談会を開催しております。

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

ハウスクリーニング・清掃業の会社設立・起業創業・独立開業は匠税理士 (19/03/14)

匠税理士事務所HPに訪問ありがとうございます。

弊所は清掃業の起業支援に強い会計事務所です。

清掃業は、開業資金がかからない一方で、

粗利率が高く、どの時代にも必要にされるという非常に魅力的な事業です。

このクリーニング・清掃業で独立開業する場合は、

大きく以下の2つが重要になります。

1・・お客様に満足していただける技術力とノウハウ 2・・車両や機材などの初期投資と集客にかかる資金上記の1は、これからクリーニング・清掃業で起業を考えられている方の多くは、

技術力とノウハウには自信があると思います。

したがって起業時の課題になるのは、2の開業資金の確保となります。

クリーニング・清掃業の創業融資による資金調達と起業支援

得意先によりハウスクリーニングなのか、

店舗やビルなどの清掃・原状回復業、メンテナンスなのかを問わず、

機材の初期設備投資は必要ですし、

これらを載せて現場へ移動するための車両は不可欠になります。

また、すぐに得意先に恵まれるケースはまれで、

多くの場合は不動産管理会社様やオーナーに自社を知っていただくため営業活動も必要になります。

そのため、会社の維持費で月額固定費の半年分と

初期の設備投資の資金を確保しておくことが重要になるのです。

こうした初期設備投資と運転資金で最低300万円、

できれば500万円は確保し起業するのが理想です。

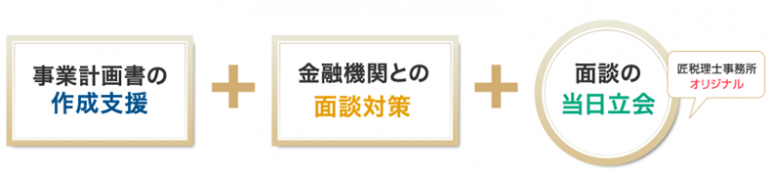

匠税理士事務所では、起業時の資金調達の重要性を熟知しておりますので、

創業融資に強い税理士が計画書作成をサポートし、

金融機関との融資面談にも同席し、融資による資金獲得成功を支えます。

こうした取り組みの結果、クリーニング・清掃業で独立開業では、

日本政策金融公庫と連携した創業融資による資金調達でトップクラスの実績がございます。この創業融資による資金調達を通じてクリーニング・清掃業の起業時の課題を解決致します。

詳細につきましては、こちらからご確認下さい。

クリーニング・清掃業の会社設立など独立開業サポート

会社で独立開業をするときに、まず第一に用意しなければいけないのが、社名や会社の決算期、資本金などをどうするかという基本設計です。

これを誤ると消費税が想定外に発生したり、

売上が上がる繁忙期に決算を迎えてしまい毎年多額の税額が生じてしまうという事もあります。

また、将来利益が確保できた際に争い起きないような株主構成や、役員の構成を検討することも経営面では極めて重要です。

そのため、匠税理士事務所では、初回お客様の今後の展望やお考えをじっくりとヒアリングし、

最適な会社の設計になるようにアドバイスし、

【 一生に一度の会社設立成功 】を支援します。株式会社や合同会社などの会社設立の登記から登記完了後の税務署や都税事務所への届出、

社会保険事務所への手続きなどにも対応しておりますので、お客様は安心して事業に集中頂けます。

詳細は、こちらからご確認をお願いします。

起業や創業支援に強い匠税理士事務所の特徴

弊所は、【 起業に必要な全てがそろう会計事務所 】をコンセプトに、会計や経理、税務のアウトソーシング以外にも給与計算、社会保険手続きなどの労務、

契約書作成やレビューなどの法務にも対応できる環境をご用意しております。

そのため、提携先の社会保険労務士や弁護士、中小企業診断士などは、各業界でトップレベルの人材でチームを編成しております。

また経営についてのご相談は、世界4大会計事務所出身で、経営セミナーで講師を務める税理士が対応致しますのでお客様からご好評を頂いております。

事業が伸びてきて、会社の課題が見えなくならないように、

粗利面は適正なのか、資金繰りに問題は無いのか、社員の採用教育面など人事関連は適正かという

経営面のご相談にもしっかりと対応致します。

匠税理士事務所の所属税理士や提携先の専門家など事務所概要につきましては、

こちらからご確認をお願いします。

→ 目黒区自由が丘の40代若手税理士や会計事務所は匠税理士事務所

また、創業時の資金調達の一環として、補助金や助成金の活用もサポート致します。

補助金や助成金につきましてはこちらをご確認下さい。

既にハウスクリーニング、原状回復工事やメンテナンス管理など清掃業を経営されている方で、

税理士法人や会計事務所の変更をご検討されている方は、清掃業の方に向けた匠税理士事務所の紹介ページをご確認いただけますと幸いです。

ビル・店舗管理やクリーニンク・清掃業に強い会計事務所は匠税理士

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

匠税理士事務所は、世田谷区や目黒区、品川区を中心に東京都全域に対応する会計事務所で、

ハウスクリーニング、原状回復工事やメンテナンス管理など清掃業の会社設立・創業融資など独立開業支援に強い会計事務所です。

土木や解体工事など一般建設業許可業種・資格登録要件とは (19/03/14)

建設業・建築業に強い匠税理士事務所サイトへご訪問ありがとうございます。

弊所では多くの建設業の会社様の経営支援に携わっております。

この建設業・建築業で非常重要なのは、

1 一般建設業許可の資格登録 2 安定した運転資金の確保この2点です。

建設業の最大の特徴は、1回当たりの取引金額が、大きいことです。

そのため、受注から納品までしっかり経営できれば、大きな利益を上げれるという特徴があります。

この特徴を最大限に活かすためにも、

【一般建設業許可の資格登録】と【運転資金確保】が必要になるのです。

一般建設業許可の資格登録のメリットと要件

一般建設業許可の資格登録する最大のメリットは、

1件請負金額が500万円(建築一式工事は1,500万円)以上の大規模案件受注が可能になることです。逆に一般建設業許可の資格登録がされていないと、次のような軽微工事しか請けられません。

・建築一式工事では、1件の請負額が1,500万円未満の工事、

・木造住宅(延床面積の1/2以上が居住用の建物)で延べ床150㎡未満

・建築一式工事以外の工事は、1件の請負額が500万円未満の案件

これらの軽微工事しか請けられなければ、

建設業・建築業の最大の強みである1回当たりの取引金額が大きいことに制限がかかってしまいます。そのため、匠税理士事務所では、建設業・建築業で事業経営をされるお客様に一般建設業許可の資格登録を提案致しております。

【 それでは一般建設業許可の資格登録の要件にはどのようなものがあるのでしょうか? 】

【 それでは一般建設業許可の資格登録の要件にはどのようなものがあるのでしょうか? 】

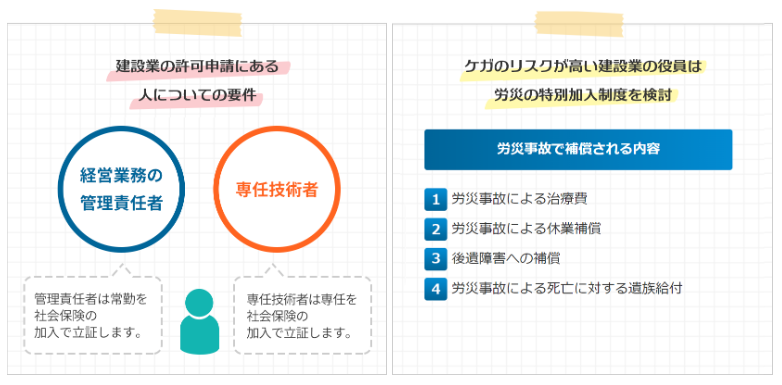

一般建設業許可の資格登録要件には、大きく以下の項目があります。

1・常勤役員等

2・専任技術者

3・営業所

4・誠実性

5・欠格要件

6・社会保険

7・財産的基礎

これらをすべて満たせれば、一般建設業許可の資格登録ができます。

一方で許可業者で1つでも要件を欠くことになれば一般建設業許可の資格登録は失効します。

上記のうち1~5まではこれまでの経歴、積み重ねとなりますが、

会社設立など起業創業で気をつけたいのは、 社会保険と財産的基礎となります。

社会保険(健康保険・厚生年金)及び雇用保険に入っていなければ、

一般建設業許可の資格登録は出来ないということになりますので、

資格取得をしたいタイミングを考えた社会保険の加入が重要になるということです。

一般建設業許可資格登録の財産的基礎要件

一般建設業許可の財産的基礎要件とは、簡単にまとめると以下の通りです。

【 財産的基礎要件 次のいずれかに該当すること 】

①自己資本額(純資産合計)が500万円以上

②500万円以上の資金調達能力があること

③直近5年東京都知事許可を受け継続営業した実績

一言でいうと大きな案件を行えるだけの体力・実績があるかということです。建設業は扱う金額も大きいので、途中で案件がストップしてしまうと、

社会へに与える影響も大きいため財産的基礎要件は厳格なものになっています。

一般建設業許可の資格登録業種の区分

このように様々な要件をクリアすることで、

一般建設業許可を以下の区分に応じて資格登録することになります。

一般建設業許可の資格登録は、2種類の一式工事27種類の専門工事の計29業種に分かれます。

建設業許可の区分別29業種

土木一式工事・建築一式工事・大工工事・左官工事・とび・土工・コンクリート工事・石工事・屋根工事・電気工事・管工事・タイル・れんが・ブロック工事・鋼構造物工事・鉄筋工事・舗装工事・しゅんせつ工事・板金工事・ガラス工事・塗装工事・防水工事・内装仕上工事・機械器具設置工事・熱絶縁工事・電気通信工事・造園工事・さく井工事・建具工事・水道施設工事・消防施設工事・清掃施設工事・解体工事

匠税理士事務所では、一般建設業許可の資格登録など専門の行政書士と連携し、

一般建設業許可資格取得の新規申請を代行します。

詳細はこちらからご確認下さい。↓

特定建設業許可の資格登録をご検討されている方はこちらをご確認ください。

一般建設業許可の後は資金確保が大切

それでは、残りの課題の資金の確保に移ります。

大きな工事を請けることが出来る資格登録ができても、実際に仕事を受注して、無事工事納品し、入金完了という取引を実行しないと、

会社の成長はありえません。

建設業界や建築業界は、一回当たりの工事金額が大きくなり、完成時に大きな売上が上がる一方で、完成まで材料費や外注費といった経費が多額になる

【ハイリスク・ハイリターン】な面があります。

そのため、工期延期などによる入金時期の遅れなどにも対応できる安定した資金を有しているかが、

とても重要になるのです。

安定した資金を常に有している会社は、複数の工事も同時並行で対応することが出来ますし、

外注先活用など豊富な選択肢がとれます。

逆に資金が不足すると、入金遅れの連鎖倒産や、

工事の受注能力に制限がかかり、一件の工事が終わり入金があってから、

次の案件にかかるというスピード感にかける展開になってしまいます。

このように建設業界や建築業界では、

【一般建設業許可の資格取得】と【資金確保】が事業成功のポイントになるのです。匠税理士事務所には、建設業に強い世界4大会計事務所出身の税理士が所属しており、

世田谷区や目黒区、品川区のエリアでトップクラスの融資成功率がございます。

日本政策金融公庫や各種金融機関も連携して事業計画書の作成支援や、

融資面談の立ち合いなど普通の会計事務所では行わない内容もしっかりサポートします。

資金調達以外の黒字化のためのコンサルティングや会計サービスなど

匠税理士事務所のサービスや概要は、こちらよりご確認下さい。

→【 起業と黒字戦略の匠税理士事務所】

◇お役立ち情報

一般建設業許可の資格登録申請以外にも建設業や建築業の経営ノウハウを掲載中。

建設業界や建築業界向け黒字戦略とキャッシュ経営

【 黒字経営の情報館 】

【 黒字経営サービス 】

◇一般建設業許可や特定建設業許可の資格登録の申請に対応の匠税理士事務所

一般建設業許可資格や特定建設業許可の資格取得の申請や更新手続き代行以外にも対応しております。

何かございましたらお気軽にご相談下さい。

最後までご覧頂きありがとうございました。

補助金申請代行の中小企業診断士・行政書士との提携募集 (19/03/14)

匠税理士事務所では、お客様の補助金申請代行に対応していただける

中小企業診断士の先生・行政書士の先生との提携を募集しております。

事業再構築補助金やIT補助金など各種制度に基づく補助金が発表されるたびに、

タイムリーに情報をキャッチアップし、お客様にご提案していただき、

補助金の申請代行までサポートしていただけるような中小企業診断士の先生・行政書士の先生だとありがたいです。

私たちが、業務提携先や事業提携先に求めることは、

それぞれの分野の専門家が、その専門性を発揮することを通じて、

「 お客様の利益の最大化に貢献できること 」 です。この理念に共感して頂ける方は、匠税理士事務所の税理士水野宛に

メールの場合には、WEBサイトのお問い合わせフォームよりメールを送信願います。

世田谷区目黒区、品川区を中心とする匠税理士事務所について

弊所は世田谷区や目黒区、品川区など東京都を中心に起業・創業支援に力を入れている会計事務所です。

そのため、30代から40代の経営者の方が多く、業績が伸びている会社様が多いのが特徴で、

機材や大型車両の購入、新店舗や新規ビジネスモデルの構築といったニーズの設備投資の際に、

補助金のご相談を頂くことが多くございます。

このようなご要望にも適格にお応えできる事務所づくりを行いたいと考えております。

現在の社会保険労務士の先生や司法書士の先生とは、10年以上の付き合いとなり、

今回の補助金申請専門の中小企業診断士の先生・行政書士の先生ともこのような関係を築ければと考えております。

もちろん、補助金の申請代行に必要な決算書や税務申告書などの書類などにつきましては、

お客様よりご了承を頂けましたら、連携して全面的にご協力致します。

匠税理士事務所との業務提携をご検討頂ける方は、一度ご連絡を頂けましたら幸いでございます。

弊所の所属税理士やスタッフ、提携先など事務所の概要につきましては、

こちらからご確認をお願いします。

目黒区自由が丘の40代若手税理士や会計事務所は匠税理士事務所

最後までお目通し頂きありがとうございました。

匠税理士事務所のサービスラインや料金など全体事項につきましては、

こちらよりご確認下さい。

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

工務店や建設会社・建築会社の会計事務所は匠税理士事務所 (19/03/14)

匠税理士事務所は工務店や建設会社・建築会社など建設業に強い会計事務所で、

会社設立などの起業サポートから経営支援まで展開しております。

今回は、工務店や建設会社・建築会社の経営のポイントについてまとめてみました。

なお、会社設立など起業成功のポイントはこちらからご確認下さい。

【 → 工務店やリフォーム・内装の会社設立・創業融資・起業は匠税理士 】

工務店や建設会社・建築会社など建設業の経営のポイントは、

安定して豊富な資金量をできる限り低い金利で調達することです。

なぜなら、他の業種に比べるとお金を多く必要からです。

これは一件当たりの受注金額が、数百万から数千万という売上に対して、

原価も約7割から8割生じ、工事期間も比較的長くなるため、

サービス業などに比べて一時的に立て替えるお金の金額と期間が長く、

資金を多く必要とするという性格に起因します。

これは、大量の資金を保有している会社は、同時に大型の案件をこなすことで、

より稼ぐことができることを意味します。

逆に資金量が少ないと案件が完成して得られる利益 = 完成するまでにかかる人件費などの会社の維持費となり、

中々お金と利益がたまりにくいということも意味します。

雪だるまを作るときに、最初からある程度大きい雪球の方が、

加速度的に大きくできるイメージと近いものがあり、最初の資金量と会社の成長速度は比例します。

工務店や建設会社・建築会社などの会社設立のポイントは創業融資

これから建設業で株式会社や合同会社など会社設立をしようという方で、

建設業の許可申請など最初から認可受けたいという方も多いと思います。

そのため、最初は建設業の許可申請やそのために必要な社会保険の加入に意識が行きがちですが、

工務店や建設会社・建築会社など建設業で、【 一番大切なのは創業融資による資金調達 】です。それでは創業融資による資金調達で一番大切なことは何かというと、

まずは会社を設立すること。 会社設立をしておかないと融資の申し込みすらできません。

会社名や本店の場所、決算月など会社の決定事項を決めて、

司法書士に登記申請依頼をして登記が完了するのに約2週間。

この間に創業計画書を作成し、融資の準備をする。

会社設立登記完了後に日本政策金融公庫などの創業融資に申し込むわけです。

そして、会社設立と同時に社会保険の加入手続きと税務署などへの官公庁への届け出を行い、

これらが完了後に建設業の許可申請となるわけです。

今回は会社設立など起業家に向けて記載していますが、これは既に会社経営をしている方にもあてはまります。例えば借入が嫌で、無借金であるが、中々利益が出ないという会社の場合も

借入による資金調達でお金の力を利用すべきということがいえます。

社長の力のみではなく、お金を活用=人や外注先、機械の活用となるわけですから当然です。

これから会社設立して起業される方も既に会社を経営されている方も、資金調達をしてこれを私用につかわず、

事業へ適切に投下するという考えがあれば、借入は怖くなく、お金の力を利用して、会社を成長させることが出来るのです。

それでは、なぜ創業融資など資金調達が一番ポイントになるのでしょうか?

日本政策金融公庫などの資金調達が工務店や建設会社・建築会社の成功を分ける

会社設立と同時に日本政策金融公庫に創業融資を申し込むと、

1 融資希望額の満額の資金調達成功

2 融資希望額の一部のみの資金調達

3 融資してもらえない

融資の結果は、この3パターンのどれかになります。

この結果を早く分かることができれば、事業規模を拡大・縮小するなど適正にしたり、

他の金融機関を通じた資金調達の検討など適格な判断が行えます。

逆にこの融資の結果が遅れると、仕事を受けてしまったが、

資金繰りがまわらない・・・といったことが起きてしまいます。

このような理由から工務店や建設会社・建築会社など建設業では、

まずは会社設立をして登記を完了させ、融資の申し込みを行うのが最優先だといえるのです。

工務店や建設会社・建築会社の節税対策と税務調査

お金の調達に成功すると、材料の仕入が可能になり、スタッフや外注先を活用して

仕事をしっかりと完了させることで利益を出していくことが可能になります。

資金調達に成功すれば、より多くの人間・材料を動かせますので、

より利益が出るようになります。

そしてこの利益に対して、約3割から4割が税金として課税されることになりますが、

利益は出来る限り社内にためておき、不景気や臨時的な事故などに備えておくという考えから

節税対策は非常に重要です。

匠税理士事務所の節税対策や税務調査についての詳細はこちらからご確認をお願い致します。

建設業や建築業の税務調査と税金節税対策のポイントをわかりやすく解説

そしてこのように節税対策をして、決算という締めがきて、

税務申告を行います。この申告内容に疑問などがあると税務調査が行われることになります。

合法的に節税対策をすることは問題ないですし、税務調査でも何も心配する必要がないことになります。

このように利益を出して、効果的な節税対策を行って社内の蓄えである内部留保を増やして、

会社を強くするということが、工務店や建設会社・建築会社の発展には非常に重要なのです。

匠税理士事務所では、工務店や建設会社・建築会社など建設業に向け、

世界4大会計事務所出身の税理士が、節税対策の提案から経営コンサルティングを行います。

工務店や建設会社・建築会社など建設業を担当する税理士の詳細につきましては、

こちらからご確認をお願いします。

(年商3,000万円~10億円まで幅広く対応可能な税理士事務所です。)

【 → 匠税理士事務所の概要 】

【 → 仕事への考え方 】

株式会社や合同会社など会社設立サービス詳細はこちらからご確認下さい。

日本政策金融公庫や金融機関の創業融資の詳細はこちらからご確認をお願いします。

弊所では、関与先の9割以上が黒字経営という実績を有しております。

匠税理士事務所で執筆致しました経営に関する記事につきましては、

こちらからご確認をお願い致します。

利益とお金がたまる会社づくりのポイント解説はこちらからご確認下さい。

【 利益が残る、利益が増える会社づくりのポイント解説 】 【 お金がドンドンたまる会社づくりのポイント解説 【 建設業や建築業の経営事項審査(経審)とは?簡単に解説 【 一般競争入札と指名競争入札とは何かをわかりやすく解説東京都23区を中心とする匠税理士事務所について

これから建設業や建築業での起業・創業・独立をお考えの方で、

株式会社や合同会社などの会社設立をお考えの方はこちらからご確認をお願い致します。【関連記事 →建設業や建築業の会社設立・創業融資なら匠税理士事務所 】

【関連記事 →工務店やリフォーム・内装の会社設立・創業融資・起業は匠税理士 】

建設業許可申請の代行をご要望の方は、こちらをご確認ください。

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

匠税理士事務所は、世田谷区や目黒区、品川区を中心に東京都全域に対応する会計事務所です。

建設業の企業様向け匠税理士事務所の経営サポート詳細はこちらからご確認下さい。

建設業や建築業で個人事業主化から株式会社や合同会社など会社にしたい方向け法人化についてはこちらから

電気工事、通信、管、機械器具設置工事など設備に強い匠税理士 (19/03/14)

匠税理士事務所のホームページをご確認頂きありがとうございます。

弊所は建設業や建築業に強い会計事務所です。

今回は建設業許可に定める工事業種全29業種のうち電気工事・電気通信工事・管工事・機械器具設置工事といった

建物内のインフラなどの工事である設備工事の経営ポイントにつきまとめてみました。

設備工事業は、工事を行うための材料仕入と人件費の原価のため資金が多く必要になります。

そのため、この分野で会社設立をして起業や創業をする場合には、

日本政策金融公庫の創業融資のご活用を提案しております。

例えば、納品から2か月後に入金がされ、工期は一か月、材料費などの原価は1か月後の支払いだとすると、

工期の間の1か月間の運転資金、工事完了後の材料仕入と外注費の原価支払いをして、そこから2か月して入金。

無事に入金されたとしても、立替のお金がかなり必要になるというわけです。

この他にも資材を運ぶ車両など初期の設備投資がかかるという特徴もあり、

また技術力が問われますので社員の方の採用と育成といった人的投資も必要になります。

このような投資をしっかりと行うことが出来れば、比較的粗利率が高い事業ですので、

中長期的には利益が出やすい事業というのが特徴です。

電気工事・電気通信・管工事・機械器具設置工事など設備工事はお金の力を活かすことが重要

設備工事業の商流を大きく区分しますと、

1 お客様のご要望を伺って、工事の全体像をイメージする

2 材料を仕入れる

3 工事を行い設備を設置する

という流れとなります。

1の全体像のイメージと全体の統括・管理は自社で行い、

2と3は仕入先・外注先と連携という形が多くなります。

結果として、お金が多ければ多いほど販売面では、営業にお金をかけらますし、

生産面では材料を多く仕入、多くの外注先を活用するなどして多くの工事を行えますので、

比較的利益がたまりやすくなり、好循環が生まれます。

逆に資金力がないと工事を上記のような流れで行えなくなるという悪循環になり、

自社の人件費や家賃といった固定費を粗利でまかなえなくなるという赤字経営にもつながります。

ここでポイントになるのは、創業融資でお金を調達できればOKかというと、

それだけでは不十分です。

電気工事・電気通信・管工事・機械器具設置工事など設備工事はお金を必要としますので、

1 入金は早く

2 支払は遅く

3 工事期間は出来る限り短く

というお金がたまりやすい資金のサイクル=お金がたまる仕組みを作っておくことが一番重要です。

お金がたまる仕組みを作った上で、外部から資金調達をするというのがポイントです。この仕組みがないと穴が開いたバケツに水を入れるようにお金が流出してしまいます。

上記のお金がたまる仕組みは、理論的には簡単に感じますが、

商売は相手がありますので、地道な交渉と良い関係を築くことができそうな業者の方探しという積み上げが必要となります。

お金がたまる仕組みを作って、資金を調達し、お金の力を活用して、

ドンドン工事をこなして利益を出すという型が、設備工事経営のポイントだと考えます。

後はこの稼いだ利益を人材の獲得と育成、これをサポートする人材に投資するということで

事業の成長速度が加速度的に増します。

設備工事など建設業に強い税理士が所属する会計事務所

匠税理士事務所には、設備工事など建設業の経営コンサルティングに強い税理士が所属しております。

【 儲かって利益が残り、お金が増える会社作り 】のお手伝いという考えの基、

会社の会計・財務データを活用した経営コンサルティングを行います。

世界4大事務所では大手ゼネコンも担当し、経営セミナーで講師も担当しております。

所属税理士の詳細や提携先の専門家など詳細につきましては、こちらからご確認下さい。

【 → 匠税理士事務所の概要 】

【 → 仕事への考え方 】

また建設業専門の行政書士と連携して建設業の許可申請にも対応しております。

☆建設業許可申請サポート

【 日本政策金融公庫と提携した創業融資など資金調達サービス 】

詳細はこちらからご確認をお願いします。

【 株式会社や合同会社などの会社設立サービス 】

詳細につきましては、こちらからご確認下さい。

販路拡大のため公共工事の入札にご関心のある方はこちらからご確認ください。

【関連記事 →入札とは?わかりやすく説明。入札メリット・流れ・落札も解説 】

匠税理士事務所は、世田谷区や目黒区、品川区を中心に東京都全域に対応する会計事務所です。

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

建設業の企業様向け匠税理士事務所の経営サポート詳細はこちらからご確認下さい。

建設業や建築業で個人事業主化から株式会社や合同会社など会社にしたい方向け法人化についてはこちらから

建設業界・建築業界で利益を出すには工事と人材選択が重要 (19/03/14)

匠税理士事務所は、建設業の会社様の経営支援に力をいれています。

2008年のリーマンショック時の不況時から現在までの流れを見ると、大きな変化が起きています。

それは、発注先が下請け会社を選ぶという流れから

【下請け会社】が、工事内容で元請けを選ぶ流れです。この兆候の原因はシンプルです。

【高度な技術を有する職人が不足し、工事量に対し不足しているからです。】

2024年から建設業界・建築業界でも残業時間規制がかかるなど

人手不足問題はより深刻化することが予想されます。

それでは、どのように経営するか?

技術力が高い社員が、より良い条件の工事を担当し利益を上げる。この結論に至るのではないでしょうか?

逆に案件を選ばなければ、利益確保ができない。

利益を確保できなければ、社員さんの給与・賞与などの待遇改善や採用教育活動が出来ず、

人材退職で戦力が低下し、受注がままならなくなるという事態につながります。

このような理由のため、受注する工事案件を選ぶということはとても重要なのです。建設業界・建築業界で工事を選ぶには何で自社を選んでもらうかが大切

それでは、より良い条件工事を選ぶにはどうすればよいのでしょうか?

それは、

【 より多くの発注先から声を掛けて頂ける会社になる。】それでは、どんな特徴で選んでもらうようにな?ということですが、

大きく2つに分かれると思います。

1低価格で選んでもらう → 【 工事量 で勝負する 】 2経験値や施工管理など技術力→ 【 質 で勝負ずる】どちらも立派な戦略ですので一概にどちらが良いとはいえませんが、

1を選んだ場合には、低価格なため、社員さんの給与や家賃など会社を維持するため最低限かかる

維持費である固定費を確保するために、ある程度の工事量をこなさなければ必要粗利確保ができません。

ある程度の工事数を完了させるには、大量の人手が必要になります。

一方で2を選んだ場合には、発注先は経験値や技術など品質を求めていますので、

値段の勝負というよりは、これまでの実績や社員さんの保有資格・特許技術などで勝負になります。

一取引当たりの金額が大きければ、数をこなす必要はないので、

比較的会社を維持していくために最低限かかる維持費である固定費分の粗利確保が可能になります。

もちろん、工事数は少なくて良いので、人手はあまり要しません。

この【 粗利 > 固定費 なら黒字 】ですし、逆なら赤字。事業経営は至ってシンプルです。

それでは、人手不足が深刻化する現状でどちらの戦略が有利になるかというと、

2の品質で選んでもらうことが重要になるというわけです。

しっかりとした売価で、利益が確保が出来れば、

採用活動・育成・社員さんの待遇改善が出来るため、優秀な人材が集まりやすくなります。

そして応募して下さる人が増えれば、その中から優秀な人材を選ぶ。

選ぶということが利益の源泉といっても過言ではありません。

逆に低価格で利益確保が出来なければ、

優秀な人材は辞めてしまい、採用活動もできないため補充がきかず、

工事ができないというマイナスのサイクルに陥ります。

【 良い仕事の獲得 → 利益の確保 → 人材の強化・育成 】というプラスのサイクルが非常に重要なのです。

建設業の販売営業とは?受注増加には何をすればよいのか?

販売営業って具体的には、何をしたら良いかわからない・・・・

方法は色々とあると思いますが、

【 自社の良さを知ってもらうこと 】これが営業だと思います。知ってもらうための努力は、ドンドンやる。

例えば下記のような方法が考えられます。

・自社のこれまでの実績などを掲載したホームページを作る。

・SNSなどで現場の様子や会社の雰囲気を発信する。

・これまでご利用いただいた会社様に新しい商品のご案内をする。

これらは当然のことように感じますが、やれば色んな会社の方に知ってもらえます。

そして、知ってもらえれば、自社を選んでもらえる可能性は上がります。

バッターボックスに立たなければ、ホームランは打てません。それでは、知ってもらっても、選んでもらえない・声がかからなければ、

どのようにすれば良いでしょうか?

【 答えは、選んでもらえるよう、声がかかるように改善するだと思います。 】・実績がなくて選んでもらえない。

・有名な得意先がないので、いまいち花がない。

・高度な技術者・資格の保有者がいない。

・このような問題なら、最初は実績作りのために価格で勝負するが、

実績ができて声がかかるようになれば、価格は上げていき、利益を確保できるようにする。

・実績ができたら、大手有名先から声がかかるような特殊技術・工法に磨きをかける

・資格取得を自ら行う又は技術取得のための研修に投資する

このように選んでもらえるように、質で勝負できるような会社になるように経営者が

強い信念をもって会社経営を行い続けることが重要です。

販売実績が豊富な会社で、一流の有名企業と取引をしていて、 高度な技術者・資格保有状況が、建設キャリアアップシステム(CCUS)に登録されている。色んな会社からオファーがかかる気がしませんか?

このような会社づくりをじっくりと進めていく、

そして、それを随時知ってもらうことに力を入れる。

【 知ってもらって、選んでもらって、その中で工事を選ぶ 】これが建設業の販売営業で大事だと考えます。

建設業界・建築業界が専門の匠税理士事務所

匠税理士事務所は、お客様の黒字化に豊富な経験とノウハウがある会計事務所です。

多く経営セミナーを担当する世界4大会計事務所出身の税理士が、

黒字化のための経営コンサルティングを行います。

建設業界・建築業界の粗利率は、20%が平均ですが、

弊所ではお客様と一緒になって毎月改善に取り組み平気で粗利率30%~40%となっております。

各種経営支援サービスラインにつきましては、こちらよりご確認下さい。

→ 世田谷区・目黒区・品川区の税理士は起業・黒字戦略の匠税理士事務所

◇サービスページ

◇法人のお客様

◇個人のお客様

◇相談会

建設業や建築業で独立・開業をお考えの方に向けた相談会を開催しております。

◇お役立ち情報

建設業や建築業の経営ノウハウを掲載しております。

建設業界や建築業界向け黒字戦略とキャッシュ経営

【 黒字経営の情報館 】

【 黒字経営サービス 】

◇事務所の概要

税理士の対応地域:世田谷区や目黒区、品川区など東京都全域と神奈川県

特定建設業許可の資格取得まで建設建築業界で成功するには (19/03/14)

建設業に強い匠税理士事務所のHPへご訪問ありがとうございます。

建設業界や建築業界は、大きく3つのステージ に分かれます。

1 社長一人の規模・・・・・・・・・・年商3,000万円

2 社長・社員数名の規模・・・・・年商3,000~3億円

3 社長・社員10名以上の規模・年商3億円~

どのステージが良いということはなく、生き方や、経営観によりますが、

建設業界や建築業界で会社を大きくしていきたいという場合には、

【 現状より少し大きいサイズの容器を用意する 】 これが重要です。そして、この容器が一杯になったら、もう少し大きい容器に変える。

これがポイントです。

そして建設業での容器が、建設業許可になり、この資格が重要で、一般許可をお持ちの会社は、すぐに特定許可の資格取得の準備をおススメします。

例えば一般建設業許可があれば、

1件の請負工事が500万円以上 (建築一式工事では1,500万円)の工事を受けることが出来ます。

一件500万円程の中型工事を数回受注できれば、上記のステージ2の年商3,000万までは到達しやすくなります。

一般建設業許可を取得するための財産要件は下記のようになります。

【 次のいずれかに該当すること 】

①自己資本額(純資産合計)が500万円以上

②500万円以上の資金調達能力があること

③直近5年東京都知事許可を受け継続営業した実績

(今回は財産面の要件のみ記載します。)

一般建設業許可取得し事業を伸ばし、

年商が3億円に到達、事業的に成功してくると、特定建設業許可が視野に入ってきます。【 特定建設業許可 】を取得すると発注者から直接請け負う元請の立場で、

4,500万円以上(建築一式は7,000万円以上)の金額を下請会社に外注する

【大規模工事】が請けられるようになります。

例えば、発注者から1億円で受注した工事を協力会社など外注先に6,000万で工事を進める場合です。

このような大規模工事受注には、特定建設業許可の資格取得を行う必要が出てきます。

特定建設業許可の資格取得

それでは特定建設業許可の資格取得は、どんな要件があるのでしょうか。

特定資格の財産面の要件のみを記載してみますが、かなり厳しい要件となります。

【 次のすべてに該当すること 】

【 次のすべてに該当すること 】

①欠損額が資本金額の20%以下であること

②流動比率が75%以上

③資本金額が2,000万円以上

【 ④自己資本額(純資産計)が4,000万円以上 】

建設業や建築業の多くの会社様の税務顧問をさせて頂いておりますが、

特定建設業許可の資格取得成功は高難易度です。

一番の壁は、自己資本(資本金 + これまでの利益の累積が4,000万)という要件です。これは、仮に資本金が5,000万円で会社を設立してもその後、赤字が続き2,000万累積赤字があれば

5,000万円‐2,000万=3,000万が自己資本となり、アウトというわけです。

そのため、特定建設業許可の資格には、単に預金残高が多いだけでは難しく、

会社がしっかりと黒字経営できているなど財務体質の健全性が高いレベルで求めらます。一方で1件1億の取引をどんどん受注成功し、無事納品なら、成長速度は加速度的に早くなります。

そのため、年商3億円の会社が、特定建設業許可の資格取得をして、2~3年程で10億近い規模になったということは普通に起こりえます。

匠税理士事務所では、特定建設業許可資格取得のためのサポートをを行っております。

特定資格の新規取得や更新手続きの詳細はこちらからご確認下さい。↓

一般建設業許可の資格登録をご検討されている方はこちらをご確認ください。

特定建設業許可の資格取得と資金調達が成功に必要

特定建設業許可の資格取得とあわせて成功に重要なのは、資金調達です。

一般建設業許可と特定建設業許可のいずれにも、厳しい財産要件がありますが、

これは建設業界や建築業界は、工事の受注から納品、入金まで材料費や外注費の立替といった多くの資金が必要になるという特徴が一つの理由です。

そのため、特定建設業許可の資格取得が出来れば、工事受注額が大きくなるにつれて

立替材料・外注費金額が増加する展開になります。

こうした立替資金の増加に対応するためにも、

先を見越した資金調達の成功が重要になるのです。

また、資金を大量に調達するということは、

金利にもより慎重に取り組まないというけないということも意味します。例えば1,000万円の借入を年2%で行った場合には、利息は20万ですが、

1億円を年2%で借入した場合、利息は200万となり、金利が少し変わるだけで車が買えてしまうということも起こりえます。

したがって、特定建設業許可の資格取得によって、大きな容器が確保できた後は、

その容器に安定した豊富な資金という水を、低い金利で注入する必要が出てきます。

これが出来れば、大型工事もふまえた受注のための営業に注力し、

豊富な資金を活用し外注先・社員さんと協力し案件に集中して取り組むというサイクルとなります。

特定資格取得など建設業に強い匠税理士事務所の経営支援

匠税理士事務所では、建設業専門の行政書士と連携して一般から特定建設業許可の資格取得から各種金融機関と連携した資金調達成功までサポート致します。

各種経営セミナーで講師を務める世界4大会計事務所出身の税理士が、

黒字化のための道筋から資金調達など財務改善のためのコンサルティングを行っております。

弊所では各業界トップレベルの専門家がチームで対応します。

経営支援は、こちらよりご確認下さい。

◇サービスページ

◇法人のお客様

◇個人のお客様

◇特定資格取得など起業相談会

建設業や建築業で独立・開業をお考えの方に向け特定資格取得など起業相談会を開催中

◇お役立ち情報

特定建設業許可の資格登録以外の建設業・建築業の経営ノウハウを掲載中

特定資格取得代行以外の黒字戦略とキャッシュ経営支援も充実

【 黒字経営の情報館 】

【 黒字経営サービス 】

◇特定建設業許可の資格取得に対応の匠税理士事務所

特定許可の資格取得につき最後までご覧頂きありがとうございました。

建設業・建築業で会社の利益を最大化する売価経営戦略とは (19/03/14)

建設業や建築業の経営支援に強い匠税理士事務所へご訪問ありがとうございます。

【建設業・建築業で利益を最大化する経営戦略】につき記載します。

利益の最大化への道筋は、非常にシンプルです。1 売上の最大化

2 外注費や材料費などの原価の最小化

3 会社を維持する人件費など固定費最小化

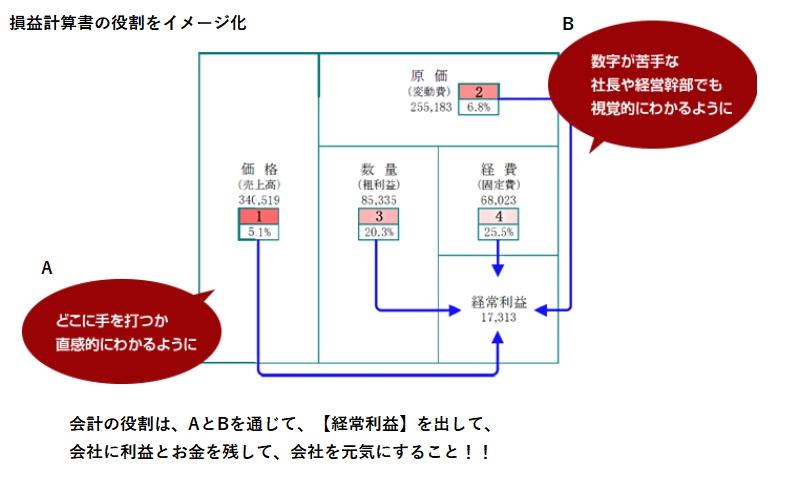

1売上 - 2原価 = 売上総利益(粗利)

この粗利益から会社を維持するための3の固定費を差し引いた営業利益(本業の利益)が、

金融機関ではもっとも重視してみられます。

営業利益がしっかりと確保できている建設・建築会社は、本業でしっかりと稼げている会社であり、評価・格付けは高く、

資金調達がしやすかったり、大手の与信調査で高評価を受け、受注しやすくなります。

もちろん、入札などの経営事項審査(経審)でも、プラスに働きます。

利益が出ている会社には、お金と人が集まってくるので、工事も集まってきます。逆に利益がない会社からは、離れていきます・・・

今は、建設業・建築業は人手不足の時代ですので、

職人さんはより良い条件の会社に移りやすい状況にありますので、

営業利益の最大化は、会社の経営で取り組まなければいけない命題です。

今回は、営業利益の最大化に最も重要な要素である

請負金額・受注額など売価最大化を掘り下げます。

建設業・建築業の売上(請負金額・受注額)の最大化は見積り・積算が重要

建設業・建築業の粗利率(売上総利益率)の平均は、概ね20%ですが、

弊所建設業の関与先様の粗利率は平均30%~40%になっております。

お話をしていて感じることは、

積算にとても注力されているということです。

積算とは、工事にかかる材料や外注費などの原価総額を積み上げていき、

これに確保したい利益をのせ見積りを作るのです。

経験値が高い方であればあるほど、この見積り作成時に決めた利益を最終納品段階でも確保します。

逆に粗利率が低い場合は、この積算の時点で問題が生じているケースが多くあります。

この見積り作業は、黒字経営の軸になるといっても過言ではありません。なぜなら、見積りを出して

金額につき発注者・受注者の双方が合意し、

建設・建築工事の請負契約書を締結します。

上記は建設・建築で普通の商流ですが、

2つの大きな意味が出てきます。

【1 期限までに納品しなければならない義務。】 【2 納品後に請負金額・受注額がもらえる権利】

見積り時点で失敗し、受注時点で利益がでないような工事の場合どうでしょうか?

建設・建築工事を期限までに完成納品しなければならない義務は、契約で生じていますから、

期限までに納品しなければなりません。

契約違反すると違約金という展開もありえます。逆に低い見積りで契約した発注者はどうでしょう?

依頼した時点で、利益は確定となります。

このように見積り時点で、黒字工事か赤字工事かは、概ね決まってしまうのです。それでは、建設・建築業界では得意先とどのような関係が理想でしょうか?

発注者・受注者共に【 共存共栄 】関係が理想

建設・建築業で理想の関係は、【 共存共栄 】です。発注者・受注者ともに利益が残る利益配分がされた関係です。

どちらか一方のみ利益が出て、片方が儲からないのではその取引は長く続きません。

見積りで確保したい適正な利益をのせて提示し、取引が流れるのは悪いことではありません。取引が流れたのは、お互いに利益配分を行うという気持ちがないからで、そのような取引を継続しても長期的には良い結果につながりません。

一方で、適正な見積りを出し、取引が流れても他工事を請ける機会と人的リソースは残りますし、

むしろお断りしなければいけない利益が出ない案件を請けることのほうが、建設・建築の会社経営で良くないのではないでしょうか。

時折、今回は赤字になるけど

次回はいい工事がもらえるから・・・

ということもあるかもしれませんが、

ほとんどは次回も赤字工事になることが多いです。それは、赤字の建設・建築工事を請けた側は、当然赤字になりますが、

発注した側は、安く買えたので黒字です。

このような取引を相手先に求めるというのは、

発注者・受注者ともに利益が残る利益配分の関係に問題があると思います。

経営者が利益を求めず、利益を出すことをあきらめてしまうと、

会社・社員・その家族全員が大変になります。

だから、経営者は利益を最大化するという強い想いをもって経営に臨まなければいけません。 その一歩が、慎重な見積りと積算に裏付けされた強い売価となります。

慎重で丁寧な見積りを作っておけば、工事の途中で地盤が弱いので補強が必要など

当初想定していた条件が異なった場合に、追加工事の請求を協議できますが、

〇〇一式という大雑把な見積りだと、当初の見積もりに含まれているという展開にもつながります。

このように建設・建築業で丁寧な見積りと積算によるしっかりとした売価の実現が、

利益最大化の第一歩になり、失敗すると取り返しが難しくなるのです。

【値決めは経営】【売価はお客様に理解していただける金額で、自社も儲かる値段の一点】と京セラの稲森和夫さんが名言を残されております。

値決めは商売で最重要項目ですので、経営者自らが行うべきなのです。

建設業・建築業の経営戦略コンサルティングに強い匠税理士事務所

匠税理士事務所では、会計や経理データを活用し、

建設業・建築業の会社様の経営コンサルティングに力を入れております。

会社の良かったところや改善すべきところもしっかりお伝えし、売価の改善・原価の削減・固定費の縮小などコンサルティング致します。

会社様が儲かって利益が出て、お金が残ることを目標にサポートいたします。

匠税理士事務所の所属税理士・サービスはこちら

→ 世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所へ

◇建設業や建築業に向けたお役立ち情報

建設業や建築業の経営戦略に関するノウハウを掲載してます。

建設業界や建築業界向け利益戦略とキャッシュ経営

【 黒字経営の情報館 】

【 黒字経営サービス 】

◇建設業・建築業の会社に強い匠税理士事務所

税理士対応地域:世田谷区や目黒区、品川区など東京都全域と神奈川県

建設業・建築業で会社の利益を最大化する経営戦略を最後までご覧頂きありがとうございました。

建設業や建築業、工務店の起業・創業・開業相談会は匠税理士 (19/03/14)

匠税理士事務所では、工務店や建設会社など【 建設業や建築業の方限定 】で、

これから起業・創業したいという方に向け起業相談会を行っております。

工務店や建設会社など建設業や建築業で、起業・創業・開業して成功するには、

以下2点がポイントになります。

【 建設業や建築業で起業を成功させるためのポイント 】

【 1 】 事業自体の一取引当たりの金額が大きく、かつ車両や機材など初期投資に資金を要するため、

創業時の資金調達である創業融資の成否が、事業の今後の成長速度を大きく左右する。

【 2 】 建設業の許可申請を通じて、建設業許可の取得の成否が今後の工事受注額に大きく影響するが、

取得のためには、様々な要件をクリアしなければならない。

つまり、起業するのに多くのお金が必要になることと、大型案件受注には資格が必要という特徴が、

建設業や建築業にはあるのです。

そのため、この二点が建設業や建築業で起業・創業・開業成功のポイントになるのですが、

ここからは、この建設業界特有のポイントへの対応方法を記載します。

建設業や建築業、工務店で起業・創業・開業するときの資金調達のポイント

建設業や建築業、工務店の起業・創業・開業するときに、

これまで起業支援させて頂いたお客様の9割近い方が創業融資を活用されております。

その理由は上記で記載した通り、建設業や建築業は、

事業自体の一取引当たりの金額が大きく、かつ車両や機材など初期投資に資金を要するからです。

この起業・創業・開業するときの資金調達と考えた時に、

真っ先にお近くの銀行が思い浮かぶかもしれませんが、銀行は創業融資では1番に検討すべき先ではありません。

起業・創業・開業などスタートアップの時期の創業融資で頼りになるのは、【 日本政策金融公庫 】です。

日本政策金融公庫(通称:公庫)とは、日本政府が株主・運営する銀行というイメージで、

中小企業の資金調達のサポートを行います。

日本政策金融公庫は、⽇本経済の成⻑・発展への貢献を理念に掲げ、

国の政策に基づき、新たな事業の創出、事業再生、事業承継、海外展開、エネルギー対策、DXの推進及び事業の再構築を後押しています。

そのため、利益を追求する民間の銀行などの金融機関とは目的が異なります。

また、日本政策金融公庫は、国が運営母体であるため、

起業・創業・開業といったスタートアップの時期という比較的リスクの高い創業融資にも積極的に融資することで、新たな事業の創出を重視し、最終的に国自体の成長発展を目的としています。

一方で、民間の金融機関は利益を追求しますので、

比較的リスクの高い創業融資には、あまり積極的ではない傾向があります。

そのため起業・創業・開業といったスタートアップの時期の資金調達でまず検討すべきは、

日本政策金融公庫となります。

しかし、日本政策金融公庫での資金調達では、初回の融資では1,000万円が上限となることが多いため、

建設業や建築業等のように多額の資金が必要になる業種は、他のチャネルからの資金調達が必要になってきます。

匠税理士事務所では、日本政策金融公庫の創業融資では、トップクラスの成功率と実績がございます。

また、日本政策金融公庫以外にも、各種金融機関と連携することによる資金調達も行っており、

1,000万以上の資金が必要なお客様にも臨機応変に対応が可能です。

創業融資ときくと、何だか難しそうな感じがしますが、そんなことはありません。

匠税理士事務所では、お客様から起業・創業・開業される事業内容をお伺いしながら、

必要資金と自己資金の状況を伺い、どこのチャネルから幾らぐらい調達が可能かを一緒になって考えます。

また、創業計画書は、建設業や建築業の起業に強い税理士が作成をサポート致しますので、

多くのお客様にお喜び頂いております。

建設業許可の新規取得と申請代行サービス

お金の調達に目途がたつと次に考えなければならないのは、仕事の獲得です。

そして仕事の獲得で大切になるのは、建設業の許可の新規取得です。

この建設業の許可がなければ、原則として一件の請負代金が500万円以上の工事の受注が出来なくなります。

特に大手と取引の予定のある建設会社では、建設業の許可取得は条件として求められることが多いですし、

日本政策金融公庫の創業融資でもこちらの取得が、創業融資の条件に付くことさえあります。

そのため、建設業の許可申請の新規取得ができるか否かは、創業融資による資金調達と同様に、

今後の事業展開に大きな影響を及ぼします。

そこで匠税理士事務所では、建設業や建築業では、この建設業の許可申請に特化した行政書士が、

これから起業・創業・開業されるお客様やその社員の方の経歴などを伺って、

建設業の許可申請の新規取得はできそうなのか否かをアドバイスします。

また、現時点で建設業許可の取得が難しい場合には、

どの条件をクリアすれば、建設業許可の新規取得ができるかをコンサルティング致します。

【 建設業や建築業の方限定! 】税理士による起業・創業・開業相談会

匠税理士事務所では、建設業や建築業の方限定で起業・創業・開業の相談会を行っております。

建設業や建築業に詳しく世界4大会計事務所出身の税理士水野が担当させて頂き、

お客様の事業に関するお考えやビジョンを伺いなら、

資金調達のチャネルや可能性と経営のポイントなどをマンツーマンで対応させて頂きます。またご要望のある方には、建設業許可申請についても専門の行政書士がコンサルティング致します。

出来る限りしっかりとお客様のお話を伺い、アドバイスをさせて頂きたいため、

月間2名までの対応とさせて頂いており、お一人お一人丁寧な相談会を心掛けております。1.無料お問い合わせフォームにてご相談内容とご予約をお願いいたします。

2.予約期日に、ご来所ください。特段ご持参いただく資料はございません。

◇場所→ 匠税理士事務所の会議室

◇料金→ 約1時間 1万円

◇予約フォーム→ 匠税理士事務所へのお問い合わせ

※お客様へ

税理士法での守秘義務がございますので、安心してご相談頂けます。

担当者の枠に限りがございます。予約に空きがない際には、ご予約を承れないことがございます。

一部でお答えできない事項がございますことをご理解いただけましたら幸いです。

◇匠税理士事務所概要

◇建設業の関連記事

◇法人のお客様

◇個人のお客様

建設業や建築業向けのサービス

◇建築業許可申請サービス

◇建築業向け創業融資サービス

◇建築業向け会社設立サービス

○建築業向け法人化サービス

◇補助金/補助金サービス

(設備などモノ) 補助金申請書の作成代行と助成金申請・コンサルティング

(人材の採用や育成)助成金申請代行《起業、創業や雇用の助成金≫

◇お役立ち情報

建設業や建築業の経営ノウハウを掲載しております。

○匠税理士事務所TOP

→ 世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

会計事務所の起業支援対応エリア:世田谷・目黒・品川・渋谷区・大田区・港区など東京都23区全域の創業をサポート

等々力で税理士や会計事務所をお探しなら匠税理士事務所 (19/03/14)

ご来訪ありがとうございます。

匠税理士事務所は等々力近くの会計事務所で、

会社設立や創業融資など起業支援から会社の黒字化のための経営サポート、

個人で土地や不動産を売却した場合の確定申告などを承っております。

匠税理士事務所は、高度な専門性と技術の専門家で構成され、

世界4大会計事務所出身の税理士を中心に、各業界トップレベルの専門家がチームで担当します。したがって、税務会計以外の法務や労務、許可申請といった問題にも対応致します。

当会計事務所のサービス一覧・所属税理士は

下記でご確認をお願いします。

【 → 世田谷区の税理士は匠税理士事務所 】

等々力で会社設立など起業・独立開業支援

世田谷区の等々力でこれから株式会社や合同会社など会社設立して

起業や独立開業をお考えの方に向けて会社設立支援を行っております。

会社設立代行は、専門の司法書士と連携し、

一度の打ち合わせで完了する

シンプルでお客様のご負担にならないような形式を採用しております。また資本金は幾らにした方がよいのか、インボイスはどうすべきかという税務相談も起業セミナー講師を務める税理士が担当しますので、安心してご依頼頂けます。

世田谷区の等々力で起業や独立開業される方向けの会社設立サービスはこちらです。↓

【 → 世田谷区の会社設立は匠税理士事務所 】

等々力の金融機関と連携した創業融資による資金調達

当会計事務所では、政府系の起業支援機関である日本政策金融公庫や、

城南信用金庫の等々力支店、みずほ銀行と連携し等々力など世田谷区の創業融資を行います。

起業や独立開業されるに、創業融資による資金調達は重要な課題となりますが、

匠税理士事務所で、

世田谷区の税理士・会計事務所の中でも、9割超のトップクラスの融資成功率がございます。また、創業融資の際には、事業計画書の作成支援や融資面談の立ち合いなど

細かいところまで対応致しています。

創業融資による資金調達はこちらでご確認下さい。

弊所からのご紹介で一部優遇がある金融機関もございます。詳細は下記をご確認下さい。

世田谷区の自治体による制度融資はこちら

【 → 世田谷区の制度融資の仕組みと創業融資 】

起業黒字戦略に強い等々力すぐの会計事務所

匠税理士事務所は、世田谷区の等々力からすぐの自由が丘にある会計事務所です。

40代税理士が中心の人の質やサービスの質にこだわっております。

等々力など世田谷区の会社様の経理や会計、確定申告のご相談にも対応してますので、お気軽にお問い合わせ下さい。

所属税理士の経歴や提携専門家のキャリアなどは、こちらからご確認下さい。

最後までご覧頂きありがとうござました。

税理士の対応する地域は、世田谷区の等々力(とどろき)以外にも目黒区や品川区など東京都全域となります。

庭師や造園業・土木工事業などに強い会計事務所は匠税理士 (19/03/14)

匠税理士事務所のWEBへご来訪ありがとうございます。

弊所は、庭師など造園業・土木工事などの建設業に力を入れている会計事務所です。

庭師、造園業・土木工事業での会社経営では、

【 優れた社員さんの技術 】と【 これをサポートする機材・装備 】を掛け合わせたサービスが商品となります。あとはこの優れたサービスをより良いお客様にどのように知っていただくか、

一度ご利用いただいたお客様からリピートを頂けるかがポイントになります。

また、そもそもお庭を有していますので、得意先は富裕層が多いというのも特徴の一つなため、

ある一定のお客様数に到達した場合には、利益確保がしやすいという特徴があります。

そしてこの利益を人材・機材へ投資することで、よりお客様のニーズに応えられるようになり、

事業が拡大していくというのがこの事業の特徴です。

逆にいうと人材は急には技術の習得など成長はできませんので、

長期的な視点を持ち合わせていないと事業成長にブレーキがかかってしまいます。

このように順調に無事事業を拡大することができるか否かは、

建築業許可申請・社会保険・資金調達・人材確保と育成・設備投資といった地道な準備を【 必要な時期に、必要なだけ 】しっかりとできるかがポイントになります。

また造園業には、園芸サービス業と造園工事があります。

園芸サービス業や植木業(主として庭園作り,又は手入れなどを行うもの)とは、

主として請負で築庭,庭園樹の植樹,庭園・花壇の手入れなどを行う事業所をいいます。

これに類似する事業に造園工事業があります。

庭師・造園業や土木工事業は建設業許可申請が重要

造園工事とは、整地、樹木の植栽、景石のすえ付け等により庭園、公園、緑地等の苑地を築造し、

道路、建築物の屋上等を緑化し、又は植生を復元する工事とされており、

請負金額500万円以上の造園工事を行うには、建設業許可申請が必要です。

日本標準産業分類では、前者の庭師・園芸サービス業は、農業,林業に分類されます。

後者の造園工事業は、土木工事業(土木工事を行い,土木施設を完成する事業所,庭園,公園,緑地等の苑地の築造工事を行う事業所,しゅんせつ工事及びしゅんせつ工事を伴う土木工事業)に分類されます。

庭師・園芸サービス業や植木業を基本的な収益の柱としながらも、

お客様のご要望に応じて、造園工事を受注するというケースはよく耳にします。

庭師・園芸サービス業や造園工事でこれから会社設立をして起業する場合には、

お客様の要望にお応えできないことで、他社の参入余地が生じないように

建設業許可申請を最初に行い、いつでも受注できる準備を進めておくのが得策です。庭師・造園業や土木工事など建設業に必要な全てがそろう会計事務所

匠税理士事務所では、【 庭師・造園業・土木工事など建設業に必要なすべてがそろう会計事務所 】を目指しております。

そのため、税務会計など経理業務は当然ですが、建設業許可申請以外にも社会保険の加入や給与計算、

日本政策金融公庫や金融機関などの創業融資・資金調達までサポートしております。

前述の建設業許可申請では、社会保険への加入についても求められますので、

建設業許可手続きの前に社会保険の加入も提携の社会保険労務士とチームでサポートします。

次に庭師・園芸サービスや造園工事など土木工事などいずれの業務を行われる場合にも、

作業用の車両が必要になったり、機材が必要になるのが特徴の事業でもあります。

そのため、会社設立をして起業する場合には、日本政策金融公庫などを通じて、

創業融資による資金調達をされておくことをお勧めしております。

匠税理士事務所では、世田谷区や目黒区、品川区など城南エリアでは、

トップクラスの創業融資支援実績を有しております。創業融資計画書の作成支援をはじめ、

日本政策金融公庫と提携することで弊所で特別に融資審査をしていただくことも可能です。

こうした環境をご用意することで、庭師・造園業や土木工事など建設業を営む社長様が本業に集中できるように努めております。

詳細はこちらからご確認をお願いします。

匠税理士事務所は経営コンサルティングが定評の会計事務所です。

匠税理士事務所には、経営セミナーで講師を務める世界4大会計事務所出身の税理士が所属しており、

庭師・造園業や土木工事業の会社様を担当させていただきます。

毎月の経理や会計・財務のデータを活用して、

【 儲かって、お金がたまる会社づくり 】をお客様と一緒になって取り組みます。これから庭師・造園業や土木工事業での株式会社や合同会社など会社設立をして起業を検討されている方は、

起業に必要な全てがそろうサービスラインをご用意しておりますので、こちらをご確認をお願い致します。

詳細はこちらからご確認下さい。

弊所では、関与先の9割以上が黒字経営という実績を有しております。

匠税理士事務所で執筆致しました経営に関する記事につきましては、

こちらからご確認をお願い致します。

利益とお金がたまる会社づくりのポイント解説はこちらからご確認下さい。

【 利益が残る、利益が増える会社づくりのポイント解説 】【 お金がドンドンたまる会社づくりのポイント解説

【 建設業や建築業の経営事項審査(経審)とは?簡単に解説

【 一般競争入札と指名競争入札とは何かをわかりやすく解説

東京都23区を中心とする匠税理士事務所について

世田谷区や目黒区 品川区の税理士は起業・黒字戦略の匠税理士事務所

匠税理士事務所は、世田谷区や目黒区、品川区を中心に東京都全域に対応する会計事務所です。

建設業の企業様向け匠税理士事務所の経営サポート詳細はこちらからご確認下さい。

建設業や建築業で個人事業主化から株式会社や合同会社など会社にしたい方向け法人化についてはこちらから

建設業や建築業の税務調査と税金節税対策ポイント (19/03/14)

匠税理士事務所のホームページの閲覧ありがとうございます。

弊所は建設業や建築業を専門とする会計事務所です。

今回は建設業や建築業の税務調査と税金対応・節税対策のポイントについてまとめました。

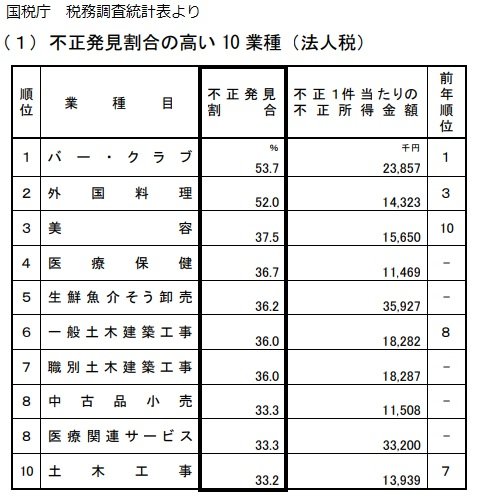

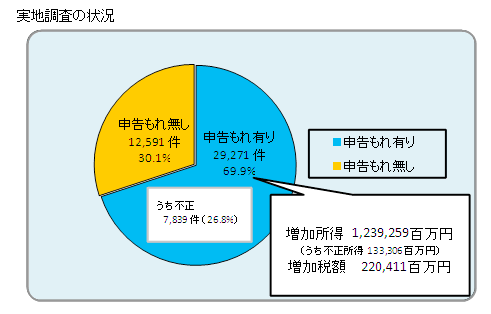

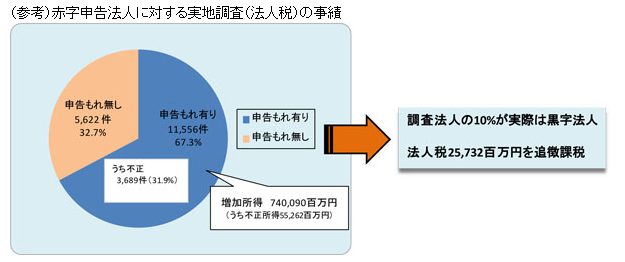

国税庁が発表している下記の表にもあるように建設業や建築業は、

税務調査で対象とされやすい10種類の事業のうち3事業があがっています。

税務調査は会社から提出された決算書や税務申告書の内容を税務署・国税局で確認し、

調査先を選定したうえで、調査官から電話が入り税務調査という流れとなります。

それでは何故、建設業は税務調査が多い業種なのでしょうか?

飲食や美容業等の現金商売は、現金売上を計上してない等ということで、

税務署や国税局による税務調査が行われることが多いのですが、

建設業や建築業の場合は、

【 一回当たりの取引の大きさ 】などから売上の計上時期やこれに対応する在庫の計上が正しくされていないというところが、特に税務調査で注意されるポイントになります。

1案件で1億円の工事の売上計上時期がずれると、これに対応する税金もかなり大きくなり、

【 申告漏れによるペナルテイも多く課せられる 】 ということから重点調査業種となる傾向があります。

つまり、1件の取引金額が大きいハイリスク・ハイリターンという建設業や建築業の特性に起因するのです。

そして税務調査でトラブルが起き、重加算税などペナルティが課されると、

頻繁に税務調査が行われる要管理先と認定されるという負のサイクルにつながるので注意が必要です。

建設業や建築業の税金と節税対策のポイント

建設業や建築業で株式会社や合同会社を経営している場合には、

大きく分けて2つの税金がかかってきます。

1 稼いだ利益に関してかかってくる法人税・法人住民税と事業税

これらは売上から経費を差し引いた利益に税率をかけて税金を計算するという性質で、

【 利益の増減 】と【 税金の増減 】は概ね一致します。

つまり節税対策を通じて、法律にのっとって経費を増やすことができれば、

利益とともに税金が減少するという性質を有します。

こうした性質から法人税・法人住民税と事業税は、【 節税対策の余地が大きい税金 】といえます。

2 【 売上と共に預かった消費税 】から【 経費と共に支払った消費税 】を差し引くという消費税

消費税は売上と共に預かった消費税から経費と共に支払った消費税を差し引いて、

差額を国と地方に納付するという性格の税金です。

例えば、税込110円の売上から材料費税込55円について消費税だけに着目すると、

10円(110円の売上に関する消費税)- 5円(55円の材料に関する消費税)=5円が納付すべき税額です。消費税は売上が発生すると生じる税金ですので、【 節税対策の余地は少ない 】という性質を有します。

このような性格を有する消費税でも、大きく節税対策を行うとすると、

基準期間(個人事業者は前々年、法人は前々事業年度)の課税売上高が、

5,000万円以下の課税期間の場合には、実際の仕入などの経費ではなく、

建設業の場合には、70%を概算の経費とみなして計算する簡易課税制度の選択を検討することが効果的です。

建設業や建築業の節税は決算3か月前から効果的に行うべき

節税対策のポイントは、仕事と同じで、【 早めに対応して対策を打つ 】 のが重要です。

利益が1,000万円出ると約3割の300万円という法人税・法人住民税と事業税が生じます。

この利益に対して節税対策を税法の範囲で行い500万にすると、税金は500万×30%=150万となります。

つまり、150万円税金が減少することになります。

150万円利益を上げるのも商売では大事なことですが、150万円節税対策を行うことも同じくらい大事なことです。

いずれも150万円というお金には変わらないので・・・

それでは、法人税・法人住民税と事業税を節税対策で効果的におさえるには、

何が重要かというと、まずは利益の予測です。

12月決算ということは、12月31日で会社の会計期間をしめることになります。

仮に12月25日で利益1,000万円です。節税対策で翌期に買いたい備品などは無いですか?

と税理士事務所に言われるとどうでしょうか?

1,000万円の買い物を1週間でするのは到底無理ですし、

備品などを販売している会社から物が届く期間も考えると何も出来ずに12月31日を迎える展開になってしまいます。

一方で、決算3か月前の10月頃に利益が分かっていればどうでしょうか?

オフィスの修繕から人材採用のため経費など色々とやりたいことは浮かんでくるのではないでしょうか?

早めに準備をしていれば、打ち手も的確で効果的ですが、

ぎりぎりになると打ち手は荒く、雑になり、最終的には法をまたぐ=脱税ということにもなりかねません。

このような理由から節税対策のポイントは、仕事と同じで、【 早めに対応して対策をうつ。】のが重要なのです。

攻めと守りの二つの節税方法

【1】将来の利益につながる投資型の攻めの節税

【2】資金を留保し万が一に備える守り型の節税

弊所ではお客様の今後の事業展開と利益状況を総合的に判断し、

攻めと守りのバランスのよい節税対策をご提案致します。

匠税理士事務所は建設業や建築業の節税対策に強い会計事務所です

匠税理士事務所には、大手ゼネコンを担当していた世界4大会計事務所出身の税理士が所属しております。

上場企業では株主への配当する利益を計算するため、税金がどれ位生じそうなのかを

決算前に8割から9割の精度で計算する税額見込計算(タックスアクルーアル)を行います。

この考え方を軸に、【 独自に自社で制作したシステム 】を用いて、決算3か月前に利益の予測を実施、

今期はどれ位の利益が出そうなのかを予測し、税額のシミュレーションを行います。

税額のシミュレーションでこのままでは、どれ位の税額になりそうなのか把握、

最新の節税手法50手以上の中から効果的な節税対策の選択肢を提案し、お客様にご検討していただきます。このシミュレーションのメリットは、大きく分けて2つです。

【 メリット1: 早い時期に税金がどれ位になりそうなのか分かること 】【 メリット2: 時間にゆとりをもって効果的な節税対策ができること 】

2008年に事務所を設立して以来、これまで多くのお客様にご利用頂いておりますが、

おかげさまで大変ご好評を頂いております。

匠税理士事務所では節税対策を提案した税理士が、税務調査にも立ち会いますので、

これまで多くのお客様に安心してお任せ頂いております。

◇建設業や建築業を担当する税理士は、こちらからご確認をお願いします。

弊所では、関与先の9割以上が黒字経営という実績を有しております。

◇利益とお金がたまる会社づくりのポイント解説は、こちらからご確認下さい。

【 お金がドンドンたまる会社づくりのポイント解説 】

【 建設業や建築業の経営事項審査(経審)とは?簡単に解説 】

【 一般競争入札と指名競争入札とは何かをわかりやすく解説 】

◇建設業許可申請の代行は、こちらをご確認ください。

◇建設業や建築業のお客様向け 匠税理士事務所のサービス

○法人のお客様

○個人のお客様

◇建設業や建築業のお客様限定の相談会

建設業や建築業で独立・開業をお考えの方に向けた相談会を開催しております。

事業再構築補助金とは?申請書類の作成代行と申請代行 (19/03/14)

匠税理士事務所のホームページへご訪問ありがとうございます。

弊所では、事業再構築補助金申請書類の作成代行に特化した専門家が申請をサポートします。

今回はこの事業再構築補助金とは?どんな制度なのかについてまとめてみました。

新型コロナウイルス感染症の影響が長期化し、当面の需要や売り上げの回復が困難中、

今後の経済社会の変化に対応するために中小企業等の事業再構築を支援することを通じて、日本経済の構造転換を促すことが重要であるためこれを支援するという補助金です。

そのため、新分野展開、事業転換、業種転換、業態転換、又は事業再編という思い切って

事業再構築に取り組む中小企業等の挑戦を支援しようという趣旨となり、

新分野展開、業態転換、事業・業種転換、事業再編又はこれらの取組を通じた規模の拡大等、

思い切った事業再構築に意欲を有する中小企業等の挑戦を支援する補助金です。

事業再構築補助金対象事業の類型及び補助率等

事業再構築補助金の対象事業には、

1 成長枠

成長分野への大胆な事業再構築に取り組む中小企業等を支援。

中小企業者等 1/2 (大規模な賃上げ(※)を行う場合は 2/3)

中堅企業等 1/3 (大規模な賃上げ(※)を行う場合は 1/2)

補助金額 従業員数 20 人以下】 100 万円 ~ 2,000 万円

2 グリーン成長枠

研究開発・技術開発又は人材育成を行いながら、グリーン成長戦略「実行計画」14 分野の

課題の解決に資する取組を行う中小企業等の事業再構築を支援

中小企業者等 1/2 (大規模な賃上げ(※)を行う場合は 2/3)

中堅企業等 1/3 (大規模な賃上げ(※)を行う場合は 1/2)

補助金額【従業員数 20 人以下】100 万円 ~ 4,000 万円

3 卒業促進枠

成長枠・グリーン成長枠の補助事業を通して、中小企業等から中堅企業等

に成長する事業者に対する上乗せ支援。

中小企業者等 1/2

中堅企業等 1/3

補助金額 成長枠・グリーン成長枠の補助金額上限に準じる。

4 大規模賃金引上促進枠

成長枠・グリーン成長枠の補助事業を通して、大規模な賃上げに取り組む

事業者に対する上乗せ支援。

中小企業者等 1/2

中堅企業等 1/3

補助金額 100 万円 ~ 3,000 万円

5産業構造転換枠

国内市場縮小等の構造的な課題に直面している業種・業態の中小企業等が取り組む事業再構築を支援。

中小企業者等 2/3

中堅企業等 1/2

補助金額 【従業員数 20 人以下】 100 万円 ~ 2,000 万円

6 サプライチェーン強靱化枠

サプライチェーン強靱化枠では、海外で製造等する製品について、その製造方法が先進性を有する

国内生産拠点を整備(国内回帰)する事業者を支援

中小企業者等 1/2

中堅企業等 1/3

補助金額 1,000万円~5億円

7 最低賃金枠

最低賃金引上げの影響を受け、その原資の確保が困難な特に業況の厳しい中

小企業等の事業再構築を支援。

中小企業者等 3/4

中堅企業等 2/3

補助金額

【従業員数 5 人以下】 100 万円 ~ 500 万円

【従業員数6~20 人】 100 万円 ~ 1,000 万円

8 物価高騰対策・回復再生応援枠

業況が厳しい事業者や事業再生に取り組む中小企業等、原油価格・物価高騰

等の影響を受ける中小企業等の事業再構築を支援

中小企業者等 2/3

中堅企業等 1/2

補助金額【従業員数 5 人以下】 100 万円 ~ 1,000 万円

【従業員数6~20 人】 100 万円 ~ 1,500 万円

この上記8つの事業類型があります。

(上記は原則的扱いであり一部例外もございますが、今回は省略します。)

なお、同一法人・事業者での各事業類型への応募は、1回の公募につき1申請に限ります。

(一部例外あり。複数事業を計画中の場合は、事業計画書中に複数計画の内容を記載し申請することは可能)。

事業再構築補助金の申請書類の作成のポイント

事業再構築補助金の申請書類の作成では、様々なポイントがありますが、

特に以下の点が申請書類では重要となります。

1 コロナの影響で売上が減少していること

2 新分野展開、業態転換、事業・業種転換等といった指針に示す「事業再構築」を行うこと

3 認定経営革新等支援機関(国の認定を受けた税理士・中小企業診断士等の専門家)と事業計画を策定すること

また、補助金申請の際にはしっかりと各補助金制度を理解した上で、要件をクリアできそうか?

障害となるのはどの事項で、それに対してどのような申請書を作成すべきかというノウハウが重要です。

弊所では補助金申請に特化した中小企業診断士と連携することで、

お客様が安心して補助金申請を行えるようにサポート致しております。

◇補助金サービス(設備などモノ)

◇会社概要

◇TOPページ

世田谷区や目黒区、品川区など東京を中心に起業や創業支援に定評があり、

補助金や助成金など起業に重要な全てがそろう会計事務所です。

<各種補助金別のサービスへのリンク>

① 起業・創業も使える小規模事業者持続化補助金の申請書作成代行

② IT導入補助金

<中小企業が生産性向上を目的に、業務効率化やDXに向けITツール(ソフトウェアやアプリケーション、サービス等)の導入を支援するための補助金>につきましても、お気軽にお問い合わせください。

制度は随時改訂されます。最新の情報の確認は、各官公庁の情報にてご確認をお願い致します。

補助金や助成金とは?補助金申請書の作成代行と助成金申請 (19/03/14)

補助金や助成金、とても似ている名称ですが、両者は全く異なる制度です。

◇助成金は、

「 人材 」に関して、一定の要件をみたせば、受給できるもので厚生労働省が管轄しています。

雇用調整助成金やキャリアアップ助成金といった < 人材の採用と育成 > につき国が助成する制度です。

この助成金の専門家は、人事労務の専門家である社会保険労務士の専門領域となります。

◇補助金は、

事業に必要な「 設備などモノ 」 を購入する際に、一定の要件を満たせば、一部を国や地方公共団体が補助するという経済産業省がメインの制度になります。

このように助成金と補助金は、【 人 】と【 モノ 】の支援という内容の違いと

受給できる割合が、助成金は比較的高い一方で、補助金は助成金に比べて低くなる というのが特徴です。

匠税理士事務所では、助成金に特化した社会保険労務士と、補助金に特化した行政書士・中小企業診断士など専門家と連携し、助成金 と 補助金 の両制度の申請代行を承っております。

補助金申請書の作成代行やコンサルティング

◇補助金獲得までの流れ【1】 事業再構築補助金・IT導入補助金・小規模事業者持続化補助金・ものづくり補助金など各制度の理解

【2】 各補助金の制度で、自社の場合は、どの制度が使えそうか判断する

【3】 補助金の制度にあわせて事業計画書を作成して申請

【4】 補助対象となる設備等への投資

【5】 要件と照らした上で、経済産業省等が認可・採択・実行 → 入金

◇補助金の基本的な考え方

補助金は、支払った投資額の 1/2 や 2/3 を国などが補助してくれるという制度です。

例えば、100万円払って欲しいものを買い、50万を国が補助してくれるというイメージです。

上手く活用できれば大きなチャンスとなる補助金、メリットばかりに見える制度ですが、デメリットを把握したうえで活用するか否かの意思決定が必要です

補助金申請のデメリットとリスク、注意点

補助金申請の専門家報酬 注意点①

1)1つ目の注意点は、中小企業診断士や行政書士等の専門家 報酬 > 補助金 というケースです。

補助金で10万円補助してもらえても、専門家報酬がこれを上回るとメリットが消えてしまいます。

補助金が少額であれば、かける時間と報酬に見合う補助金の額かどうかを判断する必要があります。

2)合わせて気を付けたい論点として、報酬の支払い方です。

補助金の申請代行の報酬は、【 着手金なしで、成功報酬のみ。】 これが理想です。

結果を出さないと報酬につながらないわけですから、仕事の精度があがるのは当然です。

逆に着手金が高いところは、補助金がおりなくても、着手金が入りますので、

補助金はおりず、着手金のみ支払った というトラブルにならないように注意が必要です。

補助金の性格 注意点②

事業再構築補助金・IT導入補助金・小規模事業者持続化補助金・ものづくり補助金など補助金には、

共通のデメリット・リスクがあります。

それは、物を買って支払ってから、補助金の申請になるということです。つまり、お金が先に出る。そして要件をみたして審査に採択(合格)ができなければもらえない。

また、事業再構築補助金等のように申請から入金まで元々時間がかかる補助金もあります。

そして補助金がもらえると思って、物を買ったがもらえなかった・・・・・

これは危険です。資金繰りの厳しい会社なら、更にリスクは膨らみます。

こうした補助金のデメリットとリスクに対応するには、

事業再構築補助金・IT導入補助金・小規模事業者持続化補助金・ものづくり補助金など補助金の制度を理解して、

・確実に審査に採択(合格)できそうなのか?

・何が問題になり、どうやって超えるのか?

これらのポイントを的確に抑えることです。

そして、審査に採択(合格)しやすい事業計画書を中小企業診断士などの専門家と一緒に作成し、

専門家が有するノウハウと専門性をフル活用することです。

補助金と共に考えておきたい資金計画と投資計画 注意点③

事業再構築補助金・IT導入補助金・小規模事業者持続化補助金・ものづくり補助金など

どの補助金も最初に大きな支払いが出ます。

そして補助金が入るまでの期間は立て替えとなり、資金繰りは厳しくなります。

これは元々資金繰りが厳しい会社は、補助金の利用に向いていないということを意味します。何故なら、大きな支払い → 補助金がおりなかった → 更に経営悪化 という負のサイクルとなるからです。

また、補助金がもらえるからといって、

大して必要でない設備投資をするという考えもよろしくありません。

何故なら補助金は出るかもしれませんが、一部は自腹になりますし、

本当に必要でない余計なものは、会社の経営改善に役に立たず失敗するケースの方が多いからです。

このように補助金を活用すべきなのは、資金的に余裕があり、

事業に必要な設備投資計画がしっかりとできている会社であるということが出来ます。

匠税理士事務所の補助金申請代行

匠税理士事務所では、お客様が補助金制度を活用しきれるように

補助金申請代行を専門とする中小企業診断士・行政書士と連携して、お客様に補助金制度の説明と

事業内容のヒアリングを通じたコンサルティングを行います。

・事業再構築補助金・IT導入補助金・小規模事業者持続化補助金・ものづくり補助金など補助金の制度で

利用できそうな制度の提案を致します。

・補助金申請にあたり、資金調達の必要があるお客様には、資金調達のための事業計画書を作成し、金融機関と連携し資金を調達します。

匠税理士事務所は、日本政策金融公庫や信用金庫など、各金融機関と連携しており世田谷区や目黒区、品川区など東京都でも資金調達の実績はトップクラスです。

◇料金とサービス内容

○サービス内容

設備投資計画に基づき、補助金申請に特化した中小企業診断士が、補助金申請書類の作成代行から採択までサポート致します。

○料金

完全成果報酬(制度により10%~15%)

制度について興味があるので一度話を聞いてみたいという方はお気軽にお問い合わせください。

(税務顧問契約を頂いてない会社様でも補助金申請代行のみ相談したいうケースにも対応しております。)

<各種補助金別のサービスへのリンク>

① 起業・創業も使える小規模事業者持続化補助金の申請書作成代行

③ IT導入補助金

<中小企業が生産性向上を目的に、業務効率化やDXに向けITツール(ソフトウェアやアプリケーション、サービス等)の導入を支援するための補助金>につきましても、お気軽にお問い合わせください。

助成金申請の代行やコンサルティング

補助金以外にも人事労務の専門家である社会保険労務士を中心とした助成金申請代行も承っております。助成金申請も、成功報酬形式を採用しておりますので、ご相談いただけましたら幸いです。

・これからスタッフを採用し、教育したいため助成金を活用したい。

・何か使えそうな助成金の制度全般について知りたい。

このような助成金のご相談は、下記よりお願い致します。

◇助成金サービス

【税理士対応地域:世田谷区や目黒区、品川区など東京都23区全域】

◇会社概要

◇TOPページ

世田谷区や目黒区、品川区など東京を中心に起業や創業支援に定評がある会計事務所です。

建設業や建築業の個人から法人化・法人成りは匠税理士事務所 (19/03/14)

◇建設業や建築業で、個人事業を株式会社へしたい方(法人化・法人成り)

匠税理士事務所のWEBサイトへご訪問ありがとうございます。

弊所では建設業や建築業の個人事業主から株式会社や合同会社などに組織変更する